「相続財産を譲渡した場合の取得費の特例」とは

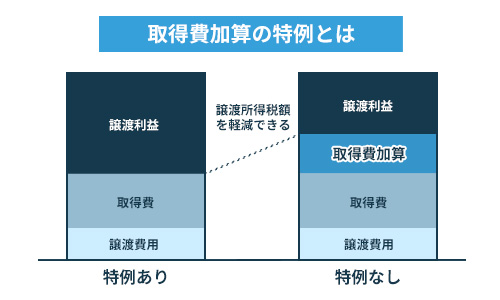

相続財産を譲渡した場合の取得費の特例とは、相続税を納めて取得した不動産を一定期間内に売却した場合に、すでに納めている相続税の一部を譲渡所得を計算する際の取得費に加算できる制度です。

参照元:国税庁|No.3267 相続財産を譲渡した場合の取得費の特例

この特例を適用することで、課税対象となる譲渡所得が減少するため、納めなければならない譲渡所得税の軽減が可能です。

ただし特例の適用を受けるには、いくつかの要件を満たす必要があります。特に、相続税を納めていない限り、この特例は適用されません。

適用要件や計算例については次の項目以降で詳しく解説するので、ぜひ参考にしてください。この特例と併用できる制度もあるので、上手に活用して節税につなげましょう。

また、相続税の申告期限から3年以内に相続した不動産を売却しなければ特例を利用できない点に注意が必要です。適用期限が迫っており、とにかく早く確実に相続した空き家を売りたい方は、専門の不動産買取業者に買い取ってもらうことをおすすめします。

当サイトを運営しております、弊社「株式会社AlbaLink(アルバリンク)」でも、全国を対象に空き家を積極的に買い取っておりますので、ぜひお気軽にお問い合わせください。

少しでも高く、あなたの空き家を買い取れるよう、弊社スタッフが全力で対応いたします。

なお、不動産売却時に発生する税金については、以下の記事で詳しく解説していますので、参考にしてください。

取得費加算の特例を受けるための3つの要件

相続財産を譲渡した場合の取得費の特例を利用するには、以下3つの要件を満たしている必要があります。

- 相続や遺贈により財産を取得したこと

- 相続財産を取得した人が相続税を納めていること

- 相続開始からおよそ3年以内に空き家を売却していること

国税庁のホームページから「相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート」をダウンロードできるため、自身が条件を満たすかどうか確認してみましょう。

参照元:国税庁「相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート」

ここからは、それぞれの要件について詳しく解説します。

相続や遺贈により財産を取得したこと

前提として、相続財産を譲渡した場合の取得費の特例の対象となるのは、相続や遺贈によって取得した不動産などのみです。

被相続人の遺言によって財産を取得すること

親からの贈与によって取得した不動産の売却時には適用できません。

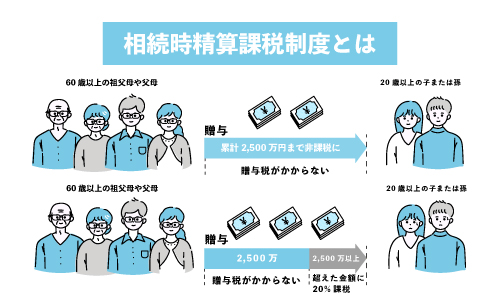

ただし、「相続時精算課税制度を利用する」「贈与を受けた日から3年以内に贈与者が亡くなる」といった場合には、相続発生時に贈与財産が相続税の課税対象となることから、取得費加算の特例を利用できます。

60歳以上の父母または祖父母から18歳以上の子・孫へ生前贈与する場合、合計で2,500万円までであれば贈与税がかからない制度。ただし、贈与者がなくなった際には生前贈与した財産と相続財産を含めて相続税が課される。

相続財産を取得した人が相続税を納めていること

相続財産を譲渡した場合の取得費の特例は、納付済みの相続税の一部を譲渡所得から差し引ける制度です。そのため、特例を適用できるのは相続財産を取得した際に相続税を納めている方のみです。

相続税を納めていなければ、特例の適用対象外です。

相続開始からおよそ3年以内に空き家を売却していること

相続財産を譲渡した場合の取得費の特例を利用するには、親が亡くなった日の翌日から相続税の申告期限の翌日以後、3年を経過する日までに相続不動産を売却する必要があります。

相続税の申告期限は原則、相続開始日の翌日から10か月以内なので、特例の適用期限は相続開始の翌日から3年10か月以内です。

建物の状態や立地条件が悪い不動産の場合は売りに出したとしても買い手は見つかりにくいので、特例の利用を考えているのであれば、なるべく早い段階で売却活動に着手したほうがよいでしょう。場合によっては、専門の不動産買取業者の直接買い取ってもらうのもひとつの方法です。(詳細は後述します)

どれくらい節税できる?取得費加算の特例を適用したときの計算例

相続財産を譲渡した場合の取得費の特例を利用すれば譲渡所得税の節税につながりますが、実際には納税額をどのくらい抑えられるのか、イメージが湧きにくいものです。

そこでここからは、特例にはどのくらいの節税効果があるのかについてシミュレーションしていきましょう。

まず譲渡所得税を算出するには、課税対象となる譲渡所得を求める必要があります。

譲渡所得は、以下の計算式で求めます。

取得費は該当不動産の購入時にかかった諸費用のこと、譲渡費用は該当不動産の売却時にかかった諸費用を指します。

なお、土地の場合は購入価格がそのまま取得費となりますが、建物の取得費を算出する際は購入時から売却時までの間に経年劣化した価値分の金額を差し引かなければなりません。これを「減価償却費」と呼びます。

減価償却費の求め方は、以下のとおりです。

償却率は建物の構造によって異なり、たとえば木造の一戸建てであれば0.031、鉄骨鉄筋コンクリート造のマンションであれば0.015です。経過年数は建物の築年数ではなく、所有期間を表します。

参照元:国税庁|減価償却費の計算について

また、譲渡所得に課せられる税率は、売却する不動産の所有期間によって以下のように異なる点も押さえておきましょう。

| 所有期間 | 所得税率 | 住民税 | 計 |

|---|---|---|---|

| 5年超え (長期譲渡所得) |

15.315% (2037年まで所得税額に対して 2.1%の復興特別所得税が課税) |

5% | 20.315% |

| 5年以内 (短期譲渡所得) |

30.63% (2037年まで所得税額に対して 2.1%の復興特別所得税が課税) |

9% | 39.63% |

特例を適用した場合の節税効果

相続した木造一戸建て(所有期間30年)の条件を以下のように仮定し、取得費加算の特例を適用したケースとしない場合とで譲渡所得税の違いを見ていきましょう。

| 相続した全財産の課税価格 | 8,000万円 |

|---|---|

| 相続した木造一戸建ての売却価格 | 6,000万円 |

| 納付済みの相続税額 | 500万円 |

| 譲渡費用 | 100万円 |

| 相続した木造一戸建ての取得費 | 土地:4,000万円 建物:2,000万円 その他:100万円 |

まずは譲渡所得を導き出します。取得費に加算できる相続税の計算方法は、以下のとおりです。

上記のケースでは「納付済みの相続税額×相続不動産の売却価格÷相続した全財産の課税価格」の計算式より、以下の相続税を取得費に算出可能です。

次に、建物の取得費を求めていきます。前述のように、建物の購入価格から減価償却費を差し引きます。

減価償却費=2,000万円×0.9×0.031×30年=1,674万円

材料が出そろったところで、譲渡所得を求めていきます。

特例を適用して相続税の一部を取得費に加算した場合における譲渡所得は、以下のとおりです。

譲渡所得=6,000万円-(4,000万円+1,674万円+100万円+375万円)-100万円=-49万円

つまり、このケースにおいて売却時の利益は発生しないため、譲渡所得税を納める必要はありません。

一方、特例を適用できなかった場合の譲渡所得は以下のとおりです。

譲渡所得=6,000万円-(4,000万円+1,674万円+100万円)-100万円=126万円

この場合は126万円の譲渡所得が発生したので、以下の譲渡所得税を納める必要があります。

譲渡所得税=126万円×20.315%=25万5,969円

上記のシミュレーションでは特例の有無で納めるべき譲渡所得税に約25万円の差が生じましたが、相続した不動産の売却価格や納付済みの相続税額が大きくなるほど節税につながるので、適用要件を満たしている場合には積極的に活用することをおすすめします。

取得費加算の特例の申請に必要な書類

取得費加算の特例は自動的に適用されるわけではなく、相続不動産を売却した翌年2月15日から3月16日までの間に確定申告をする必要があります。

その際に必要な書類は以下の表のとおりです。

| 書類名 | 概要 | 入手先 |

|---|---|---|

| 相続税の申告書の写し | 相続税の申告時に必要となる書類。 全15表のうち、 第1表・第11表・第11の2表 ・第14表・第15表 の写しが必要 |

国税庁のホームページから ダウンロード可 |

| 相続財産の取得費に 加算される相続税の計算明細書 |

取得費に加算できる 相続税額を計算する書類 |

国税庁のホームページから ダウンロード可 |

| 譲渡所得の内訳書 | 売却した不動産の所在地や用途、 売却金額、譲渡所得などを記載する |

国税庁のホームページから ダウンロード可 |

相続財産の取得費に加算される相続税の計算明細書を作成するのが難しいのではないかと考えている方もいるかもしれませんが、書類上には「相続税の申告書第1表の①+②+⑤の金額を記載してください」「相続税の申告書第1表の㉒の金額を記載してください」といった具合に、どこに何を書けばよいのかが分かるように記載されているので、指示に従って項目を埋めていくだけで書類を完成させられます。

ただし、計算が難しいことは事実ですので、不安な方は税理士に依頼すると安心です。

取得費加算の特例を利用するなら知っておきたい3つのポイント

ここまで解説してきたように、取得費加算の特例が適用されれば譲渡所得税の節税が可能です。特例を有効に活用するためにも、以下3つの点を意識することをおすすめします。

- 適用期限に間に合うよう遺産分割協議を完結させる

- 「代償分割」した財産は取得費に加算できる相続税が減少する

- 複数の不動産を相続したなら優先順位を決めておこう

それぞれについて、詳しく解説します。

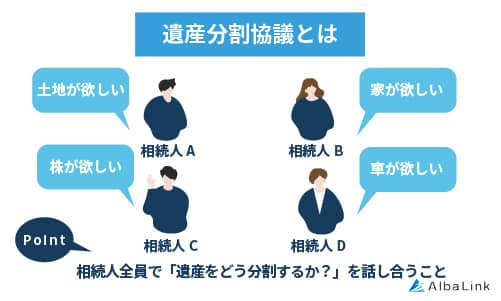

適用期限に間に合うよう遺産分割協議を完結させる

取得費加算の特例を適用させるため、遺産分割協議は早めに開始し、確実に期限までに完了させましょう。

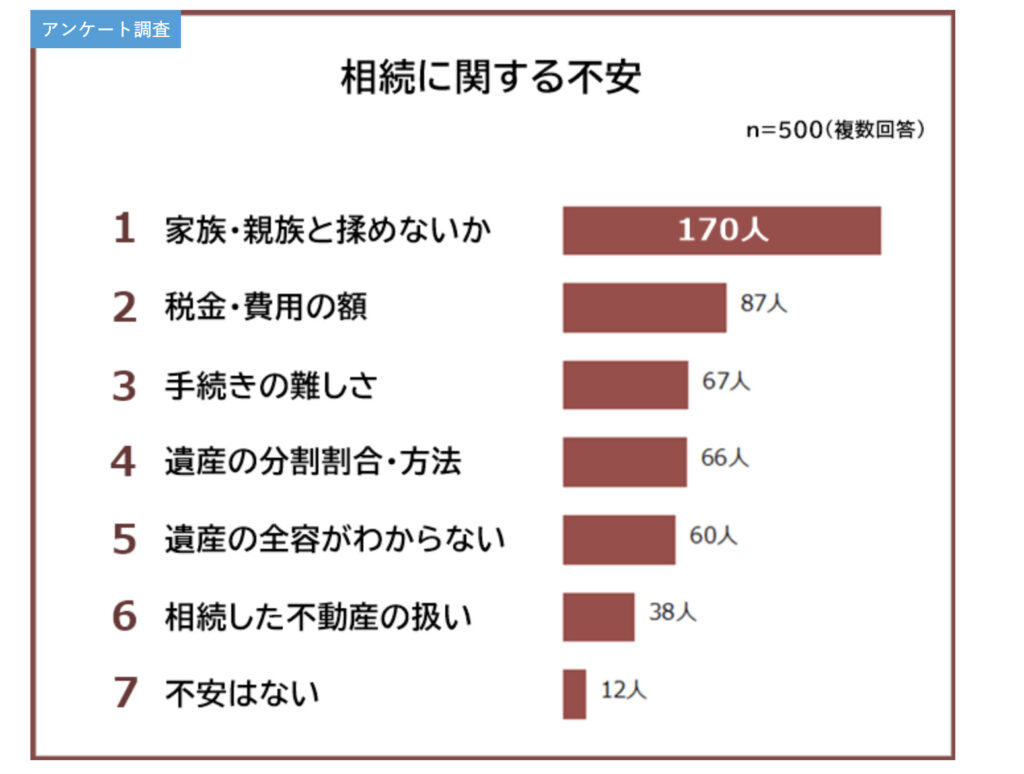

遺産分割協議とは、故人の相続財産の分割方法について相続人全員で話し合う行為のことです。相続人全員が遺産の分け方に合意したら、遺産分割協議書を作成します。

ただし、遺産分割協議は必ずしもスムーズにいくとは限りません。とくに不動産の場合は他の相続財産と比較すると資産価値が高いため、誰が相続するのかでトラブルが起こりがちです。

弊社がおこなったアンケート調査でも、相続に際して家族や親族とトラブルが起こらないかどうかが不安と回答した方の割合がもっとも多い結果となりました。

遺産分割協議が長引き、適用期限内に相続不動産を売却できなければ、特例を利用できなくなってしまいます。特例を使うためにも、相続が発生したら、適用期限内に遺産分割協議を終えられるよう、なるべく早く協議を開始しましょう。

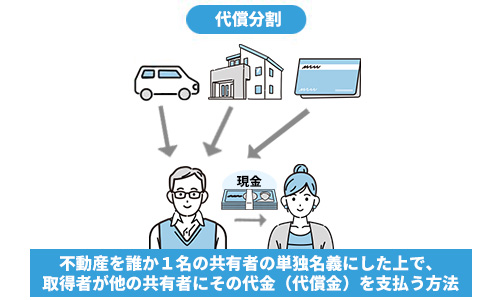

「代償分割」した財産は取得費に加算できる相続税が減少する

代償分割とは、不動産を相続した方が他の相続人に対して一定の金額を支払う遺産分割方法です。

たとえば、父親が亡くなって、兄が評価額3,000万円の不動産を、弟が評価額1,000万円の車や株式などを相続する場合は、兄が弟に対して1,000万円の代償金を支払うことで公平な遺産分割が可能となります。

ただし、代償分割を選択した場合は、不動産の相続税評価額から代償金を差し引いた金額に対して相続税が課される点に注意が必要です。つまり、納めるべき相続税額が減少する分、取得費加算の特例において取得費に加算できる相続税額も減ってしまい、結果的に節税効果が薄まってしまうということです。

相続した不動産の売却時に取得費加算の特例を利用したいと考えているのであれば、代償分割は選択しないほうがよいといえるでしょう。

なお、相続した土地の分け方については、以下の記事で詳しく解説していています。

複数の不動産を相続したなら優先順位を決めておこう

亡くなった親から複数の不動産を相続した場合は、どの不動産から売却したほうがよいか優先順位を設定することをおすすめします。

不動産の売却時に利益が発生しない場合は特例を使う必要がないため、大きな減税効果が見込める売却益の高い不動産から売却を検討しましょう。売却益の低い不動産から先に売却してしまい、いつの間にか特例の適用期限が過ぎていたという事態に陥らないようにすることが大切です。

取得費加算の特例と他の特例との適用関係

相続した不動産を売却する際は、取得費加算の特例に加えて以下の特例を併用できます。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 取得費が分からないときの「5%」ルール

- 特定の居住用財産の買換えの特例

- 小規模宅地等の特例

特例をうまく組み合わせて活用することで、譲渡所得税のさらなる節税につなげられるでしょう。

一方、以下の特例は取得費加算の特例とは併用できません。

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

不動産売却時に発生する譲渡所得税をできる限り抑えるためにも、どの特例を使えばもっとも税負担が軽減されるのかを考えることが大切です。

ここからは、各特例の特徴や適用要件について解説します。

【併用可能】居住用財産を譲渡した場合の3,000万円の特別控除の特例

親だけでなく、自分も住んでいた家を売却する場合は、所有期間にかかわらず譲渡所得から最大3,000万円を控除できます。

参照元:国税庁|No.3302 マイホームを売ったときの特例

つまり、譲渡所得が3,000万円以下の場合には譲渡所得税が課されないということです。

譲渡所得が3,000万円を超える場合は、取得費加算の特例と合わせて利用することで譲渡所得税を大きく軽減できるでしょう。

ただし、3,000万円控除を利用するには以下の要件を満たしている必要があります。

- 住んでいるマイホームを売却すること

- 現在住んでいない場合は住まなくなった日から3年目の年末までに売却すること

- 売却した年を含め過去3年以内に3,000万円特別控除やマイホームの買替え特例などの適用を受けていないこと

- 売主と買主が親子や夫婦など特別な関係にないこと

- この特例を受けるために入居した家ではないこと

一人暮らしをしていた親が亡くなって空き家を相続し、この特例を受けるためだけに入居したようなケースでは認められないため、注意が必要です。

【併用可能】取得費が分からないときの「5%」ルール

譲渡所得を計算する際は、不動産の売却価格から取得費と譲渡費用を差し引く必要があります。しかし、親がいったいいくらで不動産を購入したのかが分からないケースもあるでしょう。

そのような場合には、「5%ルール」が適用されます。

5%ルールとは、売却した不動産の購入時期が古いなど取得費が不明な場合において、売却金額の5%相当額を取得費と見なして計算できる特例です。

たとえば相続した不動産を2,000万円で売却したものの、取得費が分からずに譲渡所得を算出できないときは以下の金額を取得費に算出できます。

取得費=2,000万円×5%=100万円

5%ルールは取得費加算の特例との併用が可能です。どうしても取得費が分からない場合は5%ルールを活用しましょう。実際の取得費が売却価格の5%相当額を下回る場合でも、売却価格の5%相当額を取得費にできる点も特徴です。

ただし、実際に不動産購入時にかかった実際の取得費よりもかなり安価になる可能性があるので、できれば取得費が明確にわかる方が譲渡所得税を抑えられます。

【併用可能】特定の居住用財産の買換えの特例

一定の要件を満たすマイホームを令和7年12月31日までに売却し新居を買換えた際には、譲渡所得への課税を新居の売却時まで繰り延べられる特例を利用できます。この特例を、特定の居住用財産の買換えの特例と言います。

ただし、あくまでも納税時期を先送りにするだけであり、控除によって税額が軽減されるわけではありません。

また、新居の購入価格が旧居の売却価格と同額以上の場合は譲渡所得税を全額繰り延べできますが、売却価格よりも低い価格の家に買換えた場合は差額に対して譲渡所得税が課される点に注意が必要です。

主な適用要件は以下のとおりです。

- 自身が住んでいた家屋を売却すること

- 家屋を売却した3年以内にマイホームの3,000万円特別控除を適用していないこと

- 売却代金が1億円以下であること

- 売却した人の居住期間が10年以上、かつ、売却した年の1月1日時点における所有期間が家屋、敷地ともに10年を超えること

- 買換える建物の床面積が50㎡以上、土地の面積が500㎡以下であること

- マイホームを売却した年の2年後までにマイホームを買換えること

【併用可能】小規模宅地等の特例

小規模宅地等の特例とは、一定の要件を満たす土地を相続した際に土地の評価額を最大で80%減額できる制度です。

参照元:国税庁|小規模宅地等の特例

そもそも相続税は、相続財産の合計額から基礎控除を差し引いた金額に対して課税されます。基礎控除額の求め方は以下のとおりです。

たとえば相続人が子どもひとりであり、親が居住用に使用していた評価額8,000万円の土地を相続したケースで考えてみましょう。

この場合、小規模宅地等の特例を使えば土地の評価額が1,600万円にまで減額されます。相続人がひとりのときの基礎控除額は3,600万円なので、相続税を納める必要はありません。取得費加算の特例と併用することで、相当の節税効果が期待できるでしょう。

ただし、節税効果が大きい反面、適用要件が厳しい点には注意が必要です。土地の利用形態が宅地・事業用地・借地かによって適用要件は異なるため、小規模宅地等の特例の利用を検討している場合は国税庁が提供している「相続税の申告のためのチェックシート」を利用し、自身が条件を満たしているかどうかを確認しましょう。

小規模宅地等の特例については、以下の記事で詳しく解説していますので、参考にしてください。

【併用不可能】被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

一人暮らしをしていた親が亡くなり、空き家となった実家を相続した場合、一定の要件を満たせば売却時に譲渡所得から3,000万円を控除できる特例を利用できます。これを「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」と言います。

参照元:国税庁|被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

空き家特例と取得費加算の特例は併用できません。どちらの特例を使用したほうが節税効果が見込めるのかは、税理士に相談して慎重に検討する必要があるでしょう。

空き家特例の主な適用要件は、以下のとおりです。

- 被相続人が一人暮らしをしていた自宅であること

- 昭和56年5月31日以前に建築された戸建てであること

- 相続発生から売却時まで空き家であること

- 売却する空き家が現行の耐震基準を満たしていること

- 相続発生から3年目の年末までに売却すること(適用期限は2027年12月31日)

- 不動産の売却代金が1億円以下であること

- 売主と買主が親子や夫婦など特別な関係にないこと

なお、なお、空き家特例の3,000万円控除の計算方法や申請手続き等については、以下の記事で詳しく解説しています。

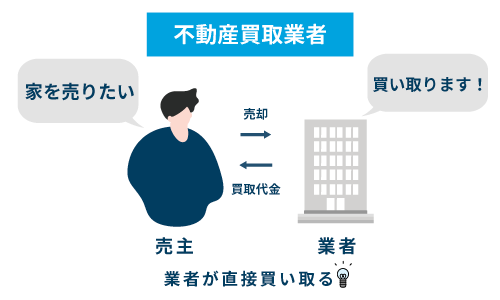

特例の適用期限が迫っているなら専門の買取業者に直接売却!

前述のように、取得費加算の特例を使用するには相続開始日の翌日から3年10か月以内に相続不動産を売却しなければなりません。

しかし遺産分割協議が思うように進まなかったり、売りに出しても買い手が見つからなかったりして特例の適用期限が差し迫ってしまうケースもあるでしょう。

そのような場合は、専門の不動産買取業者へ買取を依頼しましょう。

買取では買取業者が直接買主となるため、1週間から1か月ほどの短期間で売却できるメリットがあります。

ただし、一口に買取業者といっても得意とするジャンルが大きく異なるため、物件によっては必ずしも買い取ってもらえるわけではありません。「相続した空き家を確実に売却したい」「特例の適用期限が迫っている空き家を早急に売却したい」という方は、空き家の買取実績が豊富な買取業者を探しましょう。

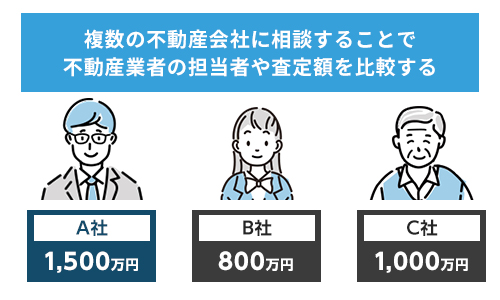

また、買取業者の特徴は買い取った物件にリフォームを施して賃貸物件として活用したり、売却したりして利益を上げる点にありますが、買取業者によって活用方法が大きく異なる分、買取価格にも差が生じがちです。空き家を少しでも高く売るためにも、必ず複数の買取業者に査定を依頼し、査定価格を比較しましょう。

不動産の買取を専門としているAlbaLink(アルバリンク)では、これまでに数多くの空き家を買い取ってきました。買い取った空き家を再生して運用する独自のノウハウがあるため、より高額での買取が可能です。

「買取業者に空き家の査定を依頼したものの査定価格に納得できない」「少しでも高く買い取ってもらいたい」方は、まずは弊社の無料査定をご利用ください。

>>【倒壊寸前の空き家でも高額売却!】無料で買取査定を依頼する

まとめ

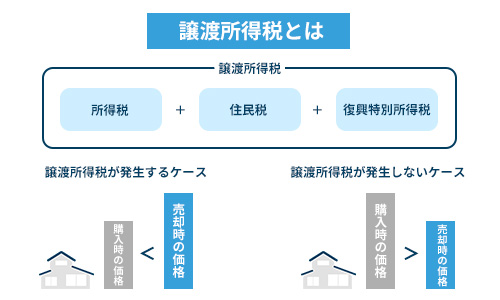

不動産を相続した際には相続税を、相続した不動産を売却して譲渡所得が発生した場合には譲渡所得税を納める必要があります。

しかし取得費加算の特例を利用すれば譲渡所得から相続税の一部を差し引けるので、譲渡所得税の節税が可能です。マイホームの3,000万円控除など取得費加算の特例と併用できる特別控除もあるので、相続した不動産を売却する場合は特例をうまく活用して節税につなげましょう。

ただし、取得費加算の特例には適用期限があります。適用期限が迫っていて売却が困難な場合は、専門の買取業者に直接買い取ってもらう方法をおすすめします。

AlbaLink(アルバリンク)では、全国の空き家をスピーディーに買取いたします。不動産を短期間で現金化したい方は、ぜひお気軽にご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら