【生前贈与と相続】親から子への土地の名義はどちらが良い?

親から子へ土地の名義変更をする方法は、生前贈与と相続の2つの方法があります。それぞれのメリットとデメリットは次のとおりです。自分にとってより良い方法を選択しましょう。

生前贈与のメリットとデメリット

メリット

- 親の明確な意思を反映できる

- 相続トラブルを未然に防止できる

- 計画的な相続税対策にも有効

生前贈与最大のメリットは、親の明確な意思で子供に土地を譲渡できる点です。生前贈与なら「長男に実家を継がせたい」「介護してくれた子に土地を渡したい」といった親の希望を確実に実現できます。

親が元気なうちに手続きを完了できるため、親の死後に兄弟姉妹間で起こる相続トラブルを未然に防止したい場合にも有効です。

生前贈与を計画的に行えば、相続税対策にもつながります。毎年110万円以下の贈与を続ける暦年贈与や、将来的に土地の価値が上がる前に贈与を済ませておくことで、将来的な相続税の負担を軽減できる点も見逃せないポイントです。

デメリット

- 税金と手続き費用が高くつく可能性がある

- 家族間のトラブルの元になる可能性がある

- 親の認知症のリスク

主なデメリットは、税金と手続き費用が高くなる可能性です。贈与税は相続税より税率が高く設定されており、土地の評価額によっては多額の税金が発生します。また、名義変更にかかる登録免許税も、相続の場合より高くなるのが一般的です。

家族間のトラブルにも注意しなければいけません。親が特定の子どもにだけ土地を贈与した場合、他の兄弟姉妹が不公平感を抱くことがあります。

遺産分割協議にて他の兄弟たちが特別受益を主張すると、たちまち厄介になります。

親が認知症などで意思能力を失うと、途中で手続きを進められなくなるリスクも認識しておいた方が良いでしょう。贈与は親の明確な意思に基づいて行う必要があるため、親が手続きの途中で認知症になってしまうと、手続きが非常に複雑化するか、最悪の場合、贈与自体が無効と判断されることもあり得ます。

相続のメリットとデメリット

メリット

- 税負担が少ない

- 手続きがシンプル

相続のメリットは税負担の少なさです。相続には、3,000万円+600万円×法定相続人の数という大きな基礎控除があり、この金額を超えない限り相続税はかかりません。贈与税よりも低い税率が適用されるため、土地の価値が高い場合でも、贈与に比べて税負担を大幅に抑えられる可能性が高いです。

相続は生前贈与のように、親子間で複雑な契約書を作成する必要がない点もメリットの一つです。遺言書があればその内容に従い、なければ相続人全員の話し合いで土地の所有者を決めることもできます。円満な相続には家族間のコミュニケーションが必要です。生前から相続の意思を明確にしておけば、税金面で有利に、かつスムーズに土地を引き継ぐことができます。

デメリット

- 家族間トラブルの可能性

- 相続登記の手続きの複雑さ

状況次第では家族間のトラブルに発展する恐れもあります。

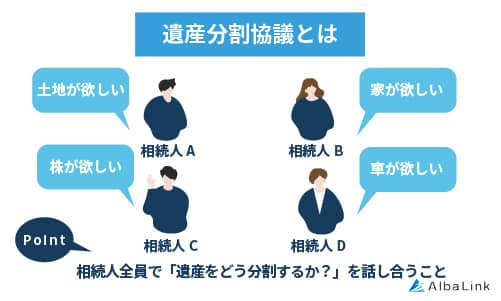

遺言書がない場合、相続人全員で遺産分割協議を行い、誰がどの財産を相続するかを話し合わなければいけません。分割しにくい土地のような財産は、特定の相続人が単独で所有するか全員で共有するかで意見が対立し、話し合いが拗れる可能性があります。

その他には、相続登記の手続きの複雑さも気になるポイントです。相続登記には、被相続人の出生から死亡までのすべての戸籍謄本など、多くの書類を収集しなければいけません。相続人が多い場合や、親が転籍を繰り返していた場合などは、書類集めに手間と時間がかかります。

贈与税の節税に活用できる制度

生前贈与を選択する場合、節税制度を活用できる場合があります。

贈与税の節税制度を2点紹介しますので、参考にしてみてください。

相続時精算課税制度

相続時精算課税制度は、60歳以上の親や祖父母から、18歳以上の子や孫への財産贈与に適用される制度です。この制度を利用すると、2,500万円までの贈与が非課税になります。

ただし、非課税とされるのは「その時点」であり、贈与された財産は親が亡くなったときの相続財産に加算されて相続税が計算されるため、最終的な税負担がゼロになるわけではありません。

相続時精算課税制度の最大のメリットは、将来値上がりが予想される財産を、価値の低い今のうちに贈与しておくことで、相続税の計算対象となる財産額を固定できる点です。これにより、将来的な相続税の負担軽減が期待できます。

注意点

相続時精算課税制度を利用する場合、以下の3つの注意点があります。

- 一度選択すると撤回できない

- 暦年贈与制度は併用できない

- 必ず節税になるとは限らない

贈与課税制度は一度選択すると変更できないため、相続時精算課税制度を選択した場合、誰からの贈与も年間110万円まで非課税にできる暦年贈与制度を一生使用できなくなります。

加えて後述する「小規模宅地の特例」を使うことができなくなるため、必ず最大の節税になるとは限りません。

相続時精算課税制度を選択する場合は、将来的に不利益が発生しないかよく検討しましょう。

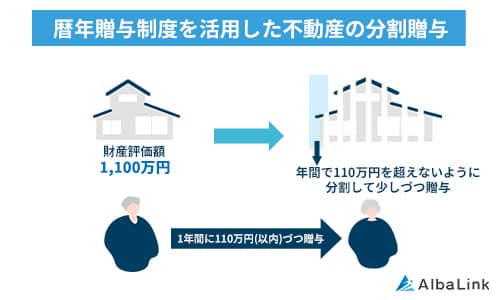

暦年課税制度

暦年課税制度は、年間110万円までの贈与が非課税となる制度です。この基礎控除額を利用して、毎年少しずつ財産を贈与していくことで、贈与税を支払うことなく、将来の相続財産を減らすことが可能です。

子どもに土地の持ち分を少しずつ贈与する場合、その年の評価額を110万円以下に抑えておけば、贈与税はかかりません。

ただし、非課税とされるのは「各年ごと」です。恩恵を最大限受け取るには複数年にわたる計画的な贈与が求められます。

親が長生きすればするほど、より多くの財産を非課税で移転できる点は大きなメリットです。

暦年課税制度は、相続時精算課税制度と併用することはできませんが、贈与を受ける側はどちらかを選択できます。

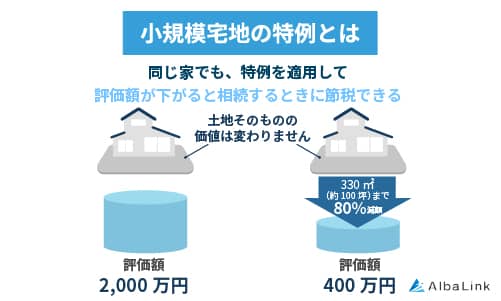

小規模宅地等の特例で節税する

小規模宅地の特例とは、相続する土地の評価額を最大80%まで減額できる制度です。

土地を相続した場合、その土地の相続税評価額によって相続税が算出されます。

相続税評価額は路線価方式、倍率方式という2通りの算出方法があり、それぞれ国税庁のWebサイトで確認することができます。

参照元:財産評価基準書|国税庁

例えば、相続税評価額が2,000万円の土地に小規模宅地の特例が適用されれば、相続税は最大400万円まで引き下げることができます。

特例を受けることができるのは被相続人(故人)に対して以下の関係性である場合に限り、それぞれ適用要件が異なります。

- 配偶者

- 同居している親族

- 同居していない親族

参照元:No.4124 相続した事業の用や居住の用の宅地等の価額の特例|国税庁

また、小規模宅地の特例を利用する場合、「相続税の申告期限前に家を売却してはいけない」「贈与で取得した宅地は適用外」など注意すべき点もいくつかあります。

これらを把握していないと、特例を受けることができず相続税を全額支払わなければならなかったり、自身以外の相続人に影響が及んだりするかもしれません。

相続時精算課税制度と同様に、小規模宅地の特例を利用する場合も自身の状況と照らし合わせ、ベストな選択なのかどうかよく考えるようにしましょう。

親から子に土地の名義変更を行う2つの方法【手順と費用も解説】

親から子に土地の名義変更を行うには、以下の2つの方法があります。

それぞれ詳しく見ていきましょう。

【相続】亡くなった親の土地の名義変更を行う流れ

名義変更の方法1つ目は、亡くなった親の土地の名義変更を行う「相続」です。

相続財産を受け継ぐ場合、法務局で相続登記の申請手続きが必要になります。

故人の遺言がある場合は基本的にその内容に従って遺産分割しますが、遺言が無い場合は法定相続人である兄弟全員で話し合い、誰の名義にするか決める遺産分割協議を行う必要があります。

協議の形式は決められておらず、電話やメールでの話し合いも可能ですが、参加すべき人が全員揃っていることが条件で、一人でもかけた状態での遺産分割協議は法的に無効になります。

話し合いの内容をまとめたものを遺産分割協議書といい、相続人全員が実印を押すことで有効になります。

土地の相続人が決まった後は、以下の手順で名義変更を行います。

- 必要書類を準備する

- 法務局に登記申請を行う

ここからは、各手順を詳しく解説していきます。

なお、相続による名義変更に関しては以下の記事でも詳しく解説していますので、気になる方はぜひ併せて読んでみてください。

必要書類を準備する

まずはじめに、相続登記に必要となる書類を準備します。

相続登記の必要書類は遺言・遺産分割・法定相続の3パターンあり、それぞれ以下の書類が必要となります。

| 書類 | 遺言 | 遺産分割 | 法定相続 |

|---|---|---|---|

| 被相続人の戸籍一式 | ◯ | ◯ | ◯ |

| 被相続人の住民票の除票 | ◯ | ◯ | ◯ |

| 相続人の住民票 | ◯ | ◯ | ◯ |

| 相続人の戸籍謄本 | ◯ | ◯ | ◯ |

| 印鑑証明書 | × | ◯ | × |

| 登記簿謄本 | ◯ | ◯ | ◯ |

| 固定資産評価証明書 | ◯ | ◯ | ◯ |

| 遺産分割協議書 | × | ◯ | × |

| 相続関係説明図 | × | ◯ | ◯ |

| 遺言書 | ◯ | × | × |

参照元:相続による所有権の登記の申請に必要な書類とその入手先等 | 法務局

それぞれの書類の取得場所は下記のとおりです。

- 被相続人の戸籍一式:被相続人の本籍地の役所

- 被相続人の住民票の除票:被相続人の最後の住所地の役所

- 相続人の戸籍謄本:相続人の本籍地の役所

- 相続人の住民票・印鑑証明書:相続人の住所地の役所

- 登記簿謄本:法務局

- 固定資産評価証明書:自宅、もしくは対象の不動産が所在する役所

なお、上記は一般的に必要とされる書類で、追加で必要書類が発生する場合があるため、法務局に問い合わせて確認しましょう。

法務局に登記申請を行う

申請に必要な書類がまとまったら、法務局へ登記申請を行います。

登記申請には上記の必要書類に加えて、法務局に提出する相続登記申請書が必要になります。

法務局のWebサイトから様式がダウンロードできるので、自身の申請パターンに合ったものを選んで記入してください。

申請方法は法務局の窓口に直接提出するほか、郵送やオンラインでも受け付けています。

参照元:不動産の所有者が亡くなった(相続の登記をオンライン申請したい方)

なお、管轄する住所地を間違えた場合は受け付けてもらえないため、法務局の管轄案内から確認しておきましょう。

参照元:管轄のご案内:法務局

申請に不備がなければ1週間〜2週間程で受理され、相続登記が完了します。

ただし、書類の用意と法務局への申請、どちらも専門知識とまとまった時間が必要で、個人で行うには難しい内容です。

相続での名義変更を行う場合は、弁護士や司法書士へ相談することをおすすめします。

【生前贈与】親が生きてるうちに名義変更を行う流れ

名義変更の方法2つ目は、親が生きているうちに名義変更を行う「生前贈与」です。

生前贈与とは、不動産をはじめとする財産を、生きている間に無償で譲り渡す(贈与する)ことです。

遺言が無い場合など、相続による遺産分配は相続人の間でトラブルになりやすく、生前贈与はそういった不安なく贈与相手を選べるメリットがあります。

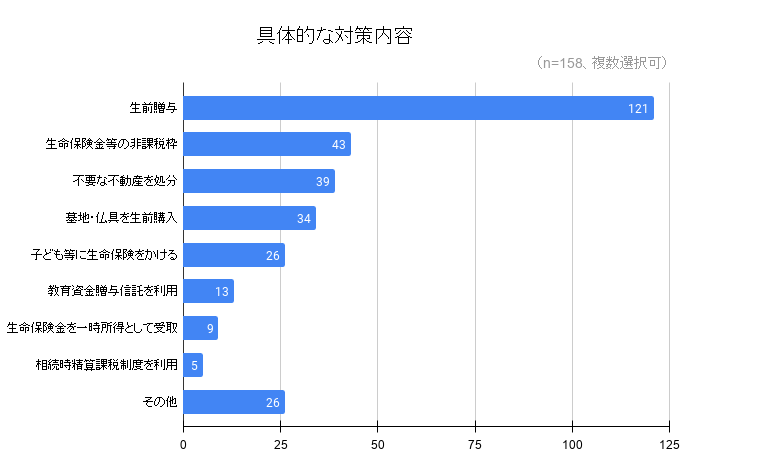

弊社のアンケート調査でも、相続トラブルを未然に回避するために生前贈与を検討・実行している方が多数であることがわかります。

ただし、土地や住宅を生前贈与する場合は、贈与税に注意してください。

贈与税の税率は贈与額が大きいほど高くなるため、不動産を贈与すると必然的に高額な税金が課せられることになります。

救済措置も存在し、条件に当てはまれば相続時精算課税選択の特例を受けることができます。

「相続時精算課税選択の特例」とは、相続関係にある親から子への生前贈与を行いやすくするための制度で、2,500万円までの贈与の際に贈与税がかからず、相続時にまとめて課税される仕組みです。

受贈者が贈与者の直系卑属(子や孫)であること、贈与を受けた翌年3月15日までに住居を新築することなどいくつかの要件があり、国税庁のWebサイトで確認することができます。

相続時精算課税選択の特例を利用することで、一時的に税負担を軽減し、計画的な財産分与が可能になります。

ただし、あくまで課税を先送りにしているだけで、節税にはならないことには注意してください。

次からは、生前贈与の申請手順について解説していきます。

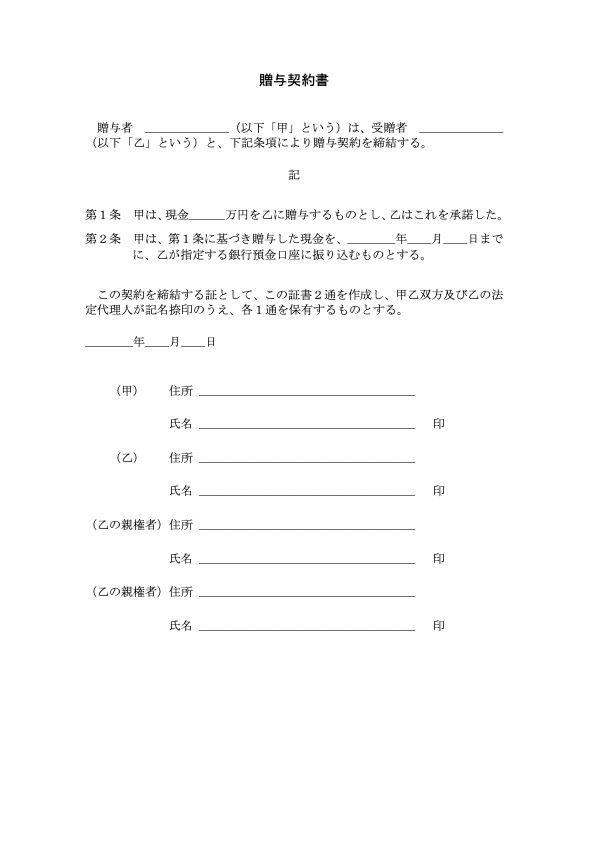

贈与契約書を作成する

生前贈与の申請には、贈与契約書を作成しましょう。

法的に契約書の有無は問われませんが、贈与の履行があったことを客観的に証明することができます。

贈与税申告時の資料として使えるほか、トラブル防止の観点からも必ず作成してください。

贈与契約書には、主に以下の内容が必要です。

- 贈与契約締結と贈与を行った日付

- 贈与者と受贈者の氏名・住所

- 贈与するものの明記

- 双方の捺印

インターネットで検索すると雛形が多数あるので、これらを利用するのもよいでしょう。

引用元:千葉銀行 : 贈与契約書

生前贈与の登記申請を行う

贈与契約書が用意できたら、法務局へ生前贈与の登記申請を行います。

具体的には、以下の流れで登記申請します。

- 添付書類を準備する

- 登記申請書を作成する

- 各書類を法務局に提出する

それぞれ詳しく見ていきましょう。

添付書類を準備する

まずは申請に必要な添付書類を準備しましょう。

必要な書類は以下の通りです。

| 必要書類 | 取得場所 |

|---|---|

| 登記事項証明書 | 不動産を管轄する法務局 |

| 固定資産評価証明書 | 贈与する家の所在地の市区町村役場 |

| 印鑑証明書(親) | 親の所在地の市区町村役場 |

| 住民票(子) | 子の所在地の市区町村役場 |

| 登記済権利証または登記識別情報通知 | 不動産を管轄する法務局 |

上記のうち、「登記済権利証または登記識別情報通知」は親が家を取得した際に法務局から発行されている書類のため、再発行できないことに注意してください。

もし紛失してしまった場合は、法務局や司法書士へ相談してみましょう。

登記申請書を作成する

添付書類が用意できたら、法務局へ提出する登記申請書と登記原因証明情報を作成します。

「登記申請書」は申請内容・添付書類・登録免許税といった情報をまとめた申請書で、「登記原因証明情報」はいつ、誰が、誰に対して、どの不動産を贈与したのかを記した書類です。

登記申請書は法務局のWebサイトに雛形があり、登記原因証明情報は記載例が掲載されています。

各書類を法務局に提出する

申請に必要な各書類が揃ったら、贈与される不動産を管轄する法務局へ提出します。

また、申請と同時に登録免許税を納付します。

原則として収入印紙納付するので、必要な額の印紙を購入し、申請書に貼り付けて納めましょう。

登録免許税の金額は、贈与される不動産の固定資産税評価額の2%です。

申請に不備が無ければ5日〜2週間程度で審査が完了します。

その後登記識別情報通知が送付され、名義変更が完了となります。

親から子に土地の名義を変更する際の3つの注意点

親から子に土地の名義変更する際には、3つの注意点があります。

- 売買による名義変更ではみなし贈与が発生する

- 親名義の家を子がリフォーム(増築)すると贈与税の対象に?

- 親名義のローンを子が返済していた場合の名義変更は税金が増える?

どれも税金に関連するもので、これらを把握していないと思わぬ高額な税金を課されてしまうかもしれません。

ひとつずつ解説していきますので、ぜひ最後まで読んでみてください。

売買による名義変更ではみなし贈与が発生する

1つ目の注意点は「売買による名義変更ではみなし贈与が発生する」です。

売買契約は双方が合意していれば金額に法的拘束はありませんが、市場相場より大幅に安い金額での取引の場合は、その財産の時価と支払金額の差額をみなし贈与と認定される可能性があります。

例えば時価3,000万円の土地を500万円で売買した場合にみなし贈与と認定されると、差額の2,500万円が贈与されたことになり、810万5千円の贈与税が課されます。

みなし贈与に該当するかどうかに明確な基準は無く、個々の具体的事案に基づき判定されます。

参照元:No.4423 個人から著しく低い価額で財産を譲り受けたとき|国税庁

親子間での売買は相場より安い金額になりやすいですが、思わぬ贈与税を課されないよう注意して金額を設定しましょう。

親名義の家を子がリフォーム(増築)すると贈与税の対象に?

2つ目の注意点は「親名義の家を子がリフォーム(増築)すると、110万円以上の支払いは贈与税の対象になる」です。

親名義の家を子がリフォームや増築した場合、その家の財産価値が上がることになるため、子が支払ったリフォーム・増築費用が親への贈与に該当します。

子の支払い金額が贈与税の基礎控除額110万円を超えていた場合、超過分が贈与税の対象となってしまいます。

参照元:No.4557 親名義の建物に子供が増築したとき|国税庁

なお、リフォーム資金の贈与に関しては「住宅取得等資金贈与の特例」という最大1,000万円までの贈与が非課税になる制度がありますが、こちらは親や祖父母から子や孫への贈与のみ適用されるため、子から親への贈与は特例の対象外です。

このようなケースで贈与税の対象となっていることを知らず申告していなかった場合、本来の税額に加えて延滞税を加算されてしまいます。

リフォームや増改築の際は、金額と名義に十分注意しましょう。

親名義のローンを子が返済していた場合の名義変更は税金が増える?

3つ目の注意点は「親名義のローンを子が返済していた場合の名義変更は、税金が増える場合がある」です。

自身ではローンが組めない、または返済できないなどの理由からいわゆる「名義貸し」をするケースがありますが、本来名義を貸すということはできず、宅建業法に反し違法となります。

そのため実際は返済する子が親に返済金を渡し、親から金融機関へ返済することになります。

このとき渡すお金は贈与とみなされ、年間の金額が基礎控除額の110万円を超える場合は超過分が贈与税の申告対象となります。

名義変更の手続きは簡単にはいかず、その他の税金も関わってくる大きな問題になります。

個人での解消は難しいため、このような場合は専門の司法書士や税理士に相談することをおすすめします。

親から子に土地の名義変更をする際の税金

前述の通り、親から子へ土地の名義変更を行うには、相続と生前贈与の2通りの方法があります。

そして名義変更をした際には、以下の4種類の税金がかかります。

- 不動産取得税

- 登録免許税

- 贈与税

- 相続税

それぞれ詳しく見ていくと同時に、節税の方法についても解説していきますので、ぜひ最後までお読みください。

不動産取得税

不動産取得税は、不動産を取得した際に1度だけかかる税金です。

ただし、相続による不動産取得の場合は、原則として不動産取得税はかかりません。

生前贈与で不動産を取得した場合は都道府県から「納税通知書」が届くため、指定期限までに納付してください。

不動産取得税の税額は以下の通りです。

| 不動産の種類 | 税額 |

|---|---|

| 土地 | 固定資産税評価額 × 税率3% |

| 家屋(住宅) | |

| 家屋(非住宅) | 固定資産税評価額 × 税率4% |

参照元:総務省|地方税制度|不動産取得税

住宅・住宅用土地を取得した場合の不動産取得税には税率の軽減措置が適用されており、2024年5月現在では2027年3月31日が適用期限となっています。

これまで何度も延長されていますが、今後も延長が続くとは限らないので、名義変更を考えている方は特例の適用を受けられるよう、早めの行動をおすすめします。

登録免許税

登録免許税は、不動産の名義変更手続きの際に支払う税金です。

登録免許税の金額は、土地・中古物件の場合は以下の式で計算されます。

例えば土地の評価額が1,000万円の場合、20万円の登録免許税を支払うことになります。

なお、登録免許税の支払いは贈与者、受贈者どちらが支払っても構いません。

贈与税

ここまででもお話したように、生前贈与による土地の名義変更には贈与税が発生します。

成人した子が親から贈与を受ける場合は「特例贈与」に分類され、以下の計算式で税額を求めることができます。

贈与税額 = 課税価格 × 税率 – 控除額

贈与税の税率は課税価格によって変動し、国税庁のWebサイトで確認することができます。

参照元:No.4408 贈与税の計算と税率(暦年課税)|国税庁

例えば贈与された住宅が3,500万円だった場合は、以下のようになります。

贈与税額 = 3,390万円 × 税率50% – 控除額415万円 = 1,280万円

相続税

親の土地を子が相続した場合は、相続税が発生します。

土地を相続した場合、その土地の相続税評価額によって税率が変動します。

相続税評価額は路線価方式、倍率方式という2通りの算出方法があり、それぞれ国税庁のWebサイトで確認することができます。

参照元:財産評価基準書|国税庁

取得金額に対する相続税率と控除額は以下の通りです。

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上記に加え、相続税には「3,000万円 + 600万円 × 法定相続人数」の基礎控除があります。

この基礎控除だけで最低3,600万円以下の相続は控除されるため、遺産総額によっては相続税が0になるケースも少なくありません。

相続税は、以下の6ステップで計算することができます。

- 遺産総額を出す

- 遺産総額から基礎控除額を引いて課税遺産総額を出す

- 課税遺産総額を各相続人の法定相続分に分ける

- 法定相続分に金額ごとの税率を掛けると各々の相続税額が分かる

- 各々の相続税額の総額を、実際に相続する割合で分ける

- 適用される税控除を差し引くと、相続した財産に応じた相続税額が分かる

相続税の計算方法については以下の記事で例題も交えて詳しく解説しているので、気になる方はこちらも読んでみてください。

親から子への土地の名義変更を怠る6つのリスク

ここからは、親から子への土地の名義変更を怠ってしまった場合のリスクについて解説します。

「名義変更が面倒だから」「空き家状態で自分が住むわけではないから」と名義を親のままにしていると、以下の6つのリスクが付きまといます。

- 第三者に所有権を主張できない

- 売却できない

- 名義変更しなくても管理責任や納税義務が発生する

- 「特定空き家」に指定され固定資産税が高くなる可能性がある

- 相続人同士のトラブルに繋がる

- 10万円以下の過料に処される恐れがある

ひとつひとつ詳しく解説していきます。

第三者に所有権を主張できない

名義変更を怠った場合のリスク1つ目は「第三者に所有権を主張できない」ことです。

相続したとしても名義変更の手続きをしなければ、法律上の所有権は親のままです。

そのため第三者に所有権を主張できず、相続した土地を売却したり、土地を担保としてお金を借りることができません。

それ以外にも、兄弟など他の相続人に借金があった場合、相続した不動産を債権者に差し押さえられてしまう可能性があります。

利用予定が無いからと名義変更をしていないと上記のようなトラブルに合う可能性があります。

相続した土地を利用する予定が無い場合、専門業者への売却も検討しましょう。

相続登記をしなければ売却はできませんが、専門の不動産買取業者へ依頼すれば名義変更を代行が可能で、そのまま買い取ってもらえます。

なお、弊社AlbaLink(アルバリンク)は、日本全国の相続物件を買い取っている買取業者です。

司法書士とも提携しているため、煩わしい相続登記の手続きに関するアドバイスやサポートも可能です。

無料査定は365日受付中で、相談のみの問い合わせも歓迎ですので、いつでもお問い合わせください。

売却できない

土地の名義を親から子へ変更しないと、売却できなくなります。

不動産は名義人本人以外は売却できないからです。

また、住宅ローンを組んで土地上に建物を建てたいと考えても、名義人以外の土地は担保として設定できません。

つまり、住宅ローンを借りられないので、土地を有効に活用できなくなってしまうのです。

もし親から受け継いだ土地を何らかの用途で活用したい、不要だから売却したいと考えているのなら、名義を親から子へと変更する必要があります。

名義変更しなくても管理責任や納税義務が発生する

親が亡くなって土地の名義をそのままにしていても、相続人全員が亡くなった親に代わって土地の管理をおこなわなければなりません。

もし土地上に建っている建物が老朽化しており、自然災害などで倒壊してしまって近隣の方に被害を与えた場合には、相続人全員が賠償責任を負わなければならなくなる可能性があります。

また、名義変更をしなければ固定資産税を納めずに済むと考えている方もいるかもしれませんが、そのような甘い話はありません。

名義変更をしていない場合には、相続人全員が納税義務を負います。

自治体も亡くなった親から土地を受け継いだ相続人を調査し、相続人の代表と思われる方に対して納税通知書を送ってくるため、要注意です。

もし土地の管理責任を負いたくない、固定資産税を支払いたくないのなら、他の相続人が土地を受け継ぐように話し合いを進めるか、もしくは自分で相続したあとに売却してしまうことをおすすめします。

「特定空き家」に指定され固定資産税が高くなる可能性がある

もし亡くなった親名義の土地に老朽化した建物が建っている場合は、固定資産税が高くなってしまう恐れがある点に注意が必要です。

地方にある実家などは使い道がないために、相続したくないと考える方は少なくありません。

しかし適切な管理をせずに放置し、自治体から倒壊するリスクや公衆衛生上の問題を引き起こす可能性が高いと判断されると、「特定空き家」に指定される恐れがあります。

特定空き家に指定されてしまうと、それまで土地に適用されていた「住宅用地の特例」の対象外となってしまいます。

建物が建っている土地の固定資産税を最大で6分の1に軽減する制度

すると、土地にかかっていた固定資産税が最大で6倍にまで膨れ上がる恐れがあり、納税額の負担が増えてしまいかねない点に注意が必要です。

相続した実家が特定空き家に指定されるのを防ぐには、定期的に管理をする以外にほかありません。

もし遠方にあって管理に行くのが難しいときには、土地と建物の名義をすぐに親から自分へと変更したうえで売却することをおすすめします。

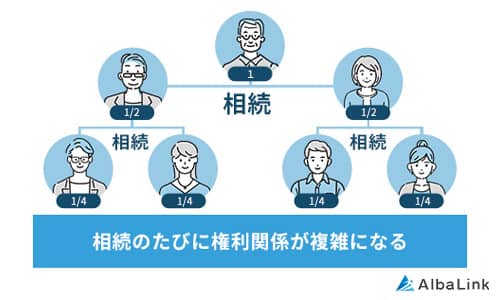

相続人同士のトラブルに繋がる

名義変更を怠った場合のリスク2つ目は「相続人同士のトラブルに繋がる」ことです。

相続登記をせず名義が親のままとなっている土地は、相続人全員で共有となります。

この状態のまま放置すると、相続が発生する度に相続権を持つ人数が増えてしまい、権利関係が複雑化していきます。

複雑化したあとの相続登記は難航しがちで、遺産分割協議でトラブルになる可能性もあります。

将来的な不安を払拭するためにも、相続登記は早めに済ませておきましょう。

もし相続でトラブルになってしまった場合は、専門業者に買い取ってもらい、売却金額を分割するのもひとつの手です。

なお、弊社AlbaLink(アルバリンク)は相続した不動産を積極的に買い取っている買取業者です。

遺産相続に関するトラブルが生じている土地でも、士業の先生方との連携により円満な土地買取を実現できます。

一般の不動産会社が積極的に取り扱わない不動産も積極的に買取しており、弊社をご利用いただいた売主様からも多くのお喜びの声を頂戴しております。

相談のみの問い合わせも歓迎ですので、いつでもお問い合わせください。

10万円以下の過料に処される恐れがある

名義変更を怠った場合のリスク3つ目は「過料の対象となる」ことです。

これまで相続登記を行わないことによる罰則等はありませんでしたが、2024年4月1日からは相続登記の申請が義務化されました。

参照元:東京法務局「相続登記が義務化されました(令和6年4月1日制度開始)」

これにより相続によって不動産を取得した場合、取得を知った日から3年以内に相続登記の申請をしなければなりません。

また、遺産分割が成立した場合も、成立から3年以内に相続登記をしなければなりません。

上記の義務を正当な理由なく違反した場合、10万円以下の過料に処される可能性があります。

今回ご紹介した名義変更の方法を見ながら、期限内に相続登記の申請をしてください。

なお、遺産分割協議が終わっておらず相続登記が難しい場合は、法務局に自身が相続人である旨を申請することで、相続登記の義務を履行したとみなされる「相続人申告登記制度」というものもあります。

正式な相続登記ではありませんが、遺産分割協議が終わり、相続人が確定してから3年以内に相続登記を行えばよいので、やむを得ず相続登記ができない方には相続人申告登記制度の活用がおすすめです。

親から子へ土地の名義変更を行う際にありがちなトラブル

親から子へ土地の名義変更を行う際にありがちなトラブルを4点ピックアップしてみました。

相続人どうしのトラブルは、家族間の人間関係に起因するものが多い印象です。

日頃のコミュニケーションで回避できるトラブルも多くあります。

- 兄弟・姉妹間での不公平感による感情の対立

- 介護の負担をめぐる対立

- 想定外の贈与税

- 認知症など親の意思能力の問題

それぞれの事例を詳しく説明します。

兄弟・姉妹間での不公平感による感情の対立

財産が絡んでくると、些細なことでも不公平感が発生しやすくなります。不公平感から感情の対立に発展するのは珍しくありません。

例えば、同居していた特定の兄弟にだけ土地が生前贈与された場合、他の兄弟姉妹が「自分たちも親の財産を受け取る権利がある」と不満を抱きやすくなります。

不公平感は親の死後の遺産分割協議で表面化することがほとんどです。

「特別受益」として贈与された分を相続分から差し引くようなどの主張は、話し合いがこじれる原因です。最悪の場合、裁判に発展することもあります。

介護の負担をめぐる対立

介護の負担をめぐる対立もよくあるトラブルの一つです。

親と同居して献身的に介護してきた子が土地を譲り受けた場合、遠方に住む他の兄弟姉妹から「介護は当然のことであり、財産の分け方とは関係ない」と主張され、不公平感から対立が生じることがあります。

長年、身近で介護してきた本人にとって、兄弟姉妹の主張は到底受け入れることはできないでしょう。介護の問題は、民法上の「寄与分」(被相続人の財産増加に特別に貢献した相続人に認められるもの)として、法的な解決を求めるケースもあります。

しかし、寄与分の金額をめぐって意見が食い違い、裁判に発展することもしばしばです。

想定外の贈与税

想定外の贈与税が発生し、対処に困ってしまうことがあります。「親子間だから税金はかからないだろう」と安易に考えてしまうことが原因です。

土地の評価額は、特に都心部では高額になることが多いです。一度に贈与すると、多額の贈与税が課税されます。

贈与税は相続税よりも税率が高く設定されているため、土地の価値次第では納税資金が不足してしまう可能性もあります。

最悪の場合、せっかく贈与された土地を手放さざるを得なくなるかもしれません。

最悪の事態を避けるためにも、贈与を始める前に税理士などの専門家へ相談しておいた方が良いでしょう。

認知症など親の意思能力の問題

親の意思能力の問題は、深刻なトラブルに発展するケースがあります。贈与は親が自らの意思で財産を渡すという行為です。したがって、親が認知症などで正常な判断能力を失っている場合、その贈与契約は無効と見なされる可能性があります。

もし、他の相続人が「親は正常な判断能力がなかった」と主張すれば、訴訟に発展することも考えられます。それ以前に、親の意思能力が不十分な状態では、贈与の手続きが法務局で受け付けてもらえません。

親が高齢の場合、意思能力の問題は発生しがちです。親が元気で判断能力が十分なうちに、名義変更の手続きを済ませておいた方が良いでしょう。

土地の名義変更後の土地活用方法のアイデア

土地の名義変更後の運用方法は「売却」「自分で使う」「土地活用する」この3点です。

この項目では、土地活用のアイデアについてリスクの程度ごとに詳しく紹介しています。

- 初期費用とリスクを抑えた活用方法

- 初期費用は高いもののリターンが期待できる活用方法

初期費用とリスクを抑えた活用方法

駐車場経営

駐車場経営は、舗装や区画線を引いて必要最低限の設備を設置するだけでスタートできるため、比較的安価な初期投資で始められます。高額な建築費用も必要ありません。

たとえ、空きが続いたとしてもアパート経営のように空室リスクや建物の維持管理費に悩まされることがない点も見逃せないポイントです。

将来的に土地の売却や他の活用を考えたくなった場合でも、撤去は簡単です。撤退リスクも低く抑えられます。駅周辺や住宅街の好立地なら少ない投資で最大限の利益を得られる可能性もあります。

トランクルーム経営

トランクルーム経営は、コンテナや簡易的な建物を設置するだけで経営をスタートできます。

運営は入居者の募集と管理が中心で、建物維持の負担も比較的軽いため、管理の手間を抑えられます。

駐車場経営と同じく、他の土地活用方法に転換したい場合でも、施設の撤去がしやすいです。荷物の一時保管は常に一定の需要があるため、幹線道路沿いや住宅地の近くなら有効に活用できるでしょう。

太陽光発電

太陽光発電は広大な土地を所有している場合に有効な活用方法です。パネルを設置するだけで収益化が見込めます。管理がしやすい点もメリットです。

また、一度設置すれば、発電した電力は電力会社に売電できるため、長期にわたり安定した収入が見込めます。前出の駐車場やトランクルーム運営と同じく、他の土地活用への転用も容易です。

初期費用は高いもののリターンが期待できる活用方法

アパート・マンション経営

アパートマンション経営では効率の良い賃貸経営ができるため、安定した家賃収入を長期にわたり得られるメリットがあります。

アパート・マンションを建設することで土地の評価額が下がり、相続税の節税につながるという点も見逃せないメリットの一つです。

大きなリターンを狙える反面、空室や家賃滞納、建物の老朽化による修繕費用など、様々なリスクも伴います。

戸建て賃貸経営

戸建経営は、アパートやマンション経営と比較すると戸数が少ないため、家賃収入は限られますが、その分、建築費用を抑えられるというメリットがあります。

ファミリー層をターゲットにできるため、入居者が決まれば比較的長く家賃収入が見込める利点もあります。

建築が難しい狭い土地や変形地でもうまく活用できる点も強みです。アパート・マンション経営と同じく、空室リスクはあるものの適切に運営すれば、土地を資産として有効活用できます。

商業施設・店舗経営

商業施設・店舗経営は、アパート・マンション経営よりも高額な賃料を設定できるため、立地が良ければより多くの安定した収益を得ることができます。

また、テナントの借主が内装工事や設備投資を行う「スケルトン貸し」にすると、初期費用を抑えることも可能です。

一方、建築費用がとても高額になる点も十分に認識しておく必要があります。収益はテナントの経営状況に左右されます。万が一空室がでた場合、次のテナントが見つからないと大きな損失につながるデメリットに要注意です。

土地の活用方法を検討する際のポイント

土地の活用方法を検討する際に、抑えておきたいポイントを4点紹介します。

- 市場調査

- 初期投資とリスクの比較

- 節税効果の確認

- 専門家への相談

市場調査

土地活用を考える場合、徹底した市場調査が必要です。例えば、収益目的のアパートを立てる場合、エリアの賃貸需要、人口動態、競合物件の家賃相場や空室率などを把握しておかなければいけません。

大学が近いなら学生向けのアパート、幹線道路沿いならコンビニや飲食店の有無など、その土地の特性と地域の需要が一致しているかを分析する必要があります。

駐車場やトランクルーム経営も同様です。需給バランスを見極めた価格設定が求められます。

初期投資とリスクの比較

初期投資に対するリスクとリターンの比較も重要です。

高リターンが期待できるアパートやマンション経営は、多額の建設費用が必要となり、空室リスクや修繕費用の負担も大きくなります。

一方、駐車場経営やトランクルーム経営は、比較的安価な初期費用で始められる分、得られる収益はアパート経営ほど高くありません。

どの活用方法も初期費用を借入でまかなう場合、返済計画が重要になります。自分の資金力やリスク許容度を十分に考慮し、万が一の事態にも対応できる余力を残しておかなければいけません。

節税効果の確認

土地を最大限有効活用するために、節税の効果も抑えておきましょう。

アパートやマンションなどの賃貸物件を建てると、固定資産税が軽減される特例や、相続税の計算における小規模宅地等の特例を利用できるケースがあります。

節税効果を最大限利用したい場合は、確実に取り込むために専門家へ相談した方が良いでしょう。活用方法ごとの正確な税金シミュレーションができるため、無理のない資金計画を立てられます。

専門家への相談

土地活用の検討を始める際は、専門家へ相談しましょう。失敗を避けるための大切なポイントです。

不動産会社や土地活用の専門会社は、市場の動向や地域の需要を熟知しており、それぞれの土地に最適な活用プランを提案してくれます。

土地活用は初期費用やリスクなど専門性が高く、自分一人では判断が難しいです。複数の専門家から意見を聞くことで、客観的な視点を得ることができます。

使い道のない不動産なら早めに「売却」の検討を!

前述したように、土地の名義変更を怠ると様々なリスクを伴います。

かといって不要な土地を相続・贈与されても不動産取得税や登録免許税がかかりますし、固定資産税など不動産にまつわる税負担も増加してしまいます。

相続や生前贈与する予定の土地の使い道が無く、名義変更をする意味がないと感じる場合は、売却して資産にしてしまうのがおすすめです。

不要な土地を残しておくよりも、現金化してしまう方が相続にまつわるトラブルも減り、生前贈与もやりやすくなります。

親子どちらにもメリットが大きく、将来的な不安を解消することのできる方法です。

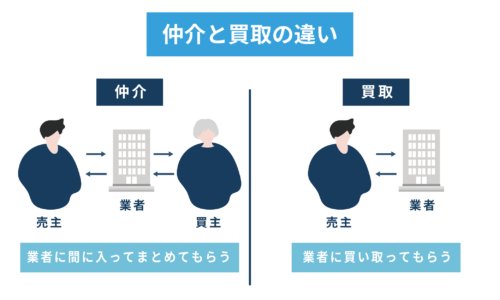

不動産の売却は、物件の特徴に合わせて「仲介」か「買取」を選択する必要があります。

仲介と買取の違いを詳しく知りたい方は、以下の記事を参考にしてください。

次からはそれぞれどのような物件が向いているのか、解説していきます。

築浅で立地が良いなら仲介業者に売却を依頼する

築浅で立地が良い物件は、仲介業者に売却を依頼するのがおすすめです。

立地が良い、いわゆる需要が高そうな物件であれば、購入希望者も見つけやすく、希望金額で問題なく売却できることが期待できます。

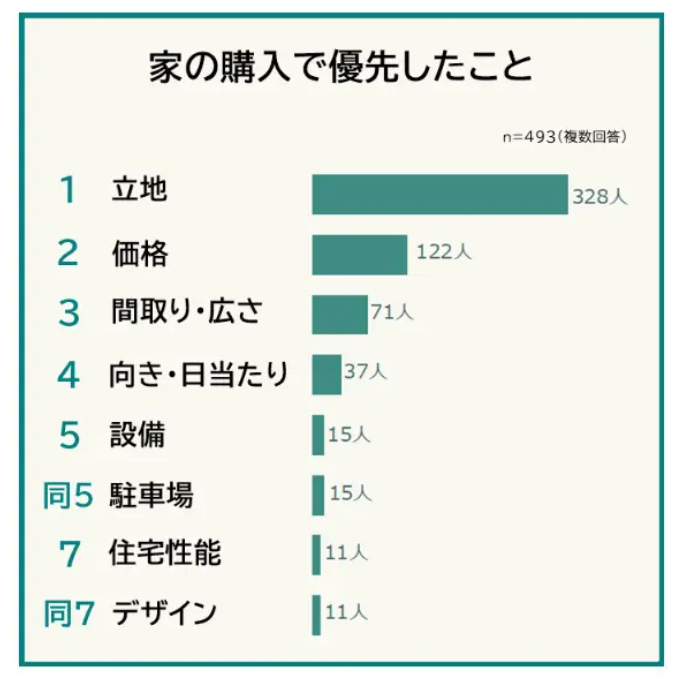

立地は中古物件の売却において非常に重要で、弊社が行った「家の購入で優先したこと」というアンケート調査では、「立地」が圧倒的1位という結果が出ました。

参照元:訳あり物件買取プロ【家を購入する際に優先したことと妥協したこと】

都市部であれば駅から徒歩10分以内の物件や、地方なら中心市街地まで車で10分県内の物件です。

これらであれば築20年〜30年ほどの物件でも買い手を見つけやすいでしょう。

築古で立地が悪いなら専門の買取業者に売却する

築古で立地が悪い物件の場合は、専門の買取業者に売却するのがよいでしょう。

世間的に需要が無さそうな物件、具体的には都市部なら駅から徒歩15分以上の物件や、地方であれば中心市街地まで車で15分以上かかる物件は買い手が見つけづらくなります。

ほかにも、建物の状態が悪かったり、なるべく早く売却してしまいたい場合も、プロの買取業者に買い取ってもらうほうがよいでしょう。

専門の買取業者であれば建物の状態を復旧できるノウハウを持っていますし、少しでも売却の見込みがあれば買い取ってくれる可能性が高いです。

なお、弊社Alba Link(アルバリンク)は、全国で買い手の付きづらい相続物件を専門に扱っている不動産買取業者です。

一般市場では売れない不動産を数多く取り扱ってきた弊社は、豊富なノウハウと独自の再生スキルを持っています。

どのような状態の物件でも買い取れる自信があります。

無料査定は365日受付中で、相談のみの問い合わせも歓迎ですので、いつでもお問い合わせください。

まとめ

今回は親から子に土地の名義変更を行う方法について解説しました。

名義変更には「相続」と「生前贈与」の2つの方法があり、どちらの場合でも相続トラブルや税金といった不安要素があります。

また、名義変更を怠った場合は第三者や相続人とのトラブルになるおそれがあるだけでなく、今後は義務化されるため罰金を課せられる可能性まであります。

「不要な土地を相続してしまった」「生前贈与を考えているが、使い道が無い」などでお困りの場合は、専門の買取業者へ売却することをぜひ検討してください。

使う予定のない土地を名義変更するより、現金化してしまう方が相続、生前贈与どちらの場合でも扱いやすく、親子ともに不安が解消できます。

相続登記をしなければ売却はできませんが、専門の不動産買取業者へ依頼すれば名義変更を代行が可能で、そのまま買い取ってもらえます。

なお、弊社AlbaLink(アルバリンク)は、日本全国の相続物件を買い取っている買取業者です。

司法書士とも提携しているため、煩わしい相続登記の手続きに関するアドバイスやサポートも可能です。

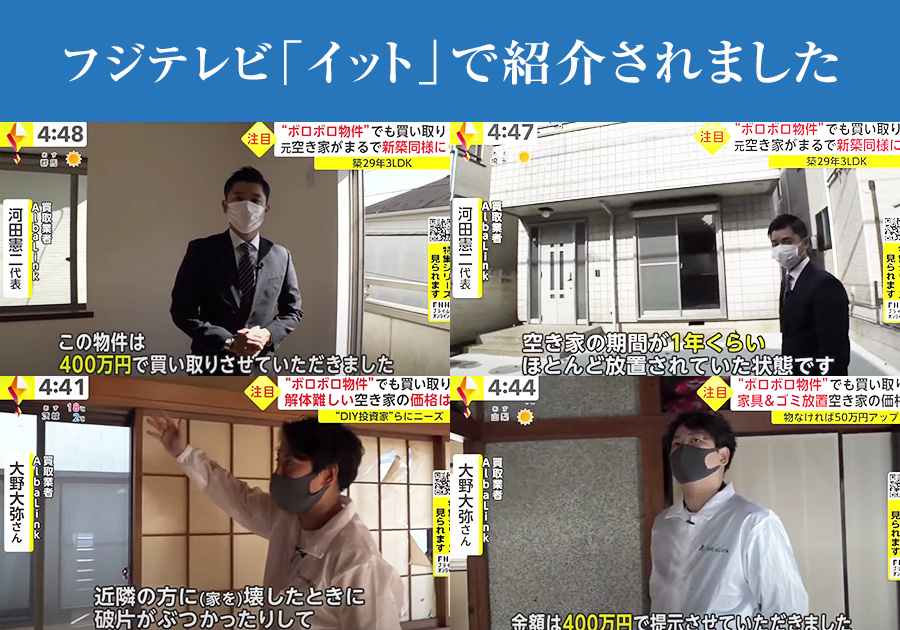

一般の不動産会社が取り扱わないトラブルを抱えた土地でも積極的に買い取ってあり、フジテレビの「イット」で、問題を抱えた不動産も買い取る買取業者として紹介されました。

無料査定は365日受付中で、相談のみの問い合わせも歓迎ですので、いつでもお問い合わせください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら