兄弟のうち一人が住んでいる家を相続する場合、単独名義にするべき

例えば、兄弟のうち一人が親と同居していた場合などでは、両親が死亡後には同居していた人が単独名義で相続する方が合理的なことが多いといえます。

なぜ、共有名義だと合理的でないことが多いのか、以下詳述します。

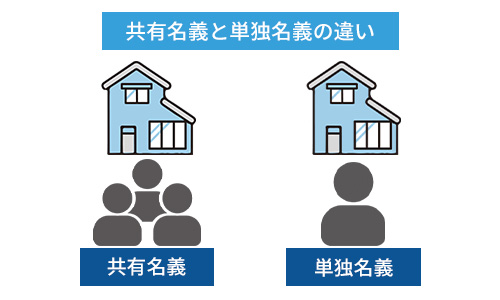

単独名義で相続する・共有名義で相続するとはどういうことなのか

そもそも、不動産を単独名義で相続、共有名義で相続するとはどのようなことなのでしょうか。

単独名義というのは登記簿に記載された名前が一人だけの状態を指し、単独所有者は自分だけの判断で物件を使用、収益や処分まですることが可能です。

逆に不動産に起因するトラブルなども、単独所有者であればすべて責任を負わなくてはなりません。

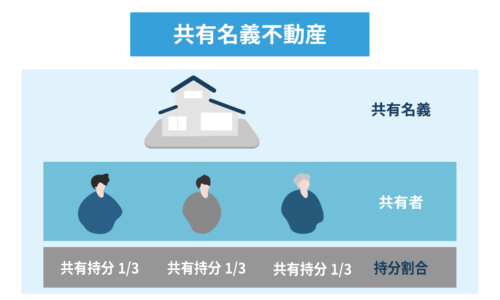

また、不動産は共有名義にすることも可能ですが、もし共有名義にする場合には各共有者の「持分」を記載します。

例えば「A:持分3分の1・B:持分3分の1・C:持分3分の1」といった具合です。

ただし、共有というのは「物理的に半分に分けた状態」になるわけではなく、「各共有者が不動産全体を持分に応じて使用収益することが可能」という意味です。

例えば上記Aは、自分が不動産全体を使用する権利を有するものの、共有者Bの使用を妨げることも許されません。

仮に、Aだけが不動産を占有し利用していたとすると、AはBの持分に応じた賃料をBに支払わなければならないこととなります。

共有名義・共有持分の概要については、以下の記事で詳しく解説しています。

共有名義で相続して住み続けると、トラブルになる

今後不動産に居住したい人が一人しかいないのに共有名義にしておいて一人だけが住み続けると、トラブルになるケースも考えられます。

将来、売却やリフォームが自由に行えない

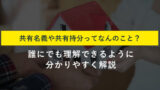

共有名義の不動産については、処分や変更行為を行う場合には原則として共有者全員の合意が必要です。

よって、一部の共有者が売却やリフォームに同意していない場合には、他の共有者が希望しても売却等を行うことは不可能です。

(共有物の変更)

民法第251条

各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない。

共有者が他の共有者を知ることができず、又はその所在を知ることができないときは、裁判所は、共有者の請求により、当該他の共有者以外の他の共有者の同意を得て共有物に変更を加えることができる旨の裁判をすることができる。

なお、2023年4月施行の民法改正で、次のような点が変更になっていることに注意が必要です。

従来、仮に「軽微な変更」であっても共有者全員の同意が必要とされていましたが、共有物の変更や管理に支障をきたす場面が多いことから、「軽微な変更」については持分の過半数で決めることが可能とされました。

軽微な変更とは、具体的には以下のような行為です。

- 砂利道のアスファルト舗装

- 建物の外壁、屋上防水等の大規模修繕工事

また、管理行為については「持分の過半数」の同意がなくてはならず、共有者が単独でできるのは「不法占有者の排除」のような保存行為だけになります。

(共有物の管理)

民法第252条

共有物の管理に関する事項(次条第1項に規定する共有物の管理者の選任及び解任を含み、共有物に前条第1項に規定する変更を加えるものを除く。次項において同じ。) は、各共有者の持分の価格に従い、その過半数で決する。共有物を使用する共有者があるときも、同様とする。

(省略)

各共有者は、前各項の規定にかかわらず、保存行為をすることができる。引用元:民法第252条

改正点を踏まえてまとめると次のようになります。

共有不動産に関する保存行為・変更行為・管理行為については、以下の記事で詳しく解説しています。

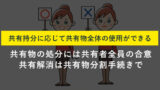

他の共有者から賃料の支払いを要求される恐れがある

共有不動産に一部の共有者だけが占有しており他の共有者の使用を妨げている場合は、他の共有者から「持分に応じた賃料」を支払うように要求されるおそれがあります。

上記のように共有者各人に使用収益権があるわけですが、他の共有者の使用を事実上妨げている状態になっていることも多いため、2023年4月施行の民法改正により「対価の償還義務」が明文化されました。

(共有物の使用)

民法第249条

各共有者は、共有物の全部について、その持分に応じた使用をすることができる。

共有物を使用する共有者は、別段の合意がある場合を除き、他の共有者に対し、自己の持分を超える使用の対価を償還する義務を負う。

(以下省略)

共有不動産の独占者への賃料請求については、以下の記事で詳しく解説しています。

兄弟の一人が住んでいる家を単独名義で相続する遺産分割方法

兄弟のうち誰か一人が住んでいる不動産を単独名義にする場合、やはり「不公平」という問題が出てきやすいのですが、相続人全員が公平感を持てる遺産分割にはどのような方法があるのでしょうか。

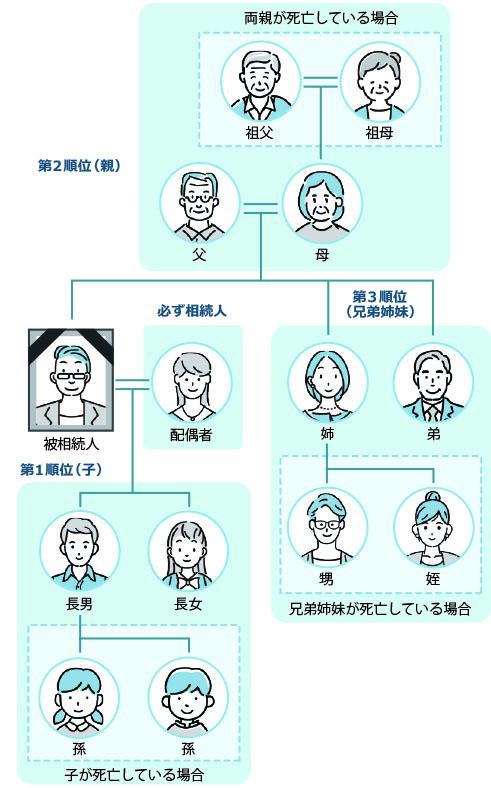

主に3つのパターンがありますが、いずれにしても法定相続人(民法で定められた範囲の相続人)全員が合意することが必要です。

法定相続分の割合や順位については、以下の記事で詳しく解説しています。

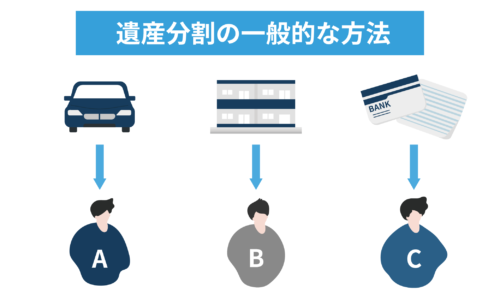

他の遺産が十分にあれば相続人同士で公平に分け合う

不動産以外の遺産が十分にあれば、相続人同士で公平に分け合うことも可能になります。

相続人は長男Aと次男Bの2名

長男Aが不動産を相続、次男Bは現金と株式を相続する

不動産は維持管理にお金もかかるためなかなか完全に全員公平、とはいかないものですが、不動産以外の資産がある家庭であれば比較的揉めずに遺産分割協議が成立しやすいといえます。

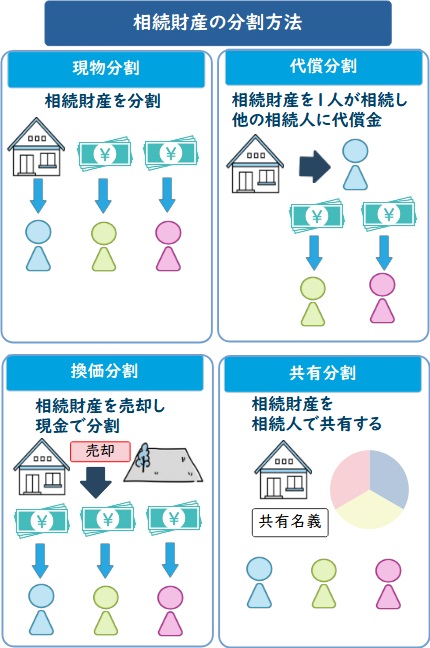

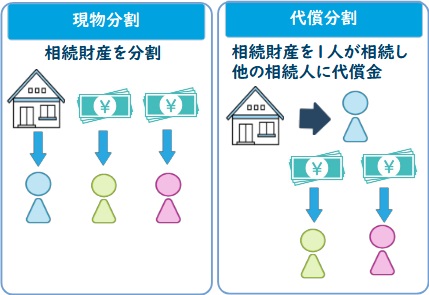

このように、相続財産そのもの、すなわち現物を特定の相続人が相続することを「現物分割」とよびます。

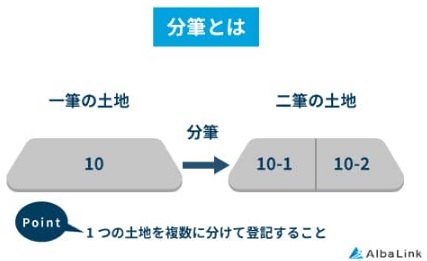

相続財産が土地であれば物理的に切り分ける

遺産が土地のみの場合、少々手間やお金がかかりますが、物理的に切り分ける方法があり、切り分けて二人以上で分けることも「現物分割」の一種です。

土地というのは筆(不動産を数える単位)ごとに登記簿が存在しますが、一つの登記簿だった土地を二つ以上に分割することが可能であり、土地を切り分けることを「分筆」といいます。

相続人はAとBの2名

被相続人(亡くなった人)名義のまま、法定相続人AとBが共同して分筆登記を行い、2つに分けた土地をそれぞれ1つずつAとBが相続する

被相続人名義のままで分筆登記を申請するには、法定相続人全員で行わなければならないというのがポイントです。

共有名義の土地の分筆については、以下に記事で詳しく解説しています。

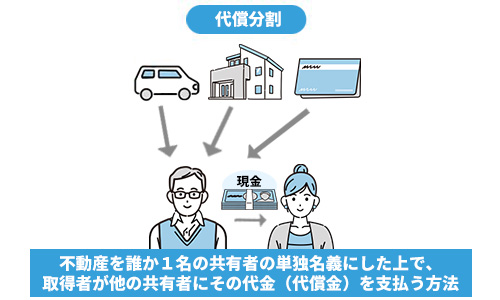

十分な資金があれば他の相続人に代償金を支払う

不動産を相続する相続人の手持ち資金で他の相続人に「代償金」を払うことにより遺産分割協議を成立させることを「代償分割」とよびます。

仮に遺産が不動産のみの場合でも、取得する相続人に金銭的余裕があれば、代償分割の方法を用いて他の相続人の不公平感を解消することが可能になります。

相続人はAとBの2名

法定相続人Aが不動産を単独で取得する代わりに、Aが手持ちの現金1,500万円をBに渡す。

また、この他にも、不動産などの遺産を売却してその売却代金を分割する「換価分割」と呼ばれる方法もあります。

もっとも、相続人の一人がその不動産に居住している場合には、このような分割方法がなされることはほぼありません。

参照元:国税庁:No.4173 代償分割が行われた場合の相続税の課税価格の計算

これまで挙げた各共有物の分割方法については、以下の記事で詳しく解説しています。

兄弟の一人が住んでいる家を単独名義で相続できるかどうかの判断基準

兄弟のうち一人がすでに不動産に居住している場合、その家を単独名義で相続できるかどうか、次のプロセスを経て判断する必要があります。

遺産総額を求める

まずは「遺産が総額いくらくらいあるのか」を求める必要があります。

遺産の全貌がわからないと相続人各自が自分の相続権を持つ金額を把握できないからです。

最初に「遺産の種類」は何と何があるのか、その把握からスタートします。

遺産には「不動産(土地・建物)」「現金」「預貯金」「有価証券(株式など)」「動産(美術品・骨董品など)」「車両」などがあります。

要するに、被相続人名義だった「金銭的価値のあるもの」すべてと考えてよいでしょう。

被相続人が生前に遺産の内容を整理しておいてくれればよいのですが、なかなかそこまでしていてくれる人はいないものです。

遺産の調査方法の一例をあげてみましょう。

- 「不動産」は心当たりのある所在地の市区町村役場で「名寄台帳」を取得する。

- 「預貯金」は被相続人が保有していたと考えられる金融機関に「残高証明書」を請求する。

当該支店以外の口座がないかどうかも調べてもらえることが多い。 - 「有価証券」は金融機関に保有している銘柄などを開示してもらう請求を行う。

なお、金融機関や証券会社にまったく心当たりがない場合、被相続人の遺品の中から手がかりが得られることもあります。

例えば、金融機関で定期預金を契約している場合、粗品としてタオルやカレンダー、ボールペンなどをもらい、自宅で使用していることもよくあります。

また、証券会社であれば定期的に運用結果のお知らせとして届いた封書が保管されていることもあります。

遺品を捨ててしまう前に、まず丁寧に日用品や郵便物も含めた遺品をチェックするようにしましょう。

自分の相続分を確認し遺産分割協議を行う

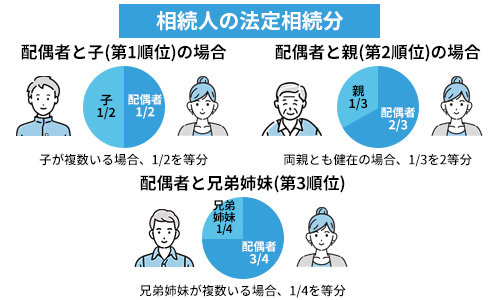

自分の法定相続分(民法で定められた相続分)がどのくらいなのかを確認します。

※具体的な法定相続分についてはこちらの記事に詳しく解説してありますので参照してください。

なお、法定相続分というのはあくまでもひとつの目安にすぎないため、遺言書で指定されていれば遺言書の内容に従うことになりますし、遺産分割協議を行い法定相続人全員で合意して決めることも可能です。

不動産価格を調べる

被相続人(亡くなった人)名義の不動産が遺産ということになりますが、遺産の不動産価格を調べる作業は公平な遺産分割にあたり大切なことです。

不動産価格については「一物四価」などとよばれており、次のような評価の基準が存在します。

| 評価の種類 | 概要 |

|---|---|

| 実勢価格 | 市場で取引がされる際の価格 |

| 公示価格 | 国や都道府県が毎年、基準地の1㎡につき決定している価格 |

| 路線価 | 国税局が定める、道路に面した宅地1㎡あたりの価格 |

| 固定資産税評価額 | 各市区町村が判定する、固定資産税の税額計算のもとになる価格 |

上記評価基準のうち、遺産分割の際にどの価格を用いるかと言うのは法律で特に定められていないため、各相続人が自分に有利な価格の採用を主張することも考えられます。

相続人全員が合意すればどの価格を用いても構わないのですが、どうしても合意できない場合は裁判所で調停等を行わなくては決定できないケースもあります。

不動産業者の無料査定を受けるのが賢い

遺産分割において不動産価格を決定する手段として、不動産業者の無料査定を受けるという方法もあります。

不動産業者であれば売却が確定していなかったとしても現状での見込み価格を無料で査定してくれるのが一般的です。

売り出しの基準となる価格だけでなく、価格決定する根拠を大まかに示してくれるため、相続人も納得しやすいといえます。

不動産買取業者である、弊社Albalinkでも無料で不動産価格の査定を行っております。

査定額については、根拠を示してお伝えさせていただきます。

ですから、遺産分割協議で不動産価格をめぐって親族と揉めたくない方は、ぜひ弊社の無料査定をご利用ください。

>>【共有持分のみで高額売却・トラブル解消】簡単査定はこちら

不動産価格が自分の相続分割合に収まるかどうかで判断する

不動産価格と遺産全部の価格を比べてみて、自分が不動産全体を取得した場合に法定相続分の割合に収まっているかどうかを確認します。

収まる場合は自分が不動産を取得することを協議でまとめれば問題ない

自分が不動産を取得しても、遺産全体に対する法定相続分として収まっている価格なのであれば、他の相続人に対しても「自分が不動産を取得したい」と主張しやすいため、全員で合意できれば問題ありません。

合意ができたら内容を「遺産分割協議書」にまとめて、あとは登記手続きを行うだけです。

遺産分割協議書の作成方法については以下の記事で詳しく解説しています。

収まらない場合は代償金の支払いなどを決める必要がある

もし自分が不動産を取得したら法定相続分よりも多くなってしまう場合は、他の相続人に対して「代償金」を支払えるかどうかを検討する必要があります。

どのような形で支払うのかは他の相続人との合意で決定して構いませんが、どうしても折り合いがつかなければ上で解説した「分筆」による「現物分割」などの方法を選択せざるを得ないこともあります。

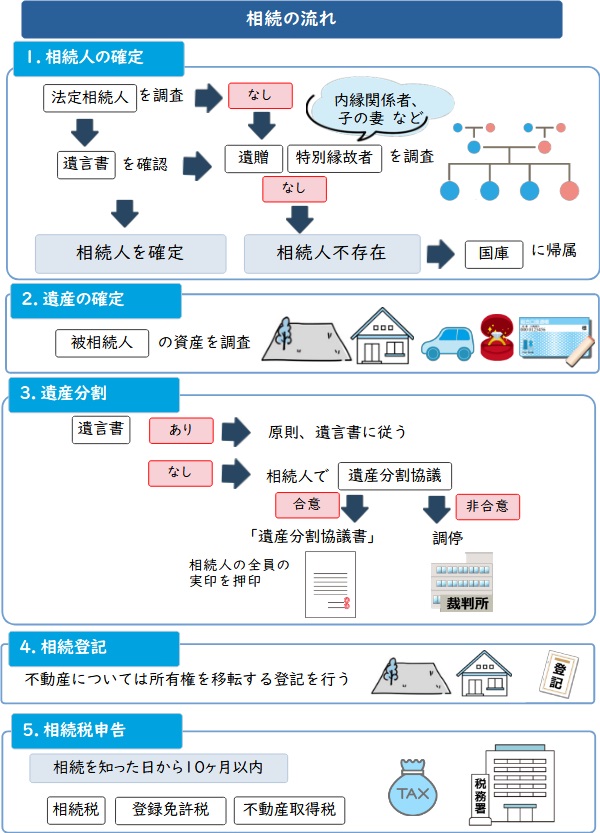

相続手続きの流れを簡単に解説

相続手続きの流れはどのようになっているか、大まかに解説します。

法定相続人の確定

戸籍を取り寄せて、法定相続人全員を確定させます。

なお、2024年4月施行の戸籍法改正で、次のような点が変更になりました。

従来、亡くなった人の本籍地が遠隔の場合は基本的に郵送での取り寄せが必要とされていましたが、戸籍対象者の配偶者や子や親等一定の関係の親族が最寄りの市区町村役場で戸籍証明書を取り寄せることができるようになりました。

戸籍の広域交付制度とよばれる制度です。

この制度を利用する際には、代理人請求や郵送請求は不可となります。

また、兄弟の戸籍証明書を同制度で取り寄せることはできません。

なお、代理人に委任する等同制度を利用する場合、相続人が多い場合や相続人のうち死亡している人がいて2度目の相続が起きている場合(数次相続)では、取り寄せる通数が非常に多くなり3カ月以上の期間を要することもあります。

広域交付制度を利用しても戸籍の読み取りは必要なので、行政書士や司法書士といった専門家に依頼してしまうのも手です。

遺産の確定

遺産総額を確定させます。

上記の「遺産総額を求める」で解説したとおり、被相続人の遺品を丁寧に調べて漏れのないように調査します。

もし、この段階で相続税の基礎控除である「3000万円+(法定相続人の数×600万円)」を超える遺産がある可能性がわかったらすみやかに税理士に相続税の申告を依頼しましょう。

相続税の申告納税期限は「死亡を知った翌日から10カ月」ですが、葬儀や49日法要などで1,2カ月はあっという間に過ぎてしまいます。

また、遺産分割協議の内容により相続税を圧縮可能なこともあるため、なるべく早く有利な形での遺産分割を税理士に提案してもらい協議をまとめたいものです。

仮に相続税の申告期限までに遺産分割協議がまとまらなかったら、法定相続分で相続したものとみなして課税するため、相続人にとって非常に不利になることがあります。

上記のような事情から、相続税申告の必要がある人はなるべく早めに準備をスタートさせなくてはならないのです。

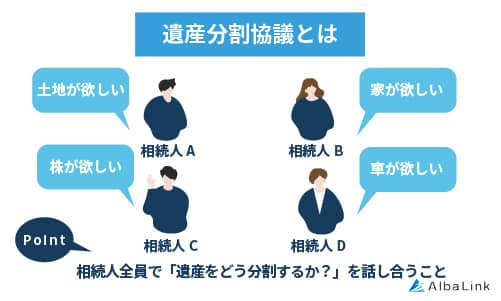

遺産分割協議

上記のとおり、遺産の総額を確認した上で法定相続人全員でどのように分けるかの協議を行います。

法定相続人全員の合意が必要ですが、必ずしも一堂に会して行う必要はなく意思の合致さえできればあとは遺産分割協議書を作成し、各相続人が実印を押印し印鑑証明書を添付すれば足ります。

遺産分割協議書の作成方法については、以下の記事で詳しく解説しています。

相続税申告

上記のとおりの基礎控除を超える人は相続税申告と納税を行います。

相続登記は相続税申告の前後どちらにするべきと決まっているわけではありませんが、相続税は10カ月とタイトな期限であるため、特に期限が迫っている場合は相続税申告を先に行う方がよいでしょう。

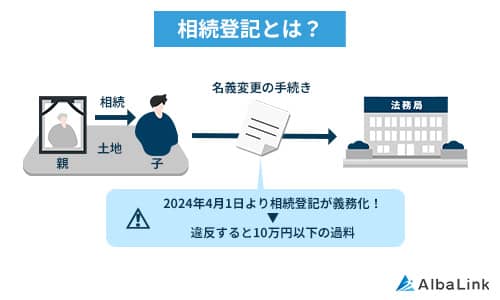

相続登記申請

戸籍一式、遺産分割協議書、印鑑証明書、取得者の住民票など必要書類が揃ったら相続登記を申請します。

登記申請書は単純な事案では自分で作成可能なこともありますが、登記に万一間違いがあった場合、後から更正するのは非常に厄介で、むしろ余分に費用がかかってしまうこともあります。

なお、相続登記は令和6年より義務化されたため、不動産の相続発生から3年以内に登記をしなければ、10万円の過料を科せられる可能性があります。

参照元:法務局|相続登記が義務化されます(令和6年4月1日制度開始)

よって、登記申請は最初から司法書士に依頼することをおすすめします。

相続の流れについてさらに詳しくは以下の記事を参照してください。

まとめ

今回は、住んでいる家を兄弟で相続する方法や、注意点について解説しました。

記事でもお伝えしましたが、不動産を共有で相続すると、自由に売却などができません。

そのため、兄弟で不動産を相続する場合は、なるべく1人の名義にしておくことが望ましいです。

具体的に不動産の共有を避ける方法としては、土地自体を分割する「現物分割」や、兄弟の1人が名義を取得し、他の相続人に代償金を支払う「代償分割」といった方法があります。

ただし、不動産を兄弟の1人が単独で相続し、そのうえで他の相続人との公平性を維持するためには、不動産の価格を明確にする必要があります。

不動産の価格は、不動産業者に依頼すれば査定をしてもらうことができます。

なお、不動産買取業者である弊社Albalinkでも、不動産の無料価格査定を行っておりますので、どうぞお気軽にご相談ください。

また、兄弟で不動産を共有しており、自分の持分のみ売却したいといった場合も、買取り可能です。

弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

上記の事例のように、共有持分の買取実績が多い弊社であれば、持分の潜在的な価値を見出した適正価格での買取が可能です。

これまでご利用いただいたお客様からも、「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら