土地の売却時に利用できる税金の控除13選

自分の土地・相続した土地・自分と相続以外の土地に対して使える税金控除は合計13あります。

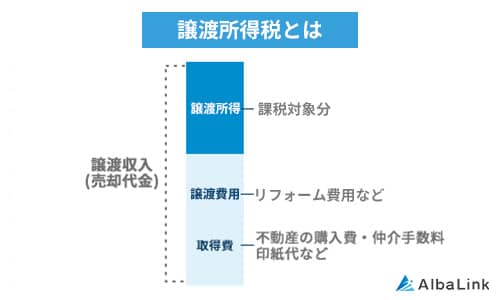

土地を売却して利益が発生した場合は、売却益に対して譲渡所得税が課せられます。

譲渡所得税は、土地の売却価格から取得費・譲渡費用を差し引き、所有期間が5年未満であれば39.63%・5年超であれば20.315%を乗じて税額が算出されます。

しかし、税金の控除を適用すると譲渡所得税を減額、もしくは0円にすることも可能です。

次項で解説する税金の控除13選を活用し、お得に土地を売却しましょう。

また、土地の売却先として代表的なものは、個人・不動産会社ですが、自治体に売る方法もあります。

詳細は、以下の記事で解説しています。

【自分の土地】売却時に利用できる税金の控除5選

自分の土地を売却するときに使える税金の控除5選は、以下のとおりです。

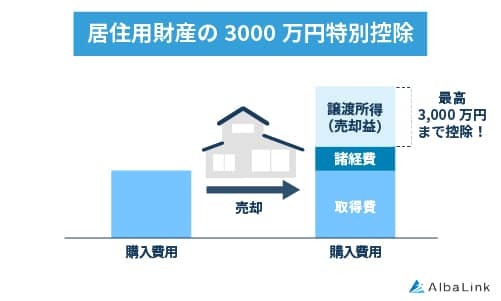

居住用財産の3,000万円特別控除

居住用財産の特別控除とは、マイホームとして利用していた不動産を売却するときに譲渡所得から最大3,000万円を控除できる特例です。

建物を解体して更地になっている場合でも、過去に自分が住んでいたマイホームが建っていた土地であれば控除の対象となります。

この特例を利用すると、譲渡所得が3,000万円以下であれば税額が0円になります。

更地にして売却した場合の適用要件を、以下にまとめました。

- 自分が居住用に利用していた土地の売却であること

- 家屋を解体した日から1年以内に売買契約を結び、住まなくなった日から3年後の12月31日までに売却していること

- 家屋の解体から売買契約を締結した日まで、土地貸し・駐車場経営など別の用途に使用していないこと

- 売却した年と、その前年・前々年に一部の特例を受けていないこと

- 売却先が、親子・配偶者など特別な関係にある人以外であること

参照元:国税庁「No.3302 マイホームを売ったときの特例」

共有名義の土地の場合、上記の特例は個別で受けられます。

たとえば、夫婦共有名義の土地であれば夫3,000万円・妻3,000万円で合計6,000万円までが控除の対象です。

居住用財産の3,000万円特別控除は所有期間を問わないため、マイホームを所有している多くの方が利用できる控除といえます。

10年超所有軽減税率の特例

10年超所有軽減税率の特例とは、所有期間が10年を超えている不動産を売却するときに譲渡所得に乗じる税率を下げられる特例です。

特例が適用されると、6,000万円以下の売却益に対して14.21%・6,000万円以上の売却益に対して20.315%が適用されます。

10年超所有軽減税率の特例は、居住用財産の3,000万円特別控除の要件にくわえて家屋を解体した年の1月1日時点で所有期間が10年を超えている必要があります。

参照元:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

10年超所有軽減税率の特例は、居住用財産の3,000万円特別控除と併用可能です。

特例の併用可否については、記事内の「組み合わせによって併用できない控除がある」で紹介しています。

10年超所有軽減税率特例については、以下の記事で詳しく解説しています。

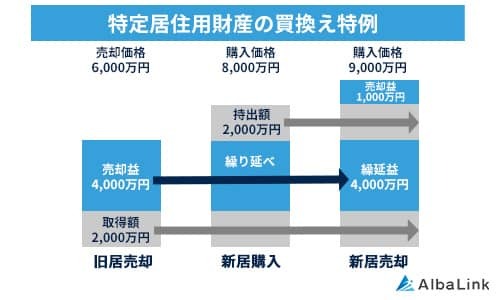

居住用財産の買換え特例

居住用財産の買換え特例とは、マイホームの売却にかかる譲渡所得税の納税を将来に繰り延べる特例です。

たとえば、2,000万円で購入したマイホームを6,000万円で売却した場合、本来は売却時に4,000万円が譲渡所得として課税されます。

居住用財産の買換え特例を適用すると新居を売却するタイミングで繰り延べられた4,000万円が加算されるので、今回の納税額は0円になります。

更地にして売却した後に買換えを行う場合の適用要件を、以下にまとめました。

- 自分が居住用に利用していた土地の売却であること

- 令和7年12月31日までの売却であること

- 家屋を解体した年の1月1日時点で所有期間が10年を超えていること

- 取り壊した家屋に居住していた期間が10年を超えること

- 家屋を解体した日から1年以内に売買契約を結び、住まなくなった日から3年後の12月31日までに売却していること

- 家屋の解体から売買契約を締結した日まで、居住用以外の用途に使用していないこと

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 売却価格が1億円以下であること

- 買換える家屋の床面積が50㎡以上・買換える土地の面積が500㎡以下であること

- マイホームを売却した前年から翌年までに買換えること

- 買換えるマイホームが、築25年以内、もしくは一定の耐火・耐震の基準を満たしていること

- 売却した年と、その前年・前々年に一部の特例を受けていないこと

参照元:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

居住用財産の買換え特例は、居住用財産の3,000万円特別控除と併用ができません。

マイホームを売却したときの譲渡所得が3,000万円以下の場合は、3,000万円特別控除を適用したほうがお得といえます。

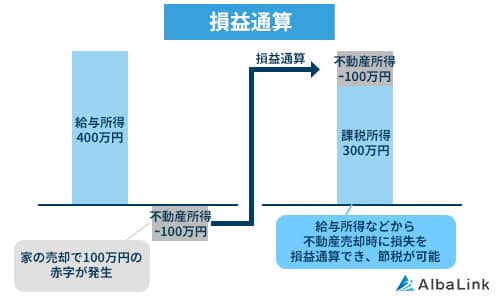

居住用財産の買換えに係る譲渡損失の損益通算・繰越控除の特例

居住用財産の買換えに係る譲渡損失の特例とはマイホームの売却で損失が発生し、買換えでローンを組む場合に利用できる特例です。

要件を満たすと、売却した翌年の給与・事業など別の所得から損益通算ができます。

つまり、会社員であれば給与・個人事業主であれば売上に対して損失分が差し引かれるので、納める税金の総額が安くなります。

更地にして売却した後に買換えを行う場合の適用要件を、以下にまとめました。

- 自分が居住用に利用していた土地の売却であること

- 令和7年12月31日までの売却であること

- 家屋を解体した年の1月1日時点で所有期間が5年を超えていること

- 家屋を解体した日から1年以内に売買契約を結び、住まなくなった日から3年後の12月31日までに売却していること

- 家屋の解体から売買契約を締結した日まで、居住用以外の用途に使用していないこと

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 買換える家屋の床面積が50㎡以上であること

- 新居を取得した年の12月31日時点で、その住宅用に返済期間10年以上の住宅ローンを組んでいること

- 売却した年と、その前年・前々年に一部の特例を受けていないこと

参照元:国税庁「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき」

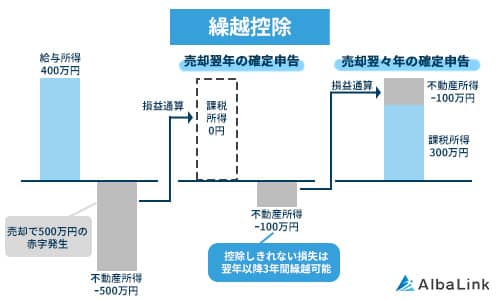

なお、売却した翌年の損益通算で課税所得がなくなった場合は、残額を最大3年間にわたって控除ができます。

このように、損益通算で控除しきれなかった損失を翌年以降の所得から差し引く仕組みを繰越控除といいます。

ただし、特例を受ける年の合計所得金額が3,000万円を超えている場合、居住用財産の買換えに係る譲渡損失の特例は利用できません。

居住用財産の譲渡損失の損益通算・繰越控除の特例

居住用財産の譲渡損失の特例とは、住宅ローンが残ったマイホームを売却して損失が生じた場合に利用できる特例です。

住宅ローン残高を下回る金額で土地を売却し、家の買替えを行わない場合は特例を利用して損益通算・繰越控除ができます。

更地にして売却した場合の適用要件を、以下にまとめました。

- 自分が居住用に利用していた土地の売却であること

- 令和7年12月31日までの売却であること

- 家屋を解体した年の1月1日時点で所有期間が5年を超えていること

- 家屋を解体した日から1年以内に売買契約を結び、住まなくなった日から3年後の12月31日までに売却していること

- 家屋の解体から売買契約を締結した日まで、居住用以外の用途に使用していないこと

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 売却した土地に返済期間10年以上の住宅ローン残高があること

- 土地の売却価格がそのローン残高を下回っていること

参照元:国税庁「No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき」

【相続した土地】売却時に利用できる税金の控除2選

相続した土地を売却するときに使える税金の控除2選は、以下のとおりです。

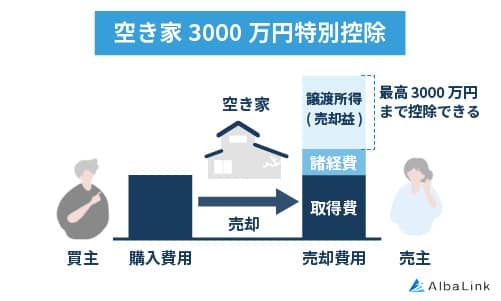

被相続人の居住用財産に係る譲渡所得の特別控除

被相続人の居住用財産に係る譲渡所得の特別控除とは、故人が住んでいた空き家を売却したときに利用できる特例です。

親などの被相続人が亡くなり、空き家となった家を売却すると譲渡所得から最大3,000万円が控除されます。

相続した家を解体してから売却する場合の適用要件を、以下にまとめました。

- 相続または遺贈により取得した土地であること

- 令和9年12月31日までの売却であること

- 相続の開始直前まで被相続人が土地上に建つ家屋に1人で住んでいたこと

- 相続の開始から解体する日および売却する日まで被相続人の居住用以外の用途に使われていないこと

- 相続の開始があった日から3年後の12月31日までに売却したこと

- 売却価格が1億円以下であること

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 売却した年と、その前年・前々年に一部の特例を受けていないこと

- ほかの特例を受けていないこと

参照元:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

上記の特例は、被相続人が亡くなる直前まで老人ホームに入所していた場合も利用できます。

相続した空き家の3000万円特別控除については、以下の記事で詳しく解説しています。

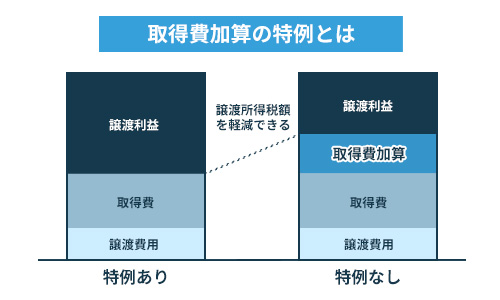

相続財産を譲渡した場合の取得費の特例

取得費加算の特例とは、相続税額の一部を取得費用に加算することで譲渡所得税の減額ができる特例です。

資産価値の高い不動産を所有していた被相続人がなくなった場合、相続人は10ヶ月後には相続税・翌年には譲渡所得税を納めなくてはなりません。

取得費加算の特例は、こうした二重課税による税負担によって相続人を苦しませないために設けられた軽減措置といわれています。

相続した家を解体してから売却する場合の適用要件を、以下にまとめました。

- 相続または遺贈により取得した土地であること

- 相続人に相続税が課税されていること

- 相続税の申告期限の翌日から3年以内に売却していること

参照元:国税庁「No.3267 相続財産を譲渡した場合の取得費の特例」

相続空き家の3,000万円特別控除と、取得費加算の特例は併用ができません。

一般的には、相続空き家の3,000万円特別控除を利用したほうが節税額が大きくなる傾向にありますが、判断が難しい場合は税理士に相談しましょう。

税理士への相談料は、1時間あたり1万円程度です。

相続した空き家の取得費加算の特例については、以下の記事で詳しく解説しています。

【自分・相続以外の土地】売却時に利用できる税金の控除6選

自分・相続以外の土地を売却するときに使える税金の控除6選は、以下のとおりです。

低未利用土地の譲渡所得の100万円控除

低未利用土地の譲渡所得の控除とは、利用頻度が低い空き家・空き地を売却した譲渡所得から100万円が控除できる特例です。

低未利用土地の譲渡所得の100万円控除の適用要件は、以下のとおりです。

- 令和7年12月31日までの売却であること

- 売却する土地が都市計画区域内に所在していること

- 売却した年の1月1日時点で所有期間が5年を超えていること

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 売却価格が土地と建物を合わせて500万円以下であること

- 売却後に土地が利用されること

- ほかの譲渡所得に関する特例を受けていないこと

参照元:国税庁「No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除」

なお、譲渡所得が100万円未満だった場合はその金額が控除額となります。

平成21年・22年に取得した土地の譲渡所得の1,000万円控除

平成21年・22年に取得した土地を売却した場合は、譲渡所得から1,000万円が控除されます。

1,000万円控除の適用要件は、以下のとおりです。

- 平成21年1月1日から平成22年12月31日までの間に取得した土地の売却であること

- 売却先が、親子・配偶者など特別な関係にある人以外であること

- 相続・遺贈・贈与・交換・代物弁済・所有権移転外リース取引により取得した土地ではないこと

- ほかの譲渡所得に関する特例を受けていないこと

参照元:国税庁「No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円」

譲渡所得が1,000万円未満だった場合は、その金額が控除額となります。

公共事業のために土地を売却した場合の5,000万円控除

公共事業のために土地を売却した場合、譲渡所得から最大5,000万円の控除が受けられます。

控除の適用要件は、以下のとおりです。

- 売った土地が固定資産であること

- 買取の申出から6ヶ月以内に売却していること

- 買取の申出を受けた人、もしくは相続人が譲渡をしていること

- そのほかの課税の特例を受けていないこと

- 課税に関する一部の特例を受けていないこと

上記の要件に該当しているかどうかは、国税庁の「収用等の場合の5,000万円の特別控除の特例のチェックシート」で確認できます。

農地保有の合理化のために土地を売却した場合の800万円控除

売却する土地が農用地区域内の農地で一定要件を満たしている場合、譲渡所得から800万円の控除が受けられます。

800万円控除の要件は、以下のとおりです。

- 農業委員会のあっせん、もしくは農用地利用集積等促進計画で売却すること

- 売却先が、認定農業者もしくは農地中間管理機構であること

また、農用地区域内の農地の売却には、以下2つの控除もあります。

- 1,500万控除:農業経営基盤強化促進法に基づく買入協議で農地中間管理機構に売却した場合

- 2,000万円控除:農業経営基盤強化促進法に基づく地域農業経営基盤強化促進計画の特例で農地中間管理機構に売却した場合

農地売却の税金・控除については、以下の記事で詳しく解説しています。

特定住宅地造成事業のために土地を売却した場合の1,500万円控除

特定住宅地造成事業のために土地を売却した場合、譲渡所得に対して1,500万円の控除を受けられます。

住宅地の造成・市街地の活性化・防災街区の整備などの目的で地方公共団体などが土地を買い取る場合に適用できます。

1,500万円控除の適用要件は、以下のとおりです。

- 地方公共団体などの事業の用に供するために買い取られている

- 収用事業を行う者、もしくは代行買収者に収用等の対償地として買い取られている

- 土地区画整理法による一団の宅地の造成事業のために買い取られている

- 公有地の拡大の推進に関する法律に基づいて地方公共団体などに買い取られている

- 課税に関する一部の特例を受けていないこと

特例の適用になるかどうかは、国税庁の「特定住宅地造成事業等のために土地等を譲渡した場合の1,500万円の特別控除の特例適用チェック表」で確認できます。

特定土地区画整理事業のために土地を売却した場合の2,000万円控除

特定土地区画整理事業のために土地を売却した場合は、譲渡所得から2,000万円の控除を受けられます。

前述した特定住宅地造成事業の1,500万円控除と同様、地方公共団体などの事業の用に供するために買い取られた土地が対象です。

参照元:国税庁「特定土地区画整理事業等のために土地等を譲渡した場合の所得の特別控除」

また、土地区画整理事業以外でも、防災街区整備事業・第一種市街地の再開発で売却する場合は工事が適用になります。

土地売却で税金の控除を利用する際の注意点3選

土地売却で税金の控除を利用する際の注意点は、以下の3つです。

税金控除の適用ルールを把握し、節税しながらお得に土地を売却しましょう。

組み合わせによって併用できない控除がある

土地売却時の税金の控除は、組み合わせによって併用できない控除があります。

たとえば、自分の土地を売却する際の「居住用財産の3,000万円特別控除」の併用の可否は以下のとおりです。

| 併用できる控除 | 併用できない控除 |

|---|---|

| 10年超所有軽減税率の特例 | ・居住用財産の買換え特例 ・居住用財産の買換えに係る譲渡損失の損益通算・繰越控除の特例 ・居住用財産の譲渡損失の損益通算・繰越控除の特例 |

また、売却した年と、その前年・前々年に居住用財産の3,000万円特別控除を利用している場合も適用の対象外となります。

つまり、新居を購入して売却するときに3,000万円控除を利用する場合は、3年間は間隔を空けなければなりません。

税金控除を利用する際には、要件と同時に併用の可否も確認したうえ確定申告が必要です。

譲渡所得税および控除に関して疑問がある場合は、国税庁の「税についての相談窓口」で相談が可能です。

売却した翌年に確定申告が必要になる

土地を売却した翌年は、2月17日から3月17日(令和7年)の期間内に確定申告が必要です。

譲渡損失があった場合も、損益通算・繰越控除を受ける場合は確定申告が欠かせません。

申告期限を過ぎると、各種控除が適用できなくなるうえ無申告加算税・延滞税が課せられるので、期間内に正しい申告が必要です。

確定申告の手続きに不安がある方は、税理士に依頼する、もしくは税理士と提携のある不動産会社に売却を依頼するのも一つの手段です。

なお、弊社アルバリンクは税理士など各種専門家と連携がある不動産買取業者です。

煩雑な税の申告手続きのサポートを受けながらスムーズに土地を売却したい方は、弊社までお気軽にお問い合わせください。

譲渡所得税以外にも税金はかかる

土地を売却する際は、譲渡所得税以外にも印紙税・登録免許税がかかります。

| 名称 | 概要 |

|---|---|

| 登録免許税 | 抵当権を外す登記手続きの税金(抵当権が設定されている)。土地1筆あたり1,000円 |

| 印紙税 | 売買契約書の作成に対して課税される税金。土地の売却価格が1,000万円の場合は5,000円 |

そのほか、不動産仲介に依頼する場合は仲介手数料、土地の状況によっては測量費などが必要です。

土地をスムーズに売却するためにも、今後発生する資金を事前に準備しておきましょう。

土地の売却時にかかる税金については、以下の記事で詳しく解説しています。

まとめ

記事内でもお伝えしたとおり、土地を売却するときはさまざまな税金控除が利用できます。

とくに、控除額の大きい特例を適用すると譲渡所得税がゼロになるケースも珍しくありません。

税金の控除を活用して、お得に土地を売却しましょう。

また、土地をお得に売却するためには、税金を最小限に抑えながら不動産自体を高値で売却することも重要です。

不動産会社に3社以上は相見積もりをとり、好条件で売却できる一社を選定しましょう。

なお、弊社AlbaLink(アルバリンク)は全国の土地を買取・再販している専門の不動産買取業者です。

一般の不動産会社で「売却依頼を断られた」「価格がつかないと言われた」といった土地でも、高確率&高額買取に対応しています。

無料査定は365日受け付けておりますので、お気軽にお問い合わせください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら