10年超所有軽減税率の特例を適用すれば譲渡所得税を節税できる

不動産を売却し譲渡所得(不動産売却益)が出ると、譲渡所得に応じた「譲渡所得税」を納税しなければなりません。

譲渡所得税は高額になりやすい税金ではありますが、特例を利用することで大幅に減税することが可能です。

譲渡所得税の特例の一つとして有用なのが「10年超所有軽減税率の特例」です。10年超所有軽減税率の特例とは、一定条件を満たした場合に譲渡所得税の税率を下げられる特例です。

本章では、まずは譲渡所得税と10年超所有軽減税率の特例の概要を解説します。特例の具体的な適用要件や計算例は次章から解説いたします。

譲渡所得税とは不動産売却後に売主に課される税金のこと

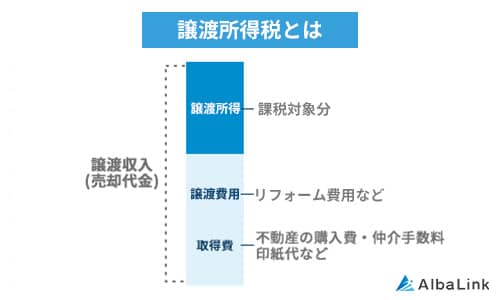

譲渡所得税とは、不動産を売却し発生した譲渡所得に対して課税される税金で、確定申告を行って納税します。

譲渡所得税の計算方法は次のとおりです。

税率は売却した不動産の所有期間によって変わります。具体的な税率は以下のとおりです。

| 期間 | 短期譲渡所得(5年以下) | 長期譲渡所得(5年超) |

| 税率 | 39.63%

(内訳:所得税30.63%・住民税 9%) |

20.315%

(内訳所得税15.315%・住民税 5%) |

なお、不動産の所有期間は、不動産を売却した年の1月1日現在で所有期間が5年以下の場合は短期譲渡所得、5年を超えていると長期譲渡所得と判断されます。

また、不動産売却に関する税金や特例については、以下の記事で詳しく解説しています。

譲渡所得の6,000万円以下の部分に軽減税率が適用される

10年超所有軽減税率の特例は条件を満たすと、譲渡所得の6,000万円以下の部分の税率が14.21%(内訳:所得税10.21%・住民税4%)まで下がります。

なお、譲渡所得6,000万円超えた部分は長期譲渡所得税率の20.315%が適用されます

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と併用できる

譲渡所得税には10年超所有軽減税率の特例以外にも減税措置が設けられています。それが「居住用財産を譲渡した場合の3,000万円の特別控除の特例(居住用3,000万円控除)」です。

参照元:国税庁|No.3302 マイホームを売ったときの特例

居住用3,000万円控除とは、一定条件を満たすと譲渡所得から3,000万円を控除できる特例です。

譲渡所得が3,000万円以下であれば、3,000万円控除の特例が適用されることで譲渡所得が0円となり、譲渡所得税は課税されません。仮に居住用3,000万円控除で譲渡所得を引き切れなかったとしても、10年超所有軽減税率の特例と併用できるため、譲渡所得税をかなり減額できます。

ただし、居住用3,000万円控除は住宅ローン控除と併用できないため、住宅ローン控除を受けている不動産売却には注意が必要です。

なお、10年超所有軽減税率の特例を3,000万円控除と併用して節税する方法については、以下の記事でも詳しく解説しています。

10年超所有軽減税率の特例を受けるための要件

10年超所有軽減税率の特例は譲渡所得税を減らすのに有用な特例です。しかし、利用するにはいくつかの条件をすべて満たす必要があります。

本章では10年超所有軽減税率の特例を受けるための要件を解説します。

10年以上所有した自身の家と土地を売却していること

10年超所有軽減税率の特例の適用を受けるには、10年以上所有した自宅、もしくは自宅とその敷地をセットで売る必要があります。

10年以上所有とは通常の判断方法ではなく、不動産を売却した年の1月1日現在、所有期間が10年以上あるかどうかで判断します。

たとえば、2000年10月1日に取得した不動産を売却したとすると、2011年1月1日以降に売却しないと特例は利用できません。

なお、売却する不動産は日本国内の自宅に限ります。そのため、仮住まいや別荘などのセカンドハウス売却では特例を利用できません。

売却した年の前年および前々年に同特例の適用を受けていないこと

不動産売却した年を基準とし、前年もしくは前々年に10年超所有軽減税率の特例を利用していた場合には利用できません。

そのため、10年超所有軽減税率の特例を再度利用する場合は、特例を利用した年から3年の間利用できないことになります。

売却先が親族などの「特別な関係がある人」でないこと

売却した不動産の買主が売主と特別な関係がある人の場合は、10年超所有軽減税率の特例を利用できません。

特別な関係である人とは、配偶者や兄弟などの親族、またはその親族などが経営している法人などのことを言います。

【空き家の場合】空き家となってから3年以内の売却であること

空き家になってから自宅を売却しても10年超所有軽減税率の特例の利用が可能です。ただし、空き家となった日から3年目の12月31日までに売却をしなければなりません。

たとえば、2015年5月1日に空き家にした自宅を売却する場合、2017年12月31日までに売却しなければいけないということです。

【更地の場合】所有期間と売買期限に関する3つの条件を全て満たすこと

10年超所有軽減税率の特例は自宅を解体して更地にしたときも利用可能です。ただし、こちらも条件があり、以下の3つの条件を満たす必要があります。

- 更地にした年の1月1日時点で10年以上所有していること

- 自宅を解体した日から1年以内に不動産売買契約を締結すること

- 自宅に住まなくなった日から3年目の12月31日までに売却すること

たとえば、2010年7月1日に自宅を解体した場合、2011年7月10日までに不動産売買契約を締結し、2012年12月31日までに売却すれば特例を利用できます。

【更地の場合】更地としたあと賃貸等に利用されていないこと

自宅を更地にしてから10年超所有軽減税率の特例を利用するのであれば、更地にして売却するまで貸し駐車場などの賃貸にしてはいけません。一度でも土地を貸し出してしまえば、10年超所有軽減税率の特例は利用できません。

10年超所有軽減税率の特例を適用したときの計算例

本章では10年超所有軽減税率の特例を利用した場合の減税効果と、10年超所有軽減税率の特例と、居住用3,000万円控除を併用したときの減税効果をシミュレーションしていきます。

シミュレーション条件は次のとおりです。

- ①譲渡所得:5,000万円

- ②所有期間15年:税率20.315%(長期譲渡所得)

なお、各項目の先頭の番号は次項の番号と合わせています。

まず特例を利用しないときの譲渡所得税を計算します。

譲渡所得税 = 譲渡所得 × 税率より、

①5,000万円 × ②20.315% = ③譲渡所得税約1,015万円

この場合は譲渡所得税が約1,015万円課税されます。

それでは特例を利用するとどこまで減税されるのか見ていきましょう。

10年超所有軽減税率の特例のみを適用した場合

10年超所有軽減税率の特例を利用した場合、譲渡所得税の計算は次のように変わります。

それでは実際に計算してみます。

①5,000万円 × ②14.21% = ④約710万円

10年超所有軽減税率の特例を利用していないときの差は

③約1,015万円 – ④約710万円 = 約305万円

つまり、10年超所有軽減税率の特例を利用するだけで、約305万円の減税ができるわけです。

居住用財産を譲渡した場合の3,000万円の特別控除の特例と併用した場合

10年超所有軽減税率の特例は居住用3,000万円控除と併用できるため、併用した場合も計算していきます。

特例をまったく利用していない場合との差は

③約1,015万円 – ⑤約284万円 = 約731万円

10年超所有軽減税率の特例だけ利用した場合との差は

④約710万円 – ⑤約284万円 = 約426万円

このような大きな差が出るため、特例を併用できる場合は必ず併用をしましょう。

10年超所有軽減税率の特例の申請には確定申告が必須

10年超所有軽減税率の特例を利用するには、適用要件に該当する不動産をを売却した年の翌年の確定申告で申告しなければなりません。本章では10年超所有軽減税率の特例の確定申告に必要な書類を紹介します。

必要書類

確定申告して10年超所有軽減税率の特例の申請をするときに必要な書類と、入手方法は表のとおりです。

| 必要書類 | 取得方法 |

|---|---|

| 売却した不動産の不動産売買契約書類 | 不動産会社から取得 |

| 売却した不動産を購入したときの売買契約書類 | 不動産会社から取得 |

| 仲介手数料や印紙税など購入・売却諸費用の領収書 | 不動産会社から取得 |

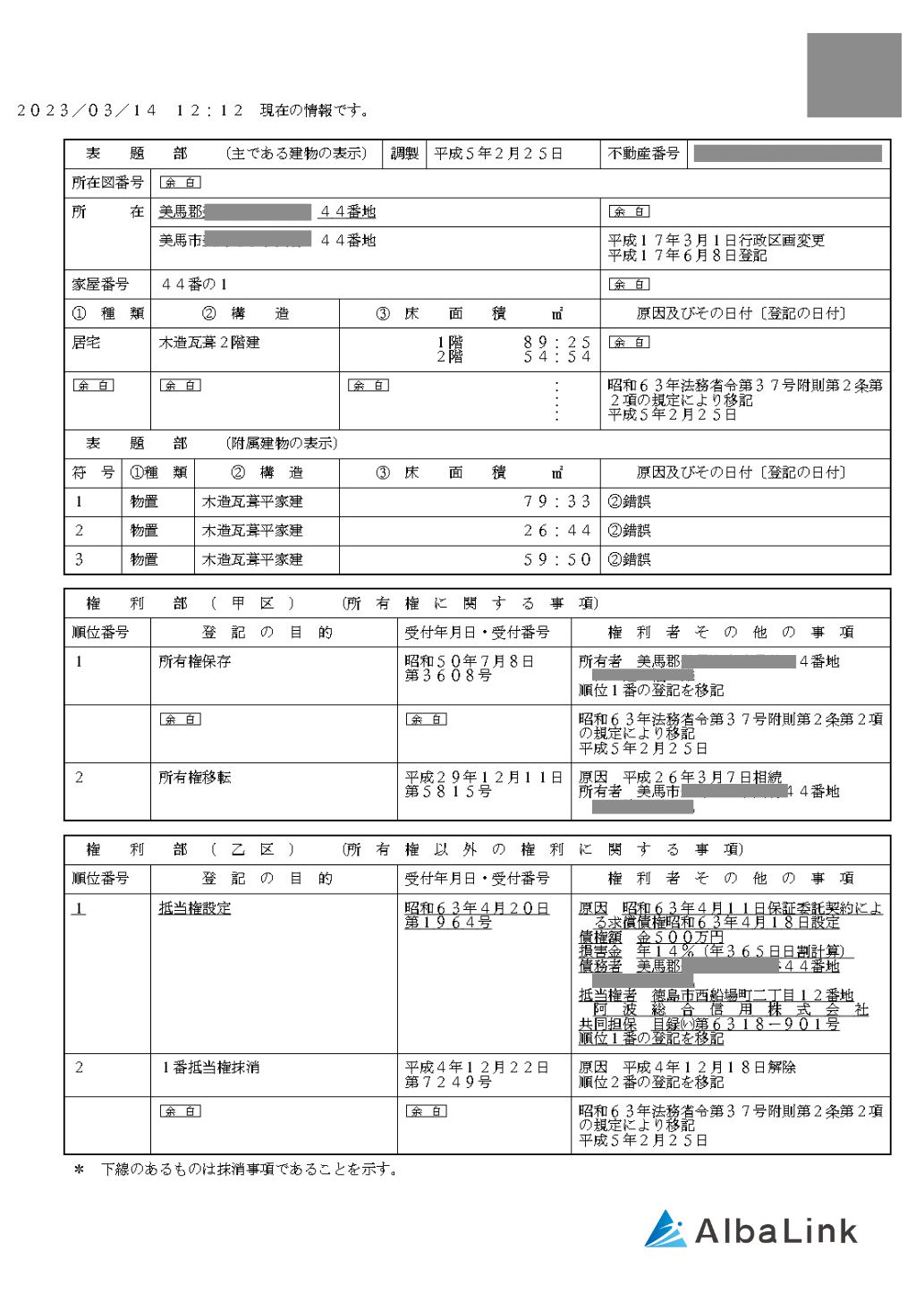

| 売却した不動産の登記簿謄本(登記事項全部証明書) | 売却した不動産を管轄する法務局で取得 |

| 住民票の写し | 住民票を置いている市区町村で取得 |

【登記事項全部証明書の見本】

居住用財産を確実に売却するなら専門の不動産買取業者へ相談

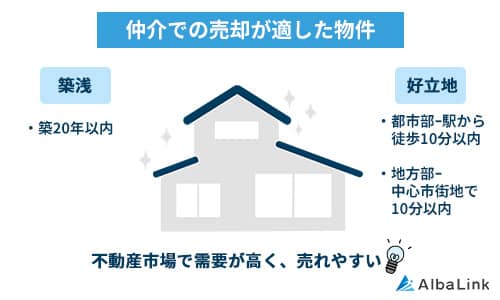

10年以上所有した不動産を売却しようにも、建物の築年数や立地などの条件によっては、なかなか買い手がつきません。築年数が古い物件や利便性の悪い土地をあえてマイホームに購入する買手はほとんどおらず、需要は低くなるからです。

そのため、高いニーズを見込める以下の条件に該当しない不動産は売却が困難になります。

- 築年数が20年未満ですぐ住めるほど良好な状態

- 駅から徒歩5分圏内のエリアにある(都会の場合)

- 市街地から車で4分以内のエリアにある(市街地の場合)

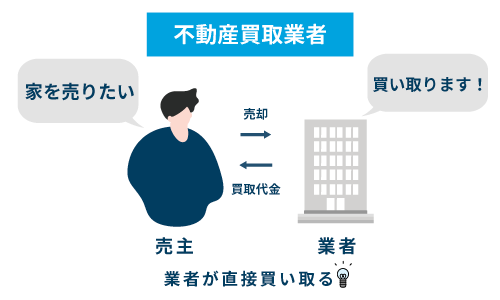

それに対して、不動産買取業者であれば、活用の難しい不動産も独自のノウハウで買い取れます。

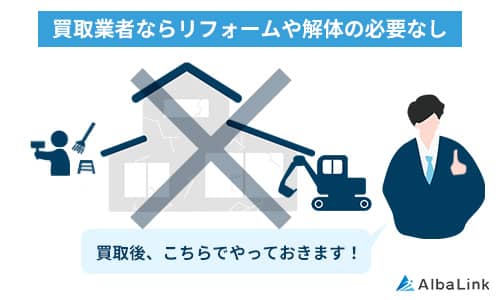

買取業者はリフォーム等を施して商品化し、自社での運用や再販といった事業をおこなって活用します。そのため、買い手がつかいない物件でも、適正な価格をつけてそのまま買い取ってくれます。

前述したとおり、10年以上所有している自宅を空き家にした場合、空き家にしてから3ヶ月以内に売却(引き渡し・決済)を行わなければなりません。

「確実に売却したい」「早く売却したい」「期限まで時間がない」という方は、専門の買取業者に依頼して直接売却しましょう。

弊社「AlbaLink(アルバリンク)」も、活用の難しい不動産を全国で積極的に買い取っています。スピード買取も可能ですので、お気軽にお問い合わせください。

まとめ

10年超所有軽減税率の特例を利用すれば、譲渡所得税を大幅に減税できます。

しかし、10年超所有軽減税率の特例を利用するときには利用条件を満たさなければなりません。しかも、建物を解体したり空き家にしてしまうと利用期限まで発生します。この場合、売却に時間がなくなることもあるため、不動産買い取りも検討したほうがよいでしょう。

弊社「AlbaLink(アルバリンク)」は訳あり物件を専門に取り扱う買取業者です。一般個人では買手がつかない不動産でも積極的に買い取っています。年間5,000件以上(※)の相談実績を活かし、なかなか売れない空き家でも適正な価格をつけて買い取りいたします。

※2023年1月1日~2023年10月25日現在の物件査定に関する相談実績5,555件

もちろん、まず話だけ聞きたいという方のお問い合わせも大歓迎です。不動産業界にありがちと思われる無理な営業等は行っておりませんので、お気軽にお問い合わせください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら