ペアローンとは?

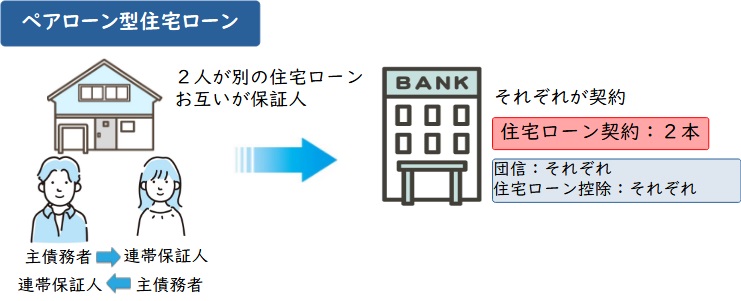

ペアローンとは、不動産を購入する際に、夫婦それぞれが別々に住宅ローンを借りる方法です。

夫と妻がそれぞれ申込人となって、合計2本の住宅ローンを契約することになり、それぞれが自分のローンに対する返済義務を負います。

- 住宅ローンを2本借りることになる

- 夫婦それぞれが申込人となり各自が返済義務を負う

なお、夫婦のどちらか一方が単独でローンを借り、もう一方は収入合算者として収入を加える借り方もあります。

この場合はローンが1本だけになり、返済義務を負うのは基本的に借りた本人だけです。

ペアローンの仕組み

ペアローンでは、借入額を必ず2分の1ずつにする必要はなく、自由に割合を設定できます。

たとえば3,000万円の住宅を購入する場合、それぞれ1,500万円ずつではなく、夫2,000万円・妻1,000万円といった借り方も可能です。

また、ペアローンでは夫婦それぞれが独立した債務者となり、さらに互いの連帯保証人にもなります。

もし、夫が借りた分を返済できなくなった場合には、妻が代わりに返済しなければなりません。

後の章で詳しく説明しますが、この点は離婚時の重要なポイントになるため、しっかり押さえておきましょう。

ペアローンのメリット

ペアローンには以下のようなメリットがあります。

- 借り入れ額を増やせる

- 住宅ローン控除を夫婦がそれぞれ受けられる

- 夫婦のどちらも団体信用生命保険に加入できる

メリットとしては、夫婦それぞれの収入に基づき融資を受けられるため、片方だけの単独ローンより多くの額が借りられることがあげられます。

さらに、住宅ローン控除を夫婦で受けられるほか、団体信用生命保険(団信)の対象が両方に適用されるため、万一の際に大きな経済的安心が得られます。

ペアローンのデメリット

一方でペアローンには以下のようなデメリットもあります。

- ローン2本分の諸費用がかかる

- 贈与税が発生することがある

- 団信は亡くなった方のローンのみ完済

ペアローンは2本のローンを借りるため、事務手数料や契約書の印紙代、登記費用といった諸費用も2本分かかります。

また、一方の収入が退職などで途絶え、もう一方が返済を肩代わりすると、贈与とみなされ贈与税が課される可能性があります。

さらに、ペアローンの団信は亡くなった側のローンのみ完済され、もう一方のローンは残る点も理解しておく必要があるでしょう。

離婚をしたらペアローンの支払いはどうなる?

夫婦が離婚しても住宅ローンの契約はそのまま残り、それぞれの返済義務も継続します。

離婚によってローン契約が自動的に解消されることはありません。

注意すべきは、住宅ローン契約の多くで「債務者本人がその住宅に居住すること」が条件とされている点です。

夫婦のいずれか、または両方が家を出てしまうと、契約違反とみなされ一括返済を求められる可能性があります。

そのため、離婚後の住まいやペアローンの取り扱いについては、早い段階から具体的に検討しておくことが重要です。

離婚後のペアローンの対処法

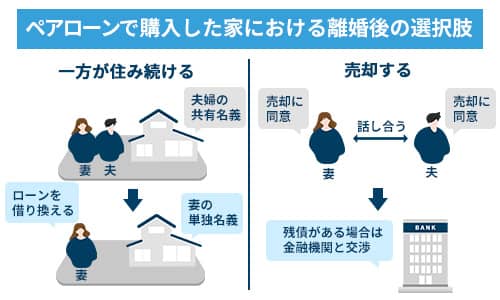

離婚をした場合に、ペアローンをどのように扱うかは、次の2つが考えられます。

- ローンを借り換えて一本化し片方が住み続ける

- 家を売却して得た資金を財産分与する

2つの具体的な方法と注意点を解説します。

ローンを借り換え1本化し片方が住み続ける

離婚後も夫婦の一方が住宅に住み続ける場合は、2本のローンを新たなローンに借り換え、1本化するる必要があります。

その際には、金融機関のローン審査を改めて受けなければなりません。

十分な収入があり、2本分の住宅ローンを一人で無理なく返済できる経済力を持つ人であれば可能でしょう。

しかし、実際には審査のハードルも高く返済の負担も大きいため、一本化は簡単ではないのが現実です。

ローンの借り換えでかかる費用

ローンを借り換える際には、銀行への事務手数料、抵当権の抹消・再設定に伴う登記費用、契約書の印紙代などが改めて必要になります。

場合によっては数十万円かかることもあり、一部は現金で支払うこともあるため事前の準備が必要です。

| 費用項目 | 費用相場(目安) |

| 銀行事務手数料 | 3万円~5万円あるいは借入額の2.2% |

| 契約書印紙代 | 2万円前後(契約金額による) |

| 司法書士報酬 | 3万円~10万円程度 |

| 抵当権抹消登記印紙税 | 1,000円程度 |

| 抵当権設定登記印紙税 | 借入額の0.4%

(例:3,000万円借入で約12万円) |

ローンを1本化すると贈与税がかかる?

ローンを1本化する場合、原則として不動産の持分もローンを負担する側の単独名義に変更します。

この変更は通常、持分を譲渡したとみなされ贈与税の対象となります。

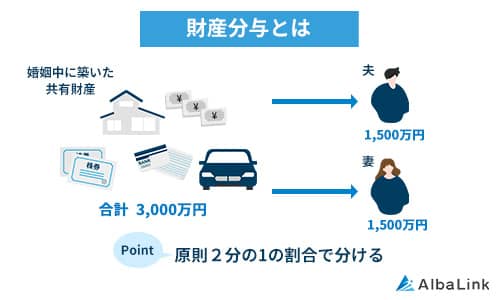

しかし、離婚に伴う財産の譲渡は、婚姻中に夫婦が協力して築いた財産を分配する「財産分与」として扱われるため、贈与税はかかりません。

家を売却して得た資金を財産分与する

離婚後のペアローンの対処法として最もシンプルなのが、住宅を売却してその代金を財産分与する方法です。

家を現金化することでローン残債を清算しやすくなり、互いの持分や返済義務をどうするかといった複雑な問題を避けられます。

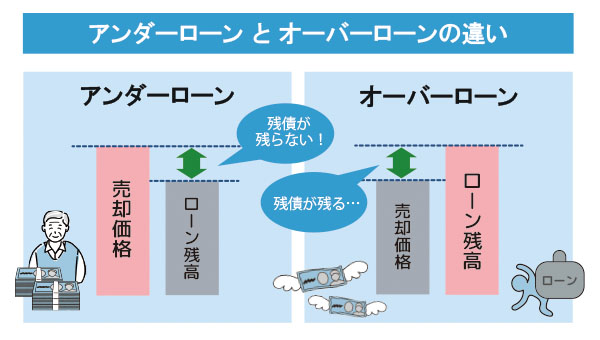

売却益がローン残債を上回れば、返済後に残った資金を夫婦で分け合うことができます。

逆に残債が売却額を下回る「オーバーローン」の場合は、自己資金を追加して清算する必要があります。

この場合は、できるだけ高額な売却ができる依頼先を探すことが、重要なポイントになります。

離婚後も共有名義にしていると発生するリスク

離婚後、ペアローンの1本化などの対策を取らず、共有名義のままにしていると、さまざまなリスクが発生します。

ローンの返済や管理責任が曖昧になり、契約違反による一括返済や滞納、差し押さえといったトラブルにつながりかねません。

ここでは、具体的にどのようなリスクが生じるかを解説します。

ローンの一括返済を求められる

家に夫婦が住まなくなったり、まして第三者に貸したりしていると、契約違反とされ残債の一括返済を求められる可能性があります。

これは、住宅ローンの契約では「債務者本人が居住すること」が条件とされているためです。

債務者の二人が住まないことは契約違反にあたり、金融機関に発覚すれば厳しい措置を取られるリスクがあります。

片方がローンを滞納すると競売になる

ペアローンで購入した家は、一方が返済を滞らせると不動産全体が競売にかけられ、相場より安い価格で手放さざるを得なくなる可能性があります。

これは、夫と妻それぞれのローンの抵当権が家に設定されているためです。

片方が真面目に返済していても、もう一方が退職・病気・ケガなどで収入を失い返済できなくなれば、差し押さえが実行される恐れがあるのです。

実際、金融機関から差し押さえの通知が届いて、初めて元パートナーの延滞に気づくケースもあります。

共有名義の不動産が差し押さえられた場合の対処法については、以下の記事で詳しく解説しています。

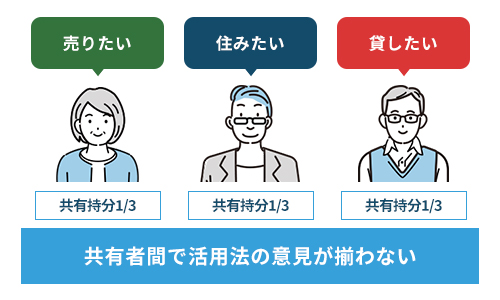

売却しようとしても意見がまとまらない

共有名義の不動産は、共有者全員の同意がなければ売却できません(民法第251条1項)。

そのため、一方が売却を希望しても、もう一方が住み続けると主張すれば売却は不可能です。

これは持分割合が2分の1ずつの場合だけでなく、9:1など極端に偏っていても同様です。

結果として意見がまとまらず、空き家のまま放置されるケースさえあります。

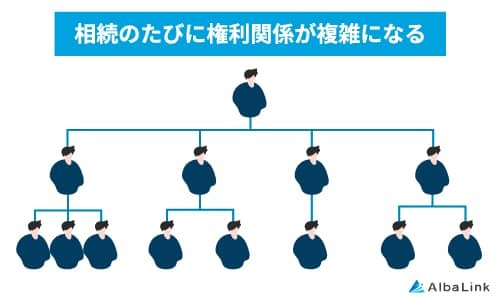

子どもや孫に迷惑をかけることになる

共有名義の不動産を放置すると、将来「負の遺産」となり、子どもや孫に迷惑をかける恐れがあります。

これは、元パートナーや自分が亡くなったときに共有のままでいると、相続した子どもなどが不動産を自由に処分できなくなる可能性があるためです。

元パートナーが亡くなれば、その持分は相続され見ず知らずの共有名義人が増えていきます。

さらに自分が亡くなれば、子どもたちが相続した際に売却を望んでも、元パートナー側の相続人全員に連絡し同意を得なければなりません。

もし権利関係が複雑化していれば、その同意を取り付けるのは極めて困難になってしまいます。

ペアローンで購入した家を処分するなら、できるだけ早い段階で行うことが、将来子どもたちに迷惑をかけない最善策といえます。

共有名義の住宅ローンの離婚トラブルについては、以下の記事でも詳しく解説しています。

ペアローンで購入した家を売却する方法

ここでは、ペアローンで購入した住宅を売却する方法について解説します。

離婚後のペアローンの対処法としては、ローンを1本化するよりも、売却の方が明快で取り組みやすい方法です。

まず売却の基本的な流れを確認したうえで、売却価格がローン残債を上回る「アンダーローン」と、下回る「オーバーローン」の場合に分けて、それぞれの対処法を紹介します。

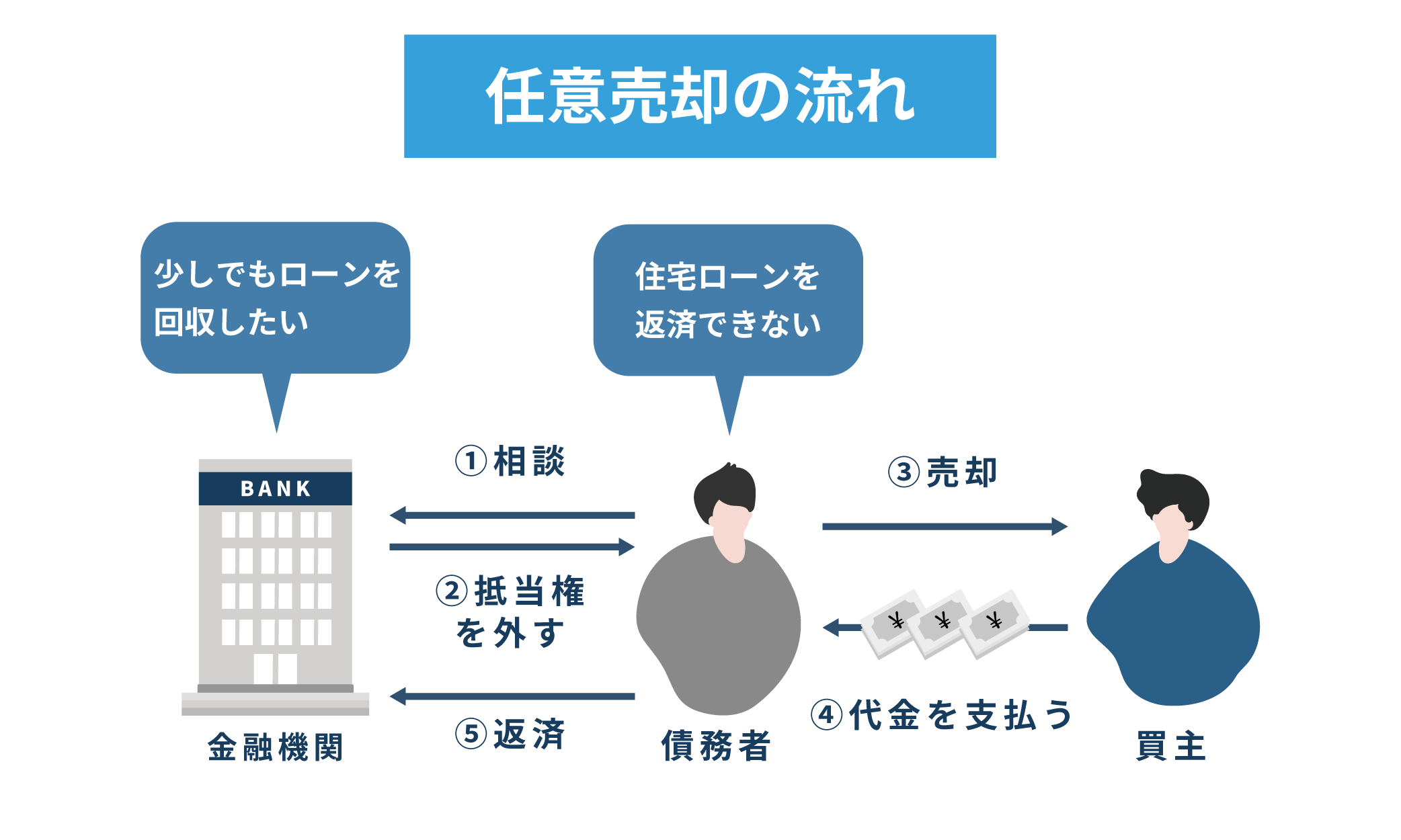

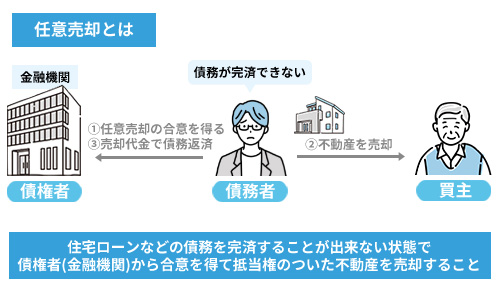

任意売却の流れ

任意売却は、金融機関の同意を得て抵当権を外し、競売よりも市場価格に近い金額で不動産を売却する方法です。

ペアローンで購入した家も、任意売却を利用すれば、競売より多くの資金を得られる可能性があります。

実際の任意売却は、以下の流れで進めます。

- ペアローンの残債を確認

- 専門の不動産業者に任意売却を相談、査定を依頼

- 金融機関に査定価格やその後の返済計画などを提示し、任意売却の交渉をする

- 金融機関の合意を得られたら売却活動開始

任意売却できるかどうかを左右するのは、不動産業者の交渉力です。

金融機関との調整がすべての鍵となるため、実績豊富な業者に早めに相談し、スピーディーに手続きを進めることが重要です。

任意売却の概要については、以下の記事で詳しく解説しています。

アンダーローンの場合

売却価格がローン残債を上回る「アンダーローン」の場合は、通常の不動産売却と同じ手続きで進められます。

不動産業者を通じて買主と売買契約を結び、不動産業者と相談して決済日を決めたら、金融機関に一括返済の連絡を入れます。

その後、家の引き渡しと同時に決済を行い、売却代金を受け取ってペアローンを完済します。

完済後に売却益が残った場合、その金額は財産分与の対象となり、原則として2分の1ずつ元パートナーと分け合うことになります。

離婚時の共有不動産の財産分与については、以下の記事で詳しく解説しています。

オーバーローンの場合

家の売却価格がローンの残高を下回る「オーバーローン」状態の場合、通常は家の売却ができません。

ローンを借りていると、家に金融機関の抵当権が設定されており、自由に売却できないからです。

抵当権を外すには、ローンを完済する必要がありますが、売却価格が下回る可能性が高ければ金融機関は抵当権解除に同意しないでしょう。

ただし、不動産業者を通じて金融機関と「任意売却」の交渉を行えば、抵当権解除の同意を得られる場合があります。

任意売却は、金融機関と交渉して抵当権を抹消してもらい、一般の不動産市場で売却する方法です。

売却して得た資金は金融機関に返済し、不足分は分割払いなどで対応します。

任意売却なら競売より相場に近い価格で売れるため、より多く残債を減らせるメリットがあります。

ただし、金融機関に任意売却を認めてもらえるかは、不動産業者の交渉力次第です。

オーバーローンの可能性がある場合は、早めに任意売却の実績豊富な不動産業者に相談してみましょう。

>>【共有持分のみで高額売却・トラブル解消】簡単査定はこちら

売却について意見が合わないときの対策

話し合いで家の売却に合意できない場合は、自分の共有持分だけ売却する方法を検討しましょう。

共有名義の不動産そのものは、全員の同意がなければ売却できませんが、共有持分は本人の意思のみで処分が可能で、しかも相手の同意は不要です。

ただし、共有持分を一般の買主が購入することはほとんどなく、通常の不動産業者でも扱われません。

そのため、売却するには共有持分を専門に扱う不動産買取業者へ相談するのが現実的です。

専門業者であれば短期間での買い取りが可能となり、共有関係のしがらみから解放されるでしょう。

弊社AlbaLink(アルバリンク)でも共有持分の買い取りを行っております。

共有状態から抜け出したい方は、ぜひお気軽にご相談ください。

>>【共有持分のみで高額売却・トラブル解消】簡単査定はこちら

共有名義・共有持分の概要については、以下の記事で詳しく解説しています。

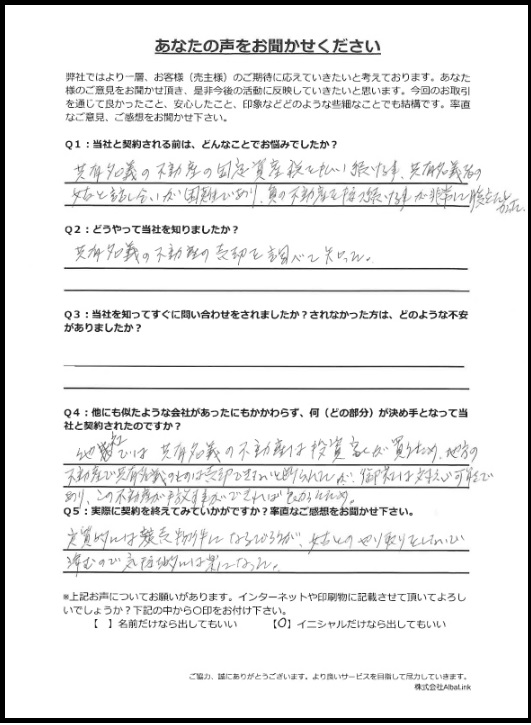

弊社Albalinkの共有持分の買取事例

前項では、共有持分は専門の買取業者に売却するのが最適であるとお伝えしました。

ここでは、弊社AlbaLinkを例に実際の共有持分買取事例をご紹介します。

弊社は訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡む共有持分も多数取り扱ってきました。

実際に全国各地で共有持分の買い取りを行っており、中には1,000万円以上で買い取ったケースもあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方は、ぜひ一度弊社の無料買取査定をご利用ください。売却を前提としないご相談でも大歓迎です。

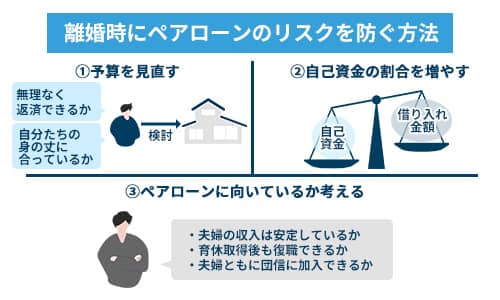

離婚時のペアローンリスクを未然に防ぐ方法

ここまで解説してきたように、ペアローンを組んで購入した家は離婚時のトラブルの原因になりかねません。

離婚に伴うリスクを避けるためにも、ペアローンを組む際には以下の3点を意識しましょう。

- 不動産購入時の予算を見直す

- 自己資金を多めに投入する

- ペアローンに合っている状況か見極める

不動産購入時の予算を見直す

ペアローンを利用すれば借入額を増やせるため、理想の家を購入しやすくなるでしょう。

しかし、離婚後にローンを1本化しても、一人の収入で返済することが可能な予算に抑えていれば、ペアローンリスクを避けやすくなります。

さらに、パートナーの出産や退職といったライフプランの変化や、教育費など将来の支出の増加にも対応しやすくなります。

自己資金を多めに投入する

ペアローンを組む際は、自己資金を多めに投入することがリスク回避に有効です。

自己資金を多く入れるほど借入額を抑えられ、毎月の返済負担も軽減できます。

これにより、将来離婚してローンを1本化する際の負担を軽くできるでしょう。

さらに、返済中に資金に余裕があれば繰り上げ返済を行うことで借入額を減らすことも効果的です。

もし、早期完済が実現すれば、一方が住み続ける場合も売却する場合も、自由に選択できるようになります。

ペアローンに合っている状況か見極める

ペアローンを検討する際は、自分たちが向いているかどうかを見極めることも大切です。

ペアローンに向いているケース

- 夫婦それぞれが正社員で収入が安定している

- 産前・産後・育児休暇取得後も復職できる環境が整っている

- 夫婦ともに健康で団体信用生命保険に加入できる

こうした条件を満たせば、離婚時に一方がローンを負担することになっても、対応しやすくなります。

ペアローンに向かないケース

- 将来的にどちらかが退職する可能性がある

- 健康状態に問題があり団体信用生命保険に加入できない

このような場合は、万が一のときに返済負担が大きくなる可能性が高く、ペアローンを避けたほうが安心かもしれません。

まとめ

ペアローンは借入額を増やせたり、夫婦それぞれが住宅ローン控除を受けられたりするメリットがあります。

一方で、離婚後にペアローンのまま一方だけが住み続けると、契約違反となり一括返済を求められる恐れがあります。

また、家の売却についても相手が反対すれば進めることができません。

ペアローンによる家の共有状態を解消しないと、ローン滞納による競売や相続で共有者が増えるなど、さまざまなリスクを抱えることになります。

こうした事態を解消するには、自身の共有持分を売却する方法がおすすめです。

共有持分の売却なら、自分の意思で進められるため、相手の同意を得るトレスがなくスムーズに事態を解決できます。

弊社AlbaLink(アルバリンク)では、一般の不動産業者が扱わない共有持分の買い取りも行っています。

ペアローンの共有状態から早く抜け出したい方は、ぜひご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら