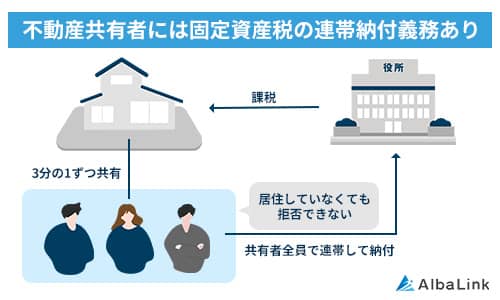

共有名義不動産の固定資産税の支払い義務は共有者全員にある

共有名義とは、ひとつの不動産を複数人で所有している状態を指します。

たとえば親が亡くなって3人の兄弟で実家を相続した際には、それぞれの所有権の割合が3分の1となるように登記します。このときの所有権を「持分」、所有権の割合を「持分割合」といいます。

共有名義の不動産の固定資産税は、共有者全員で連帯して納めなければなりません。

これは、地方税法で定められた不動産の共有者に対する義務です。

(連帯納税義務)

第十条の二 共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。引用元:e-Gov法令検索「地方税法第10条の2」

たとえば、3人の兄弟で共有している不動産の固定資産税が土地と建物合わせて30万円だったとします。

この場合は、3人がそれぞれ3分の1、つまり10万円ずつ負担する必要があるということです。

ただし地方税法にはあくまでも「納税者が連帯して納付する義務を負う」としか定められていないため、実際の固定資産税の負担割合は共有者間の話し合いで自由に決められます。

兄が固定資産税の半分を負担し、2人の弟が残りを均等に分割することも可能です。

共有名義・共有持分の概要については、以下の記事で詳しく解説しています。

共有名義人が死亡した場合は相続人か共有者が納付義務者になる

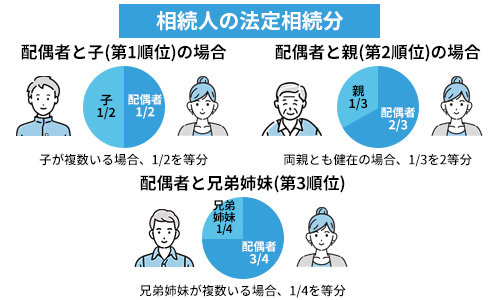

共有名義人が死亡した場合は、固定資産税の支払い義務が相続人に受け継がれます。

相続には優先順位があり、遺言・遺産分割協議などで分割しない場合は配偶者・子どもが相続人となります。

たとえば、共有者がA・Bの2人でAが亡くなった場合、Aの配偶者とその子どもが固定資産税を1/2ずつ支払います。

亡くなった共有名義人に相続人がいない場合は、ほかの共有者が固定資産税の納付義務者となります。

なお、共有者が死亡した場合の固定資産税の支払いについては、以下の記事でより詳しく解説していますので、参考にしてみてください。

共有名義不動産にかかる固定資産税の計算方法

固定資産税の納付時期は自治体によって異なりますが、5月・7月・12月・翌年2月など年4期に分けて納付します。

しかし、不動産に課される固定資産税は意外と高額にのぼるケースも少なくありません。

期日までに納められない事態に陥るのを防ぐためにも、あらかじめどのくらいの固定資産税がかかるのかを把握しておきましょう。

ここでは、共有名義の不動産にかかる固定資産税の計算方法について解説します。

土地の固定資産税額を求める

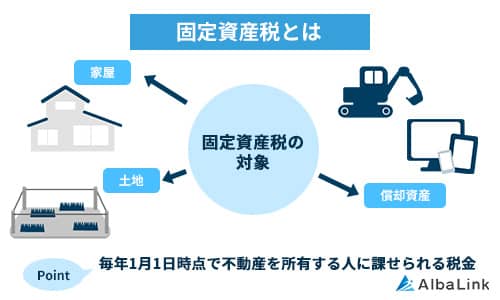

固定資産税は、土地と建物の両方に対して課されます。

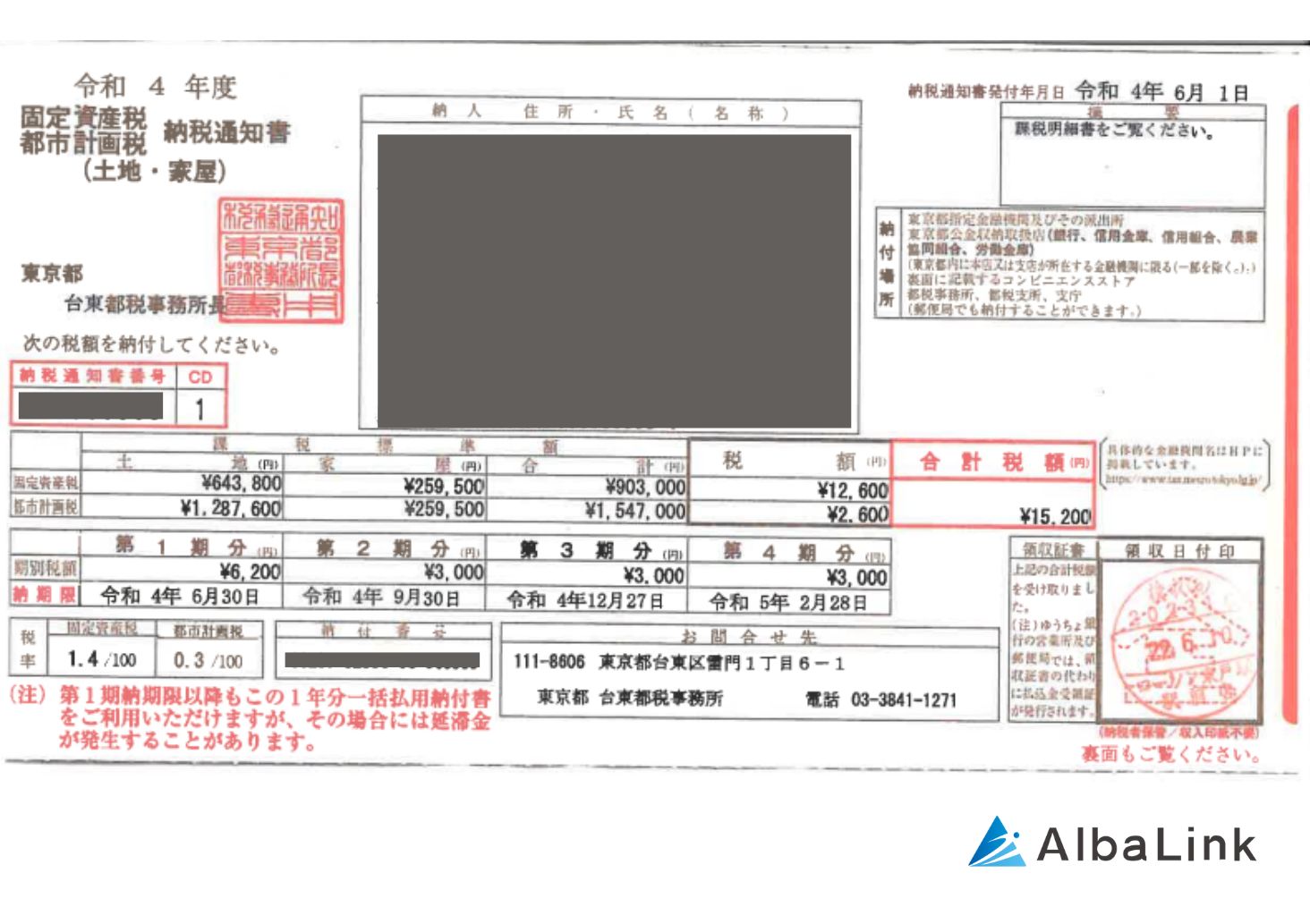

毎年4~6月頃に自治体から送られてくる納税通知書に納めるべき固定資産税の金額が記載されていますが、これは共有者の代表にしか送られてきません。

納税通知書が他の共有者の元にあって確認できない場合は、自分で大まかな税額を計算する方法を知っておきましょう。

土地に課される固定資産税の計算式は、以下のとおりです。

また、居住用の家屋が建っている土地には「住宅用地の特例」により、以下のように税負担が軽減されます。

| 住宅用地の面積 | 固定資産税額 | 都市計画税額 |

|---|---|---|

| 200㎡までの部分(小規模住宅用地) | 固定資産税評価額×1/6×1.4% | 固定資産税評価額×1/3×0.3% |

| 200㎡超の部分(一般住宅用地) | 固定資産税評価額×1/3×1.4% | 固定資産税評価額×2/3×0.3% |

参照元:東京都主税局「固定資産税・都市計画税(土地・家屋)」

土地の固定資産税評価額は、路線価を調べると計算できます。

路線価とは道路に面している宅地の1㎡あたりの価額のことで、国税庁が公表している「財産評価基準書路線価図・評価倍率表」を見れば所有している土地の路線価を確認可能です。

たとえば土地の面積が100㎡、路線価が1㎡30万円の場合における土地の固定資産税評価額は以下のとおりです。

土地の固定資産税評価額=100㎡×30万円=3,000万円

こうして求めた固定資産税評価額に標準税率をかけて固定資産税を算出します。

土地の面積が100㎡の場合には住宅用地の特例が適用されるので、固定資産税評価額が6分の1となります。

土地の固定資産税=3,000万円×1/6×1.4%=7万円

なお、土地の固定資産税評価額は時価(市場価格)の70%前後が目安といわれているので、大まかな金額をすぐに知りたい方はそれを用いて計算するとよいでしょう。

たとえば、1000万円で購入した土地にかかる大まかな固定資産税額は以下のとおりです。

土地の固定資産税=(1,000万円×70%)×1/6×1.4%=約1万6,333円

建物の固定資産税額を求める

次に建物の固定資産税額を求めていきます。建物の固定資産税額もやはり納税通知書を見れば確認できますが、自分の手元にない場合にはまず再建築費評点数を計算して固定資産税評価額を算出します。

再建築費評点数とは、同じ建物を新築した場合にかかる建築費を求め、そこから経年劣化分の減価を考慮して固定資産税評価額を算出する方法です。

計算式は、次のとおりです。

損耗状況による減点補正率は経年劣化によって生じた減価などを補正する割合、物価水準による補正率は東京都を基準として地域格差を考慮した数値、設計管理費等による補正率は工事原価以外にかかる費用に一定の補正率(木造家屋は1.05、それ以外は1.10)をかけたものです。

ただし上記の計算式を見ても分かるように、不動産に詳しくない方が再建築費評点数を求めるのは難しいといわざるを得ません。

大まかな固定資産税評価額を知りたいのであれば、建物購入額の5~7割掛で考えるとよいでしょう。

たとえば、2,000万円で購入した建物にかかる固定資産税額は以下のとおりです。

建物の固定資産税=(2,000万円×70%)×1.4%=19万6,000円

合算して持分割合で按分する

こうして土地と建物にかかる大まかな固定資産税額を求められたら、持分割合に応じて案分します。

上記の事例により、土地と建物にかかる固定資産税額の合計は以下のとおりです。

土地と建物を3人の兄弟がそれぞれ持分を3分の1ずつ所有していると仮定すると、兄弟ひとりあたりが負担する固定資産税額は次のようになります。

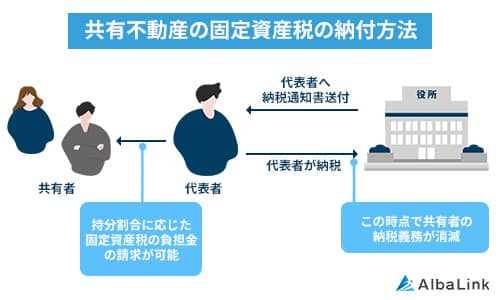

共有名義不動産の固定資産税は代表者が肩代わりで納税するのが一般的

前述のように共有名義の不動産に課される固定資産税は共有者が連帯して納付する義務を負いますが、実際には共有者の代表がまとめて支払い、その後、他の共有者から持分割合に応じた納税額を徴収するケースが一般的です。

ここでは、共有名義の不動産に課される固定資産税の納付方法について解説します。

固定資産税納税通知書は代表者1名の元に届く

共有名義の不動産に課される固定資産税は、共有名義不動産の代表者に請求されます。

そのため、固定資産税納税通知書は代表者の住所地にしか送付されません。

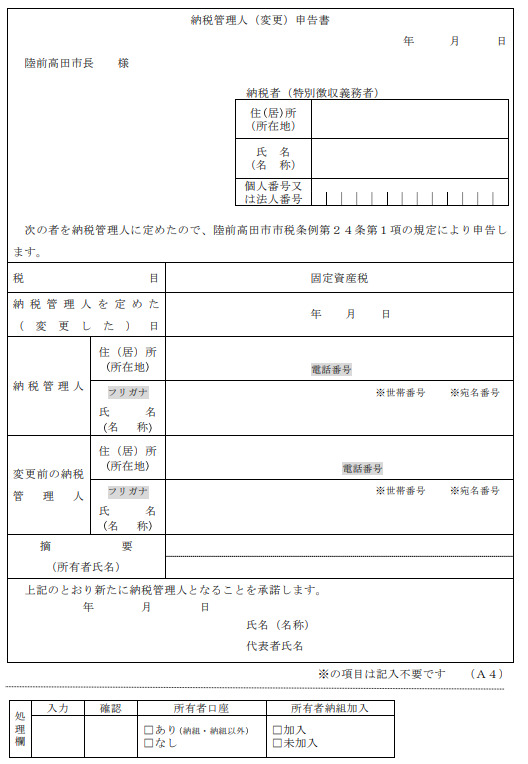

【固定資産税納税通知書の見本】

自治体に依頼しても、他の共有者の元へは固定資産税納税通知書を送ってもらえない点に注意しましょう。

代表者の決め方

共有名義不動産の代表者の決め方は、以下のように不動産を所有することになった経緯によって異なります。

- 新築時にすでに共有名義の場合

- 相続時に共有名義になる場合

それぞれのケースにおける代表者の決め方を見ていきましょう。

新築時にすでに共有名義の場合

兄弟など複数人で不動産を購入した場合は、それぞれが出資した金額に応じて持分割合を登記して共有名義にします。

このケースにおける代表者の決まり方は自治体によって異なりますが、その際には「持分割合が多いか」「不動産に実際に住んでいるか」「登記簿の記載順位が早いか」などの要素が考慮されます。

自治体にとってもっとも避けたいのは、固定資産税を回収できないことです。

そのため、より確実に回収できる人は誰なのかを基準に代表者を選定しているというわけです。

なお、代表者変更届に新代表者と旧代表者の署名・押印をしたうえで共有名義不動産の住所地を管轄する自治体に提出すれば、代表者を変更することも可能です。

相続時に共有名義になる場合

親が亡くなって兄弟で実家を相続することになったケースなど、相続時に不動産が共有名義になった場合は、まず相続人のうち誰が代表者になるのかを決める必要があります。

その後、自治体から送られてくる「相続人代表者指定届」に代表者名などの必要事項を記載して提出したら、その方が代表者として自治体に登録されます。

ただし、期限までに届出書を提出しなかった場合には自治体が独自の基準に基づいて代表者を選定します。

代表者が税金を支払った後に他の共有者に負担金を請求する

共有名義不動産の代表者は、自治体から送られてくる固定資産税納税通知書に基づいて固定資産税を「いったん立て替える」形で支払います。

その後、代表者は各共有者に対してそれぞれの持分割合に応じた固定資産税の負担金を請求できます。

これを「連帯債務者間の求償権」といい、民法では次のように規定されています。

(連帯債務者間の求償権)

第四百四十二条 連帯債務者の一人が弁済をし、その他自己の財産をもって共同の免責を得たときは、その連帯債務者は、その免責を得た額が自己の負担部分を超えるかどうかにかかわらず、他の連帯債務者に対し、その免責を得るために支出した財産の額(その財産の額が共同の免責を得た額を超える場合にあっては、その免責を得た額)のうち各自の負担部分に応じた額の求償権を有する引用元:e-Gov法令検索「民法第442条」

請求方法は、口頭や電話などでも構いません。

請求したにもかかわらず、他の共有者が支払ってくれない場合には内容証明を送るなどして対応することになるでしょう。

なお、求償権は過去10年にさかのぼって行使することが可能です。

もし他の共有者が固定資産税の支払いに応じてくれずにお困りの方は、以下の記事をご参照ください。

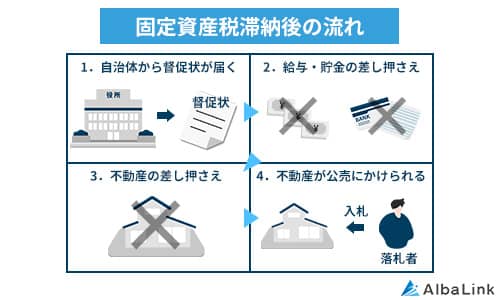

共有名義不動産の固定資産税を滞納したらどうなる?

税金の納付は、国民に課された三大義務のひとつです。

固定資産税納税通知書が届いたら納付期限までに固定資産税を納めなければなりませんが、もし滞納した場合には以下のリスクが発生する点に注意が必要です。

- 延滞税がかかる

- 市区町村から督促状が届く

- 共有者全員が差し押さえの対象となる

それぞれのリスクについて、詳しく解説します。

延滞税がかかる

固定資産税を期限までに納付しなかった場合は、滞納期間に応じて延滞金が発生します。

滞金の税率は、納付期限の翌日から1か月を過ぎる日までの期間は年率2.4%、納付期限から1か月経過後は年率8.7%です。

たとえば固定資産税1期分5万円(納付期限:令和5年5月31日)を滞納し、令和5年11月30日に納付した場合に発生する延滞金は以下のとおりです。

5万円×2.4%×30日÷365日=98.6円【令和5年7月1日~11月30日まで】

5万円×8.7%×153日÷365日=1,823.4円合計:98円+1,823円=1,921円(小数点以下切り捨て)

市区町村から督促状が届く

不動産の所有者が固定資産税を滞納した場合、自治体は納付期限後20日以内に督促状を送付しなければならないと地方税法で定められています。

(市町村民税に係る督促)

第三百二十九条 納税者(特別徴収の方法によつて市町村民税を徴収される納税者を除く。以下本款において同様とする。)又は特別徴収義務者が納期限(第三百二十一条の十一又は第三百二十八条の九の規定による更正又は決定があつた場合においては、不足税額又は不足金額の納期限をいい、納期限の延長があつたときは、その延長された納期限とする。以下市町村民税について同様とする。)までに市町村民税に係る地方団体の徴収金を完納しない場合においては、市町村の徴税吏員は、納期限後二十日以内に、督促状を発しなければならない。但し、繰上徴収をする場合においては、この限りでない引用元:e-Gov法令検索「地方税法第329条」

そのため、固定資産税を滞納すると自治体から共有名義不動産の代表者宛てに督促状が送られてきます。

地方税法では「督促状を送付した日から10日を経過した日までに完納されなかった場合には滞納者の財産を差し押さえなければならない」(地方税法第331条第1項第1号)と定められていますが、実際には財産を差し押さえる前に電話や文書、訪問などを通じて納税の催告が行われる形が一般的です。

共有者全員が差し押さえの対象となる

度重なる督促や催告にもかかわらず、それでも固定資産税の納付に応じなかった場合には財産調査が行われます。

共有名義不動産の場合は共有者全員に連帯納付義務があるため、代表者だけでなく、他の共有者の財産も調査される点に注意しましょう。

財産調査の結果、差し押さえできる財産があれば差し押さえられます。

固定資産税の滞納の場合には、課税対象である土地や家屋が差し押さえられる形が一般的です。

また、代表者や他の共有者の預貯金や給与などの財産が差し押さえられることもあります。

財産の差し押さえは予告なく行われるため、ケースによっては日常生活に支障をきたしてしまいかねません。

そのため、督促状が届いた段階で他の共有者に相談し、速やかに納付するように心掛けましょう。

共有名義の不動産が差し押さえられた場合の対処法については、以下の記事で詳しく解説しています。

固定資産税を安くする2つの方法

固定資産税の滞納が発生する原因が、「税額の高さ」なのであれば、税負担を軽減することでリスクを回避しやすくなります。

居住用の土地には、200㎡以下の部分は1/6・200㎡以上の部分は1/3まで固定資産税を減額できる「住宅用地の特例」が適用されています。

住宅用地の特例以外で、固定資産税を安くする方法は以下の2つです。

- 税の軽減措置を利用する

- 敷地内に私道がある場合、道路幅1.8m以上・使用制限を設けていないなどの要件を満たすと、私道の非課税認定を受けられる。新築住宅の場合は、居住部分の床面積が1/2以上かつ床面積が50㎡以上280㎡以下であれば、新築住宅に係る税額の減額措置が利用できる

- 不動産の評価額を調査する

- 昔から所有している土地の場合、登記簿上・実測の面積が異なり余分に課税されている可能性がある。実測値のほうが小さかった場合に限り、役所に正しい面積を申告すれば税額を下げられる

上記の特例などが適用されれば、固定資産税の増額が圧縮できる分1人あたりの税負担が軽減されるので、滞納リスクを防ぎやすくなります。

共有名義における固定資産税の税負担から完全に解放されたい方は、次項の対処法を実践しましょう。

共有名義不動産の固定資産税を負担したくない場合の対処法

共有名義の不動産に関する持分の一部を所有していたとしても、実際には代表者など他の方が居住しており、自身は別の場所に住まいを構えているケースがあります。

このような場合、住んでもいない不動産にかかる固定資産税を支払いたくないと考えることでしょう。

ただし、前述のように共有名義不動産に課される固定資産税は共有者全員が納付義務を負います。

共有名義不動産の持分を有している限り、法律上納税義務からは逃れられません。

しかし、共有名義不動産の固定資産税の負担を回避できる方法は存在するのでご安心ください。

ここでは、共有名義不動産の固定資産税を負担したくない場合の対処法を2つご紹介します。

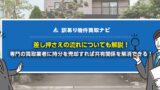

他の共有者に自身の持分を売却してしまう

ひとつ目の対処法は、他の共有者に自身の持分を売却することです。

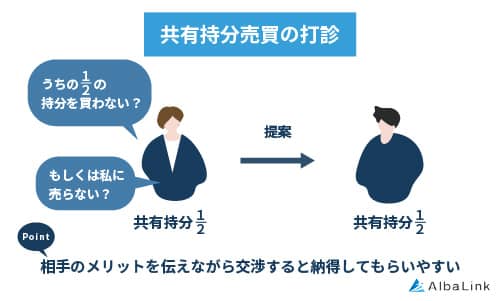

共有名義の不動産の場合、他の共有者全員の同意がなければ「建物を解体して新築する」「賃貸物件として長期間貸し出す」「売却する」行為はできません。

また、「賃貸物件として短期間貸し出す」「大規模なリフォームやリノベーションを行って資産価値を高める」行為は共有持分の過半数以上の同意が必要です。

共有名義不動産に対して共有者単独でできる行為は「現状維持を目的とした修繕」「共有名義不動産の使用」などに限られます。

自身で不動産を自由に活用できないのは、共有名義のデメリットといわざるを得ません。

ただし、自身の共有持分のみであれば自由に売却が可能です。

そのため、他の共有者が不動産を単独名義にして自由に活用したいと考えているのであれば、前向きに購入を検討してもらえるでしょう。

なお、共有持分をほかの共有者に売却して利益が生じた場合は、確定申告が必要です。

確定申告は、共有持分を売却した翌年の2月16日〜3月15日の期間内に、住民票の住所地を管轄する税務署で行います。

なお、共有名義不動産の確定申告の方法や固定資産税の支払いについては、以下の記事でより詳しく解説しています。

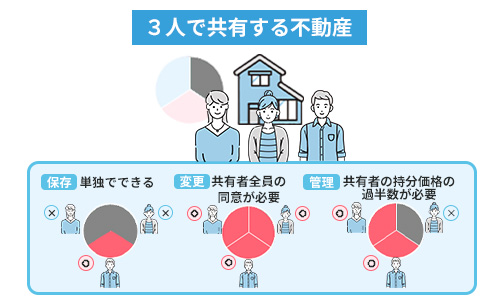

専門の不動産買取業者に持分のみ売却する

2つ目の対処法は、専門の不動産買取業者に自身の共有持分を売却することです。

共有持分を他の共有者へ売却したいと考えても、その共有者に相応の資力がなければ売買契約は成立しません。

共有持分の売却相場は、以下の計算式で求められます。

たとえば共有名義不動産の市場価格が3,000万円で、自身が所有している持分割合が3分の1であったときの共有持分の売却相場は以下のとおりです。

共有持分の売却相場=3,000万円×1/3=1,000万円

自身の共有持分を他の共有者に対して1,000万円で買ってほしいと話を持ちかけたとしても、売却するのは現実問題としてなかなか厳しいといわざるを得ません。

しかし、売却相手が専門の不動産買取業者であれば数日~1週間ほどで共有持分を買い取ってもらえます。

買取価格の相場は市場価格の2分の1~3分の1ほどとなりますが、余計な手間をかけずに短期間で売却できるのは大きなメリットといえます。

共有持分を他の共有者に買い取ってもらえない、いち早く共有状態から抜け出して固定資産税の納付義務から解放されたい場合には、共有持分の買取を専門とする不動産買取業者に売却することをおすすめします。

弊社AlbaLink(アルバリンク)でも、共有持分を積極的に買い取っております。

全国の弁護士とも提携しており、他の共有者との間で法律的トラブルが生じた場合でもスムーズな解決が可能です。

査定は無料ですので、自身の共有持分をいくらで買い取ってもらえるのかが知りたい方は、お気軽にお問い合わせください。

>>【共有持分のみで高額売却・トラブル解消】簡単査定はこちら

弊社Albalinkの共有持分の買取事例

前項では、共有持分は専門の買取業者に売却するのが最適であるとお伝えしました。

そこでこの章では、弊社Albalinkを例にとり、実際の共有持分の買取事例を紹介します。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

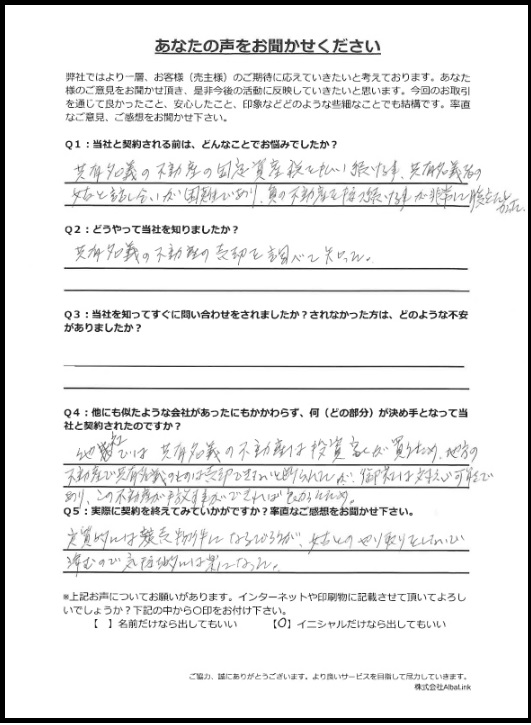

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

まとめ

共有名義の不動産に課される固定資産税は、共有者全員で連帯して納付しなければなりません。

たとえ共有名義不動産に自身が住んでいない場合であっても、共有持分を有している以上固定資産税を納める必要があります。

万が一代表者が固定資産税を長期間滞納した際には、他の共有者の財産が差し押さえられる恐れがある点には注意が必要です。

共有名義不動産にかかる固定資産税の納付義務から解放されたいのであれば、自身の共有持分を手放すことをおすすめします。

数百万円~数千万円にのぼる共有持分を他の共有者に売却するのは難しいといわざるを得ませんが、専門の不動産買取業者であれば数日~1週間ほどで買い取ってくれます。

弊社AlbaLink(アルバリンク)では、2011年の創業以来数多くの共有持分を買い取ってまいりました。

買い取った共有持分を活用するノウハウにも長けているため、適正価格で買い取ることが可能です。

共有持分をいますぐに売却して共有状態から解放されたい方は、ぜひお気軽にご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら