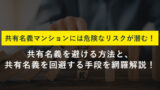

小規模宅地等の特例とは

小規模宅地の特例とは、相続する土地において一定の要件を満たしている場合に最大で80%減額できる制度のことです。

参照元:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

宅地等のうち一定の面積までの部分の評価額を大幅に下げる制度のため、宅地等の評価額に基づいて決定される相続税は安くなるのです。

小規模宅地の特例を適用するためには、基本的に以下の要件を満たす必要があります。

- 被相続人等の居住用または事業用の土地である

- 建物または構造物の敷地として使用されている宅地である

なお、農地は対象外で、別荘がある宅地も居住用とみなされないため、対象外になります。

小規模宅地等の特例については、以下の記事でも詳しく解説していますので、参考にしてください。

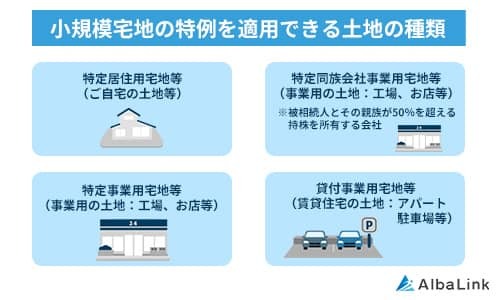

小規模宅地等の特例を適用できる土地は4種類

小規模宅地等の特例が適用できる土地の種類は、以下の4つに分類されます。

土地の種類ごとに限度面積と減額割合が、以下のように決まっています。

| 土地の種類 | 対象となる宅地 | 限度面積 | 減額割合 |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人が居住していた宅地など | 330㎡ | 80% |

| 特定事業用宅地等 | 被相続人が事業を行っていた宅地など | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 被相続人が経営する会社に貸していた宅地など | 400㎡ | 80% |

| 貸付事業用宅地等 | 被相続人が賃貸事業をしていた宅地など | 200㎡ | 50% |

内容についてそれぞれ詳しく解説します。

特定居住用宅地等

特定居住用宅地等とは、相続が開始される直前まで被相続人や生計をともにしていた親族が居住用に使っていた宅地のことです。

たとえば、戸建てが建っている土地が該当しますが、借地権をはじめとした宅地の上にある権利も対象になります。

配偶者や同居家族が相続する場合は、以下の要件を満たす必要があります。

- 相続税の申告前まで土地を所有している

- 相続税の申告前まで特定居住用宅地に建っている建物に居住している

また、別居している親族が相続する場合は、以下の要件を満たす必要があります。

- 相続人に配偶者や同居していた親族がいない

- 相続の3年前までに「自己または自己の配偶者」「3親等以内の親族」「特別の関係がある法人」の持ち家に居住したことがない

- 相続開始時に居住している家屋を所有していたことがない

- 居住制限納税義務者または非居住制限納税義務者の場合は日本国籍を有している

特定事業用宅地等

特定事業用宅地等とは、被相続人が事業用に使用していた宅地や被相続人と同一生計の親族の事業用の宅地のことで、賃貸業以外の事業が該当します。

特定事業用宅地等で小規模宅地等の特例を適用するためには、以下の要件を満たす必要があります。

- 相続税の申告前までに被相続人の事業を引き継ぎ、かつ、同日まで営んでいる

- 相続税の申告前まで該当する土地を所有している

特定事業用宅地等の場合は、相続する人によって要件の違いはありません。

特定同族会社事業用宅地等

特定同族会社事業用宅地等とは、被相続人が個人で所有し、自ら経営する会社や同族会社に貸し付けていた宅地のことで、不動産貸付事業以外の事業が対象となります。

また、被相続人が、法人が発行している株式の総数もしくは出資総額の50%超を保有していることが前提です。

特定同族会社事業用宅地等における小規模宅地等の特例を適用するためには、以下の要件を満たす必要があります。

- 相続税の申告前まで該当する法人の役員である

- 相続税の申告前まで該当する土地を所有している

貸付事業用宅地等

貸付事業用宅地等とは、被相続人や同一生計の親族が不動産貸付事業のために使用していた宅地等のことで、賃貸アパートが建っている土地などが該当します。

貸付事業用宅地等に小規模宅地等の特例を適用するためには、以下の要件を満たす必要があります。

- 相続税の申告前まで継続して不動産貸付事業を行っている

- 相続税の申告前まで該当する土地を所有している

- 相続開始前から3年以内に不動産貸付事業を開始した宅地等でない

「相続開始前から3年以内に不動産貸付事業を開始した宅地等でない」という要件は、駆け込みで不動産賃貸を始めて小規模宅地等の特例を適用させる相続税対策を封じるために2018年の税制改正で追加されました。

共有持分の状況別における特例の適用

共有持分の状況別における小規模宅地等の特例の適用は、以下の2パターンになります。

生前すでに共有であった場合の適用

生前すでに共有であった場合の具体例で考えてみましょう。

「生前すでに共有であった場合」というのは、夫婦で共有名義で家を購入して一緒に居住していて夫が亡くなった場合などです。

| 宅地の面積 | 300㎡ |

|---|---|

| 持分割合 | ・夫:1/2 ・妻:1/2 |

| 内容 | 被相続人の持分を相続する |

上記の例の場合、宅地における150㎡(=300㎡×1/2)分が特例の対象となり、配偶者は同居している場合は特段の継続要件がないため、適用可能です。

次に紹介するのは、父親がすでに他界している状態で母親と子が共有名義となっていて母親が亡くなった場合です。

| 宅地の面積 | 300㎡ |

|---|---|

| 持分割合 | ・母親:1/2 ・子:1/2 |

| 内容 | 被相続人の持分を相続する |

上記の例の場合、特例の対象となる面積は変わりませんが、同居していなかった子が相続する場合は、先述した要件を満たしている必要があります。

なお、相続税対策については、以下の記事で詳しく解説していますので、あわせて参考にしてください。

相続によって共有になる場合の適用

相続によって共有になる場合の具体例で考えてみましょう。

| 宅地の面積 | 300㎡ |

|---|---|

| 相続前の持分割合 | 夫:1/1 |

| 相続後の持分割合 | ・妻:1/2 ・子:1/2 |

上記の例の場合、配偶者や同居している子は150㎡(300㎡×1/2)分の適用が可能ですが、同居していない親族は要件を満たしていないため、適用外となります。

小規模宅地等の特例を適用する際には建物の違いに注意する

小規模宅地等の特例を適用できる際の土地であっても、どのような建物の敷地として使われているかによって、適用の部分が変わる場合があります。

以下の3つの建物における特例の適用について、それぞれ詳しく解説します。

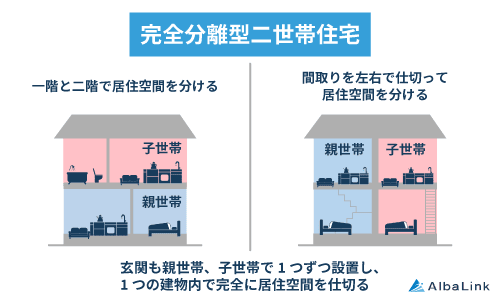

二世帯住宅

二世帯住宅では、区分所有登記されていると、原則特例が適用されません。

ただし、区分所有登記されていない二世帯住宅においては、内部で繋がっている構造、分離されている構造に関係なく、一棟の建物と判断できる二世帯住宅であれば、どちらも特例を使うことは可能です。

また、区分所有登記しておらず、親子で共有名義の場合も適用できます。

なお、二世帯住宅の売却方法については、以下の記事で詳しく解説しています。

居住用のマンション

居住用マンションでも特例が適用されます。

しかし、居住用マンションにおいては、建物は区分所有されていますが、敷地は一つしかないため、区分所有者全員で一つの敷地を共有している状態となっています。

そのため、各区分所有者が敷地を利用する権利は敷地権として、専有部分の床面積の割合に応じた敷地権の割合で登記されることになるのです。

なお、共有名義マンションの共有の回避方法については、以下の記事で詳しく解説しています。

賃貸用マンション(アパート)

賃貸用マンションやアパートは不動産貸付事業になるため、貸付事業用宅地等に該当します。

基本的には満室状態の場合に敷地全体に適用となりますが、空室がある場合でも、随時入居可能な状態であれば、不動産貸付事業に敷地全体が使用されていたと判断されます。

小規模宅地等の特例の計算方法

小規模宅地等の特例は、対象となる土地の価額に対し、特例の限度面積までを減額するものです。

たとえば、対象となる被相続人の住宅の敷地が200㎡、価額が2,000万円の場合で考えてみましょう。

土地の面積と価額:200㎡、3,000万円×80%=2,400万円

特例適用後の評価額=3,000万円-2,400万円=600万円

限度面積以内であれば、土地面積すべてが評価減の対象となるため計算は容易といえます。

土地が限度面積を超えている場合

一方、限度面積を超えている場合は、限度面積までしか適用になりません。

「土地の価額×(限度面積÷土地の面積)×減額割合」によって減額される金額が算出できます。

たとえば、対象となる被相続人の住宅の敷地が500㎡、価額が5,000万円の場合で考えてみましょう。

土地の面積と価額:500㎡、5,000万円×(330㎡÷500㎡)×80%=2,640万円

評価額=5,000万円-2,640万円=2,360万円

特例を適用できる土地が複数存在して併用する場合

たとえば、特定居住用宅地と特定事業用地がある場合は、併用が可能です。

特定居住用宅地(限度面積330㎡)と特定事業用地(限度面積400㎡)合わせて730㎡までは適用が可能です。

ただし、特例を適応できる土地が複数存在する場合、計算方法が複雑になります。

例)貸付事業用が含まれる場合は、適用面責が200㎡になるなど。

そのため、適用する土地が多い場合は自分で計算せずに、専門家に問い合わせるのがおすすめです。

なお、特例を適用できる土地が複数存在して併用する場合は、アルバリンクにご相談ください。

弊社は様々な士業の方々と業務提携しているため、複雑な特例の計算などのご相談にも対応することが可能です。

無理な営業などは一切行いませんので、特例が利用や計算方法でお困りでしたらぜひ一度弊社にお問合せください。

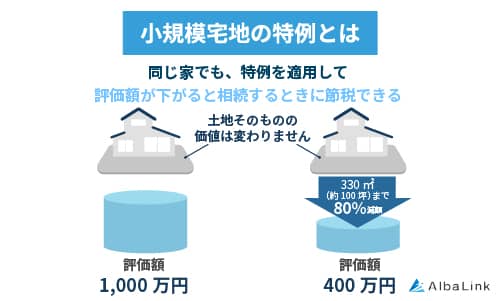

相続税を払いたくない人は共有持分だけで売却も可能!

相続税を払いたくない場合は、自身の共有持分だけを売却することが可能です。

自分の持分のみであれば、他の共有者の同意がなくてもいつでも売却できます。

小規模宅地等の特例を使えば相続税を抑えられますが、共有名義不動産にはリスクがあるため、共有者間でトラブルになることも少なくありません。

そのため、他の共有者と関係性が悪い場合や話し合いをしたくない場合は、専門の不動産買取業者に売却することをおすすめします。

専門の不動産買取業者であれば、他の共有者と顔を合わせることなく、短期間で現金化できます。

また、共有持分の買取経験が豊富な不動産買取業者であれば、他の共有者との交渉にも慣れているため、売却後にトラブルになる心配が少ないといえるでしょう。

なお、弊社アルバリンクも共有持分の買取実績が豊富な不動産買取業者です。

スピード買取も行っていますので、できるだけ早く共有不動産の共有持分を手放したい方は、ぜひ一度弊社の無料買取査定をご利用ください。

>>【共有持分のみで高額売却・トラブル解消!】簡単査定はこちら

アルバリンクには共有持分だけでも売却できる

共有名義不動産における持分を手放したい場合は、アルバリンクに売却しましょう。

弊社アルバリンクは共有不動産の共有持分をはじめとした割あり不動産を全国から買い取っている業者です。

以下は、弊社が実際に共有不動産の共有持分を買取した事例です。

【買取した共有持分の概要】

| 物件の所在地 | 愛知県名古屋市 |

|---|---|

| 共有名義人 | 2人 |

| 持分割合 | 1/2 |

| 買取価格 | 500万円 |

元妻とは前々から共有している家を売却しようという話にはなっていましたが、元妻が忙しいのを理由になかなか話が進んでいなかったので、いっそ自身の持分のみを売却することにしました。

不動産はあまり詳しくないですが、Googleの口コミが良かったのでAlbaLinkさんに無料査定を依頼したら、なんと500万円で買い取っていただけることになりました。

共有していた元自宅の固定資産税や管理費用なども当然なくなり、かなり金銭的余裕ができました。

元妻との権利関係を手放せたのも、とてもスッキリしています。

上記の方以外にも、多くのお客様から感謝のお言葉をいただいております(下記Googleの口コミ参照)。

また、弊社は2011年に創業以来、2020年から2023年までの間で500件以上の空き家を買い取っている業者で、2025年に東証グロース市場に上場しています。

査定依頼をいただいても、無理な営業は行いませんので、ぜひ一度弊社の無料買取査定をご利用ください。

>>【共有持分のみで高額売却・トラブル解消!】簡単査定はこちら

まとめ

今回は、小規模宅地等の特例は共有名義不動産にも適用できるかについて詳しく解説しました。

基本的には小規模宅地等の特例は共有名義不動産でも使用でき相続税を抑えられますが、土地の種類によって限度面積と減額割合が異なります。

また、小規模宅地等の特例を適用するためには満たすべき要件があり、どのような建物の敷地として使われているかによって、適用できるかが変わります。

不動産の共有持分を相続して相続税を負担したくない場合は、専門の不動産会社に売却することが可能です。

共有持分専門の不動産買取業者であれば、他の共有者と関係性が悪い場合でも問題なく買い取ってくれます。

なお、弊社アルバリンクも、共有不動産の共有持分をはじめとした訳あり不動産を全国から買い取っている業者で、「フジテレビ」を始めとする各メディアにも取り上げられた実績があります。

共有不動産の共有持分を手放したくてお困りの方は、査定のみ、相談のみのお問い合わせでも受け付けておりますので、お気軽にご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら