地代には大きく分けて3種類ある

借地権が設定されている土地の地代は、大きく以下3種類に分けられます。

土地を貸す際には、それぞれの違いを押さえておくことが重要です。

3種類の地代の特徴について、具体的に解説します。

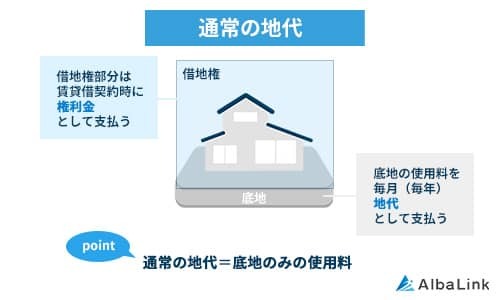

通常の地代

通常の地代は、底地の使用にあたって発生する費用を指します。

借地契約を交わす際、地主は借地人から権利金を受け取るケースが一般的です。

権利金は簡単にいうと底地に借地権を設定する対価であり、賃貸物件を借りるときの礼金のように返還義務はありません。

権利金の相場は、以下の計算式で求めます。

土地の権利全体のうち、借地人が保有している権利の割合。

借地権割合は地域によって異なり、30~90%の範囲で定められている。

借地人は地主へ権利金を支払うことで底地上に建物を建てられる借地権を得ますが、底地の権利は引き続き地主が有しています。

そこで借地人は、底地部分を借りるために「通常の地代」を支払う必要があるのです。

通常の地代の計算方法は、以下のとおりです。

たとえば更地価格が3,000万円、借地権割合が60%の底地を借りる際に借地人が支払うべき通常の地代は、以下のようになります。

通常の地代=3,000万円×(100%-60%)×6%

=72万円

つまり上記のケースでは、地主は権利金のほかに年間72万円の地代を受け取れるということです。

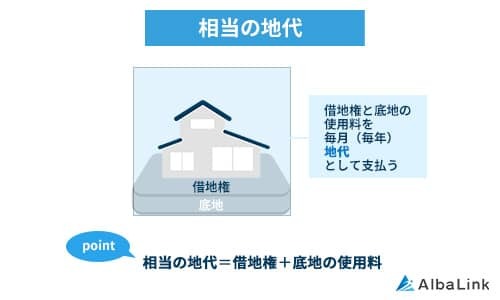

相当の地代

相当の地代は、借地契約時に権利金のやりとりがないときに採用される費用です。

権利金の授受がない場合、借地人はまだ底地に設定される借地権の対価を支払っていないということになります。

そのため借地人は土地を借りるにあたり、地主に対して底地と借地権を合わせた土地全体の使用料を支払う必要があるのです。

相当の地代の計算方法は、以下のとおりです。

たとえば、更地価格が3,000万円の底地を借りる際に借地人が支払うべき地代は以下のようになります。

相当の地代=3,000万円×6%

=180万円

つまり上記のケースでは、地主は年間180万円の地代を受け取れます。

相当の地代は土地全体の賃料となるため、底地部分のみの賃料だった通常の地代よりも高くなるケースが一般的です。

なお、法人に対して事業用に限定して土地を貸す「事業用定期借地権」の場合の地代は、相当の地代をもとに決められることが多い傾向にあります。

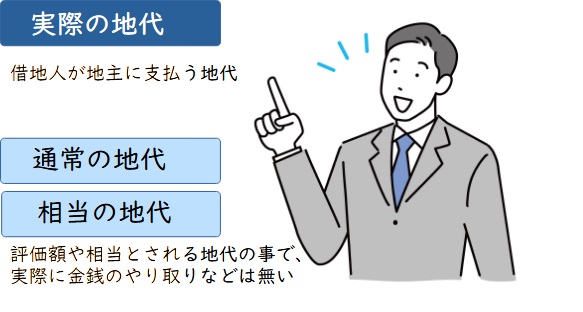

実際の地代

実際の地代は、地主が借地人から現に受け取っている地代を指します。

ここまで通常の地代と相当の地代について解説してきましたが、地代の相場は法律で規定されているわけではありません。

そのため、地主と借地人が合意さえすれば、地代をいくらに設定しようが問題はないのです。

しかし、底地に課される固定資産税の支払い義務は地主にのみあるため、地代を安く設定してしまうと税金の負担が重くのしかかってしまいかねません。

したがって土地を貸す際には、計算方法を把握したうえで適正な地代を設定することが大切だといえます。

借地権の地代相場は更地価格の2~3%

前述したように、固定資産税を支払って赤字にならないためにも、地代は適正価格の設定が必要です。

地代の相場は住宅用・事業用で以下のように異なります。

| 利用目的 | 地代相場 |

|---|---|

| 住宅用 | 更地価格×2~3% |

| 事業用 | 更地価格×4~5% |

たとえば借地人が居住用の家を建てる目的で底地を貸す場合、更地価格が3,000万円とすると、地代相場は以下のようになります。

地代=3,000万円×2~3%

=60~90万円

よって、借地権の地代相場は60〜90万円、月々に換算すると5〜7万5,000円となります。

ただしこの数字はあくまでも目安にしか過ぎず、実際には複数の計算方法を用いて導き出した数字をもとに地代を設定します。

具体的な計算方法は、次の章で詳しく解説していきます。

なお、以下の記事では地主から借地人が受け取れる費用について解説しているので、併せて参考にしてください。

法定地上権の地代相場は固定資産税の3~4倍

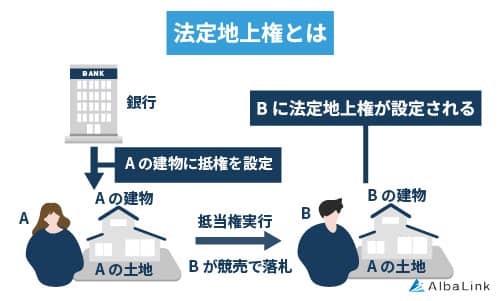

法定地上権とは、抵当権・競売の実行によって土地・建物の所有者が別々になった際に自動的に発生する権利です。

法定地上権が成立することで建物所有者は不法占拠扱いにならず、土地上に建つ建物を引き続き使用できます。

法定地上権の地代相場は、おおむね固定資産税の3〜4倍です。

土地の固定資産税が7万円だと、年間21万円〜28万円・1ヶ月あたり約1万7,500円〜2万3,000円が地代となります。

法定地上権は、借地借家法第3条により最低30年間は存続されます。

法定地上権の地代は収益性の低さにくわえて土地の明け渡し請求も原則できないため、地代の設定をめぐるトラブルが絶えません。

地代を上げる方法については、記事内の「地代の値上げが認められる3つのケース」をご確認ください。

法定地上権の概要については、以下の記事で詳しく解説しています。

地代(借地代)相場の5つの計算方法

土地の地代相場を計算する方法は、以下の5つです。

しかし結論から申し上げると、不動産に詳しくない方がこれらの計算方法を用いて適切な地代を算出するのは難しいといわざるを得ません。

そのため土地を貸すにあたって適切な地代を算出したい方は、不動産のプロである不動産業者に相談することをおすすめします。

弊社AlbaLink(アルバリンク)は、底地をはじめ権利関係の複雑な不動産の買取実績が豊富にある専門の買取業者です。

売却前提ではないご相談でも承っておりますので、底地の地代をいくらに設定すべきか悩んでいる方は、お気軽にお問い合わせください。

それでは、底地の地代を計算する5つの方法について詳しく見ていきましょう。

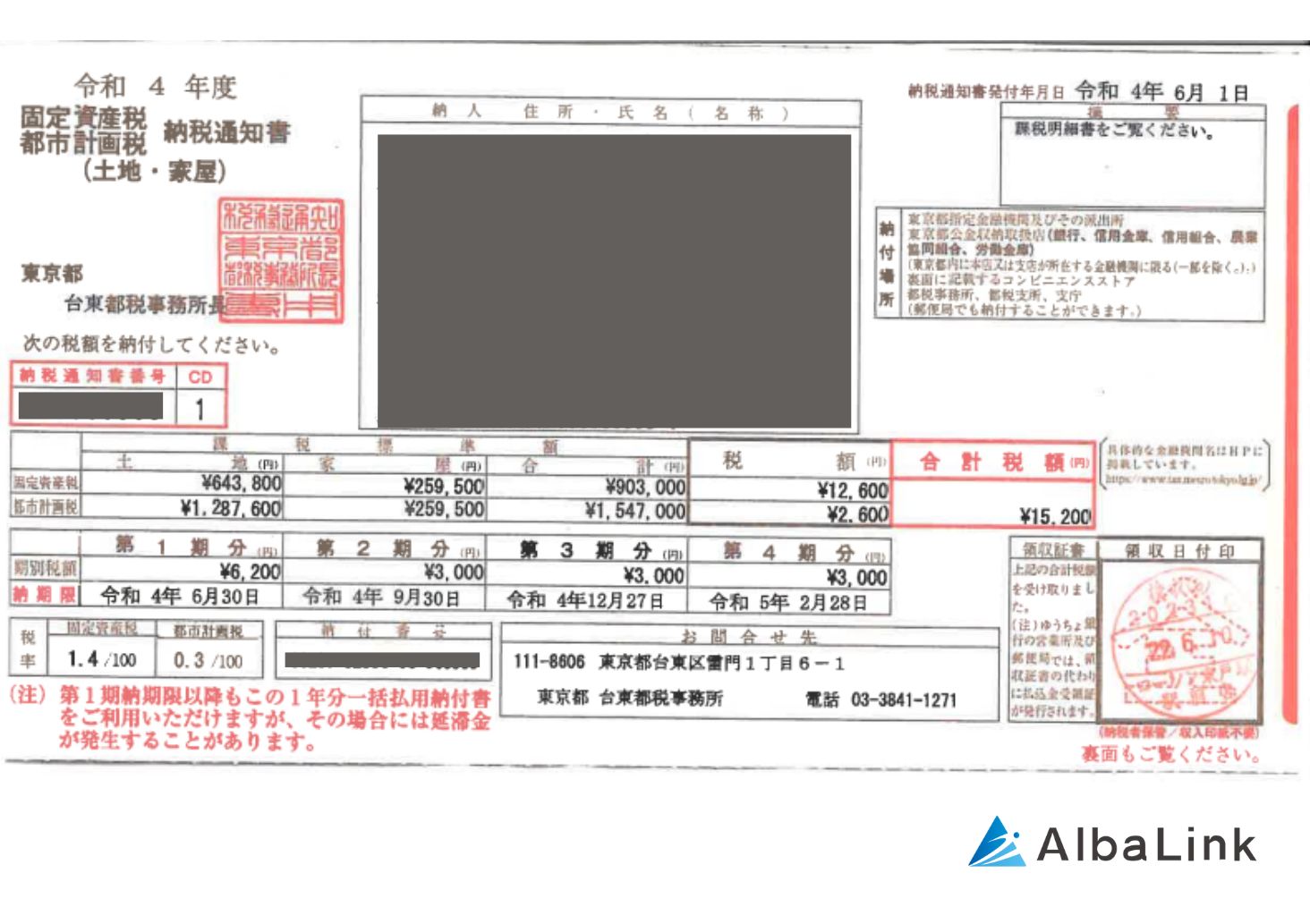

固定資産税・都市計画税を用いた計算方法

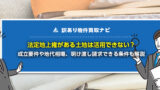

ひとつ目は、底地に課される固定資産税と都市計画税をもとに地代を計算する方法です。

毎年1月1日時点における不動産所有者に課される税金。

毎年1月1日時点において、市街化区域内の不動産所有者に課される税金。

固定資産税と都市計画税の求め方は、それぞれ以下のとおりです。

都市計画税=固定資産税評価額×0.3%

固定資産税評価額は、毎年春に自治体から送られてくる固定資産税納税通知書に記載されているので、確認してみてください。

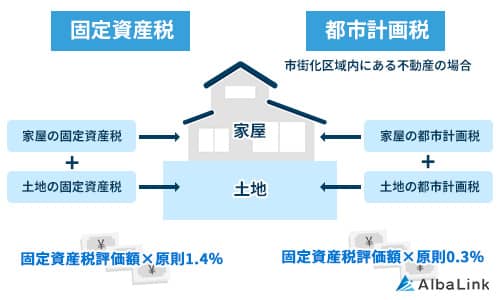

固定資産税と都市計画税の総額に以下の倍率をかけると、地代の相場を算出できます。

商業地:固定資産税・都市計画税の総額×5~8倍

たとえばあなたの土地の固定資産税評価額が2,000万円と仮定すると、以下の固定資産税・都市計画税を納める必要があります。

固定資産税=2,000万円×1.4%=28万円

都市計画税=2,000万円×0.3%=6万円

総額:28万円+6万円=34万円

つまり上記のケースにおける地代の相場は、以下のとおりです。

商業地の場合:34万円×5~8倍=170~272万円

なお、借地の固定資産税納税義務者については以下の記事で詳しく解説しているので、併せて参考にしてください。

相続税路線価を用いた計算方法

2つ目は、相続税路線価から地代相場を算出する方法です。

相続税路線価とは道路に面する土地1㎡あたりの価格のことで、相続税などの税額を算出する際に用いられます。

相続税路線価は国税庁が公表している「財産評価基準書路線価図・評価倍率表」で確認できます。

相続税路線価を基に地代相場を求める計算方法は、次のとおりです。

たとえば相続税路線価が1㎡10万円、土地の面積が100㎡のときの地代の相場は以下のとおりです。

10万円÷0.8×100㎡×1.5~3.0%=18万7,500円~37万5,000円

近隣の類似物件の地代を用いた計算方法(賃貸事例比較法)

3つ目は、所有している土地の周辺で貸し出されている土地の地代から相場を算出する方法です。

具体的には、自分の土地の形状や面積などと類似している土地を複数ピックアップして地代を平均します。

これを「賃貸事例比較法」と呼びます。

たとえば所有している土地の形状が正方形で100㎡と仮定し、以下の物件が周辺に存在する場合の地代相場を算出してみましょう。

類似物件①面積:80㎡、年間地代80万円

類似物件②面積:100㎡、年間地代120万円

類似物件③面積:120㎡、年間地代100万円

類似物件それぞれの1㎡辺りの地代を割り出すと、

①1㎡=1万円

②1㎡=1万2,000円

③1㎡=8,333円

となります。

上記を平均すると「1㎡=1万111円」となるので、所有している100㎡の土地の地代相場は101万1,100円と算出できます。

しかし、周辺に類似物件が存在しない場合には賃貸事例比較法は利用できません。

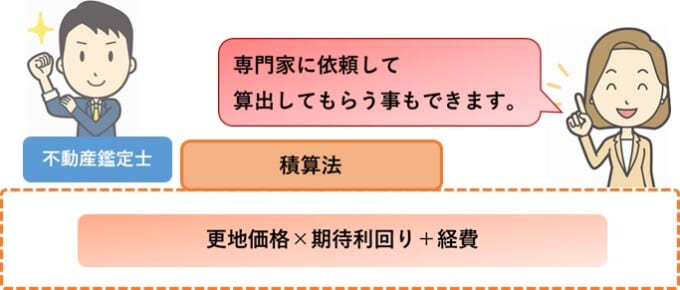

期待利回りを用いた計算方法(積算法)

4つ目は、土地を運用した場合に想定される年間の利益(期待利回り)をもとに地代を計算する方法です。

具体的には、以下の計算式で求めます。

期待利回りは2%ほどで計算するケースが一般的です。

また必要諸経費には固定資産税や都市計画税、土地の維持管理費が含まれます。

たとえば更地価格が2,000万円、期待利回りが2%、必要諸経費が40万円と仮定したケースにおける地代相場は以下のとおりです。

地代相場=2,000万円×2%+40万円=80万円

ただし、期待利回りの正確な数値を割り出すのは不動産の素人には難しいため、積算法で地代を算出したいのなら不動産業者や不動産鑑定士などの専門家に依頼することをおすすめします。

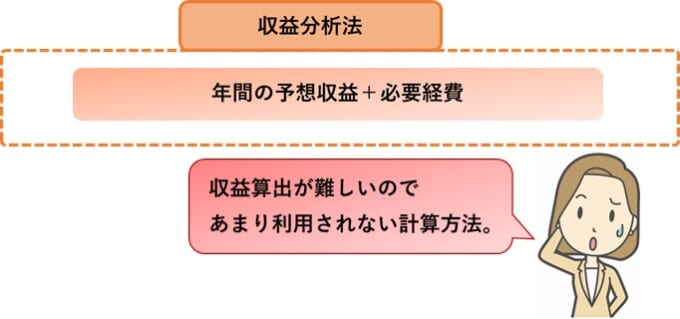

事業収益を用いた計算方法(収益分析法)

5つ目は、借地人が底地上に建てた物件から得られる年間の事業収益や経費、立地条件による付加価値などを加味したうえで地代を算出する方法です。

事業者に土地を貸す場合など、底地が事業用として使用される場合には欠かせない計算方法です。

しかし、底地を使って借地人がどれだけの収益を上げられるのかを予測するのは非常に困難です。

そのため収益分析法を利用して地代相場を算出したいなら、不動産業者などの専門家に計算してもらうとよいでしょう。

弊社AlbaLink(アルバリンク)は底地をはじめとする権利関係の複雑な土地に精通している専門の不動産買取業者であり、土地の無料査定をおこなっております。

底地の適正な地代を算出したい、土地の正確な評価額を知りたい方は、お気軽にお問い合わせください。

なお、地代の計算方法については以下の記事でも詳しく解説しているので、併せて参考にしてください。

地代を得る3つのメリット

地主が地代を得るメリットには、以下3つがあります。

上記のように、地主自身に明確な土地活用の予定がないのであれば、借地人に居住してもらうほうが有効活用につながります。

借主の合意で地代は値上げできる

地主には一定の要件のもと、地代の値上げを請求できる権利があります。

ただし、一方的に地代の値上げができるわけではなく、借地人の合意を得られるのが前提条件です。

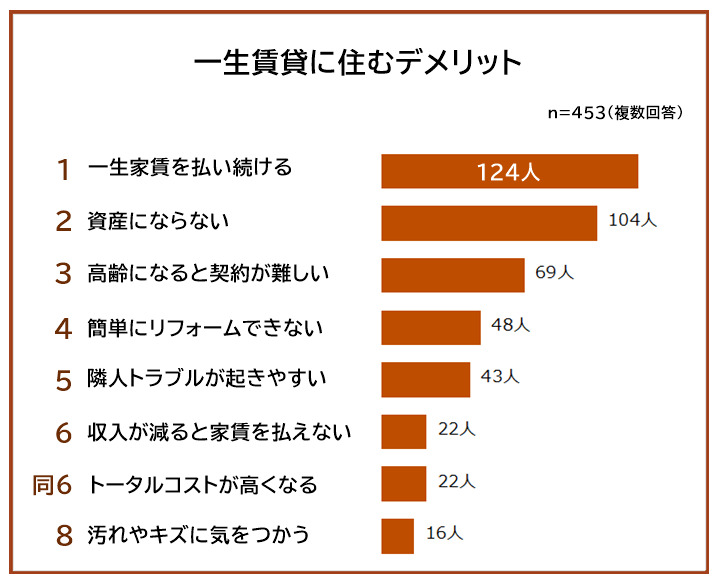

弊社が行った「賃貸のデメリット」についてのアンケート調査でも、ランニングコストとなる家賃の支払いに負担を感じている方が多いことがわかります。

上記と同様、地代の支払いも家計を圧迫する要因となるため、値上げを断られる可能性は十分あります。

借地人からの合意が得られない場合の流れについては、記事内の「地代等増減請求が拒否されたら訴訟になる」で紹介しています。

この章では、借地人からの合意によって、地代の値上げが認められるケース・認められないケースについて解説します。

地代の値上げが認められる3つのケース

地代の値上げが認められるのは、以下3つのケースです。

- 固定資産税などの税金が上がった

- 近隣の類似物件よりも地代が極端に安い

- 土地の評価額が上昇した

なお、借地人に対して地代の値上げを請求する理想のタイミングは、借地契約の更新時です。

借地人が契約更新について検討する時間が十分にあるため、冷静な話し合いがしやすくなるでしょう。

固定資産税などの税金が上がった

固定資産税・都市計画税などの税金が増額した場合、地代の値上げ請求が認められます。

その際は、毎年4月〜6月頃に送付される固定資産税納税通知書を数年分提示して、税額が上昇している事実を証明しましょう。

【固定資産税納税通知書の見本】

客観的な資料と共に「地代の増額がなければ継続的に維持ができない」という事情を伝えることで、承諾してもらえる可能性は高くなります。

近隣の類似物件よりも地代が極端に安い

近隣の類似物件と比べて地代が極端に安い場合、地代の値上げが認められやすくなります。

地代相場のリサーチは「自身でおこなう」「第三者に依頼する」の2つの選択肢があり、後者には以下2つの方法があります。

- 不動産鑑定士に依頼する

- 鑑定評価書を作成してもらい、妥当な地代を評価してもらう。不動産鑑定士へ依頼する費用相場は、20万円〜50万円かかる

- 不動産会社に査定を依頼する

- 不動産会社の無料相談を利用し、地代相場を提示してもらう

手間・費用をかけず地代の相場をリサーチしたい方は、不動産会社に問い合わせましょう。

とくに、底地の買取再販をしている不動産買取業者であれば、精度の高い地代相場をスピーディーに提示してもらえます。

弊社AlbaLinkは底地・借地に強い専門の不動産買取業者です。

無料相談は365日受け付けておりますので、お気軽に問い合わせください。

土地の評価額が上昇した

土地の評価額が上昇している場合も、地代の値上げが認められやすくなります。

国土交通省の「令和6年地価公示」によると、全国の地価平均は3年連続で上昇しています。

地価と評価額は連動しているため、上昇すると3年に1度おこなわれる評価替えのタイミングで固定資産税・都市計画税が増額するのです。

地代の値上げができないケース

一方で、以下のケースに該当する場合は地代の値上げを請求できません。

- 賃貸借契約書に「地代の増額をしない」特約が記載されている

- 税金や物価が上昇したものの軽微であり、大きな影響がない

- 地主側の事情によるもので正当な理由がない

とくに、土地を貸した当時の賃貸借契約書に「一定期間地代を増額しない特約」が設定されている場合は、地代を値上げできません。

そのため地代を値上げしたいと考えたら、まずは賃貸借契約書の内容をよく確認するようにしましょう。

また、税金が上がったなどの根拠がないにもかかわらず、収益を増やしたいといった地主側の事情で値上げを請求することもできません。

地代の値上げが難しい場合には、次の章で解説するように「売却」を視野に入れてみてはいかがでしょうか。

地代(借地代)の値上げ率を算出する方法

地代の値上げ率について借地人に納得してもらうには、いくら上がるのか具体的な数字を示すことも欠かせません。

地代を改訂する際に使用する計算方法は、以下の3つです。

- 差額配分法

- 利回り法

- スライド法

それぞれの計算方法について、詳しく見ていきましょう。

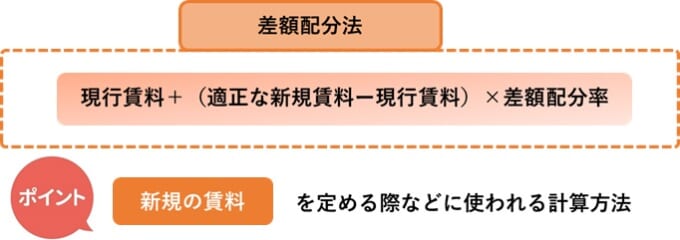

差額配分法

差益配分法は、現在の地代と新たな適正地代の差額をもとに改訂地代を求める計算方法です。

具体的には、以下の計算式で算出します。

配分率の相場は2分の1、もしくは3分の1です。

たとえば、現在の地代が年間80万円、新たな適正地代が年間100万円、配分率が2分の1の場合における地代を求めてみましょう。

地代=80万円+(100万円-80万円)×1/2

=90万円

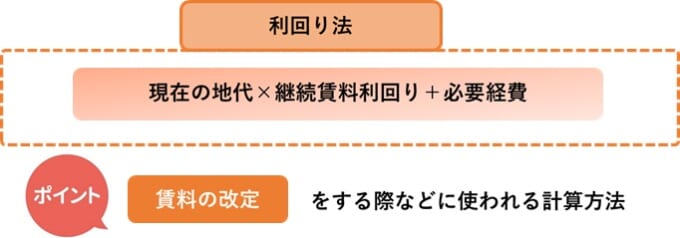

利回り法

利回り法は、現在の地価に継続賃料利回りをかけた金額に必要経費を足して適正な地代を算出する方法です。

不動産の取得に要した元本に対して期待される収益の割合。

計算式に表すと、以下のとおりです。

たとえば5,000万円の土地を年間500万円で貸したとすると、以下の利回りが期待できます。

なお、計算をわかりやすくするために必要経費は省略します。

しかしその後地価の高騰に伴って土地の価格が6,000万円に上昇すると、利回りは以下の数字にまで下がってしまいます。

そこで当初予定していた利回り(継続賃料利回り)を現在の地価にかけて地代を引き上げることで利回りを維持するというのが利回り法の考え方です。

つまり上記のケースでは、地代を500万円から600万円に上げると当初予定していた利回りを維持できます。

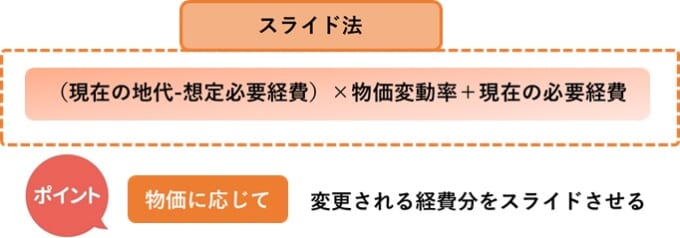

スライド法

スライド法は、物価の変動率に応じて地代を改定する方法です。

具体的には、以下の計算式で求めます。

物価変動率は、総務省統計局のHPから確認できます。

ちなみに2024年5月における物価変動率は108.1%です。

たとえば現在の地代が100万円、想定される必要経費が30万円、物価変動率が108.1%、現在の必要経費が35万円のケースにおける適正地代を求めてみましょう。

地代=(100万円-30万円)×108.1%+35万円

=110万6,700円

地代等増減請求が拒否されたら訴訟になる

当事者間による任意の交渉がまとまらなかった際は、民事調停法第24条の2に基づき、専門家を交えた調停の場での話し合いが原則必要です。

調停で地代等増減請求をめぐる折り合いがつかなかった場合には、裁判に移行します。

借地借家法に基づき、地主・借地人が地代の増額・減額を請求できる権利

裁判による判決が確定するまでの期間は、従前の地代を借地人が地主に支払います。

判決によって地主の地代増額請求が認められた場合には、裁判中の不足分の地代に年10%の利息を上乗せする形で借地人に請求が可能です。

参照元:Wikibooks「借地借家法第11条の2項・3項」

ただし、裁判が完結するまで1年程度の期間がかかるうえ弁護士費用なども発生するため、精神的・金銭的な負担は重くなりがちです。

地代の値上げ交渉は、当事者間の任意による交渉の段階で合意を得るのが最善策といえます。

地代に関する税金

借地人から支払われる地代収入は不動産所得に分類されるため、所得税・住民税の課税対象となります。

不動産所得の金額は、「総収入金額 – 必要経費」で算出され、そのほかの所得と合算した金額に課税されます。

このような課税方式を「総合課税」といいます。

総収入金額・必要経費の内訳については、国税庁の「不動産所得の計算方法」をご確認ください。

なお、地代収入は原則として消費税の課税対象ではありませんが、以下のいずれかに該当する場合は課税されます。

- 貸付期間が1ヶ月に満たない

- 賃貸借に施設利用料が伴っている

参照元:国税庁「No.6225 地代、家賃や権利金、敷金など」

脱税・二重課税とならないためにも、地代に関する税金を正しく理解しておく必要があります。

地代の値上げが難しい土地は買取で売却がオススメ

ここまで、地代相場の計算方法や地代を値上げする方法について解説してきました。

土地を貸すと、借地人から地代を得られるメリットがあります。

しかし、借地人に貸している期間中は自分で土地を利用することはできません。

また、借地はアパート経営などほかの賃貸活用方法と比較すると収益性に劣る点もデメリットです。

収益を改善するために地代を上げたいと考えても、前述のように借地人の合意がないとできません。

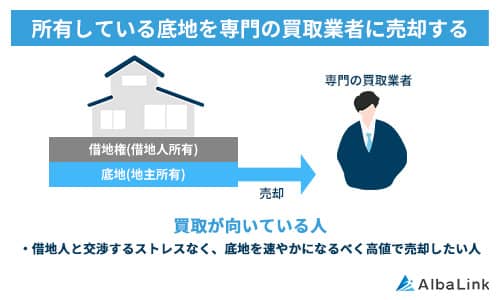

もし借地人に地代の増額を請求しても受け入れてもらえない、地代よりも税負担のほうが大きくなった場合には、底地を売却してしまうのも選択肢のひとつです。

底地を売却すればまとまった現金が手に入るだけでなく、税金を負担する必要もなくなるからです。

ただし、借地人しか土地を活用できない底地は需要がなく、仲介で売却するのは難しいといわざるを得ません。

そのため底地を売却したいなら、専門の買取業者に依頼することをおすすめします。

専門の買取業者は、自社が地主となって地代で収益を得たり、借地人から借地権を買い取ったあとで通常の土地として再販したりといった底地を収益化できるノウハウを豊富に持ち合わせています。

権利関係が複雑な底地でも確実に収益化できるため、問題なく買い取れるのです。

弊社アルバリンクの買取事例

当サイトを運営している弊社AlbaLink(アルバリンク)は、全国の底地を積極的に買い取っている専門の買取業者です。

弊社Albalinkは訳アリ物件専門の買取業者として、地主と借地人がトラブルになっているなど、他社では断られるような底地・借地を多数買い取ってきました。

たとえば、弊社では以下のような借地を190万円で買い取った実績もあります。

| 築年数 | 54年 |

|---|---|

| 物件の所在地 | 東京都荒川区 |

| 借地の状況 | ・10坪ほどの土地に木造2階建の戸建が建っている ・建築基準法を満たしておらず再建築できない土地 |

| 借地売却に関する地主様の要望 | ・売却を承諾するための費用(譲渡承諾料)を更地価格の10%とする ・借地の更新料を更地価格の8%~10%とする ・宅建業者が買い取った場合、転売時に承諾料を支払うこととする など |

| 買取価格 | 190万円 |

| 買取時期 | 2023年8月 |

上記の「借地売却に関する地主様の要望」を見て頂けばわかるように、この借地は売却に関する地主様の要望が厳しく、依頼主様(借地人)は他社では買取を断られてしまったようです。

とくに転売時に承諾料がかかることは買取業者にとって直接的な負担となるため、買取を敬遠する業者が多いのも当然といえます。

このように、地主の要望が厳しく、再建築もできず、建物の築年数も古い借地であっても、弊社が190万円で買い取れる理由は以下の2つです。

- 土地の利権に強い弁護士と提携しており、利権問題を解決した上で運用・再販できるため

- 借地の再販先が豊富であり、買取に際して費用がかかっても(承諾料など)利益を生み出せるため

実際、弊社は底地・借地をはじめ、訳あり不動産の買取実績が600件以上(2023年1月〜10月時点)あり、これまで買取をおこなったお客様からも「買い取ってもらえてホッとした」「早く依頼すればよかった」といった好意的な評価を多数いただいております。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

底地・借地を手間や費用をかけることなく、なるべく高値で売却したい方は、ぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたことが、借地人or地主 に知られることはありませんので、ご安心ください)。

なお、以下の記事では底地の買取相場や高く売るためのポイントを解説しています。

底地を少しでも高く売りたいとお考えの方は、併せて参考にしてください。

まとめ

底地の地代相場を計算する方法は、以下の5つです。

しかし、いずれの計算方法も複雑であり、不動産に関する知識がないと正確な地代を算出するのは困難といわざるを得ません。

また、地価の高騰に伴い納税額が上がったなどの場合には地代の値上げを借地人に請求することができますが、借地人の合意がない限り値上げは実行できません。

「借地人に地代の値上げを交渉しても断られてしまった」

「収益性が悪いから底地を早く手放したい」

場合には、ぜひ弊社AlbaLink(アルバリンク)へご相談ください。

弊社AlbaLinkは、底地をはじめとする権利関係が複雑な不動産を積極的に買い取っている専門の買取業者です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

弊社なら、あなたの底地をスピーディーに、かつ適正価格で買い取ることが可能です。

地代の値上げ交渉がうまくいかずにお悩みの方は、お気軽にお問い合わせください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら