親子共有名義で不動産を購入する際の注意点

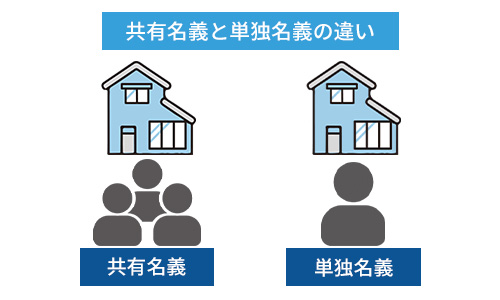

親子で住宅ローンを組む場合、共有名義にすることが一般的です。

それぞれの資金負担(借入額)に応じて共有持分が決まりますが、退職による収入減でローンを支払えなくなったり、共有持分を巡る相続争いが起きたりする可能性もあります。

ローン返済中の転勤や、結婚により子供が家を出てしまうこともあるので、ライフイベントを見据えた検討も必要です。

共有名義で持分を所有するリスクについては、以下の記事で詳しく解説しています。

ローンの支払いは親の退職後や働けなくなった場合でも続く

親子が共有名義で住宅ローンを組んでいる場合、親が死亡してもローンの支払いは続くので、子供が返済していかなければなりません。

親が病気や怪我などにより働けなくなる、または定年退職した場合でも住宅ローンの支払いは続くため、収入が減少したことにより返済が苦しくなるかもしれません。

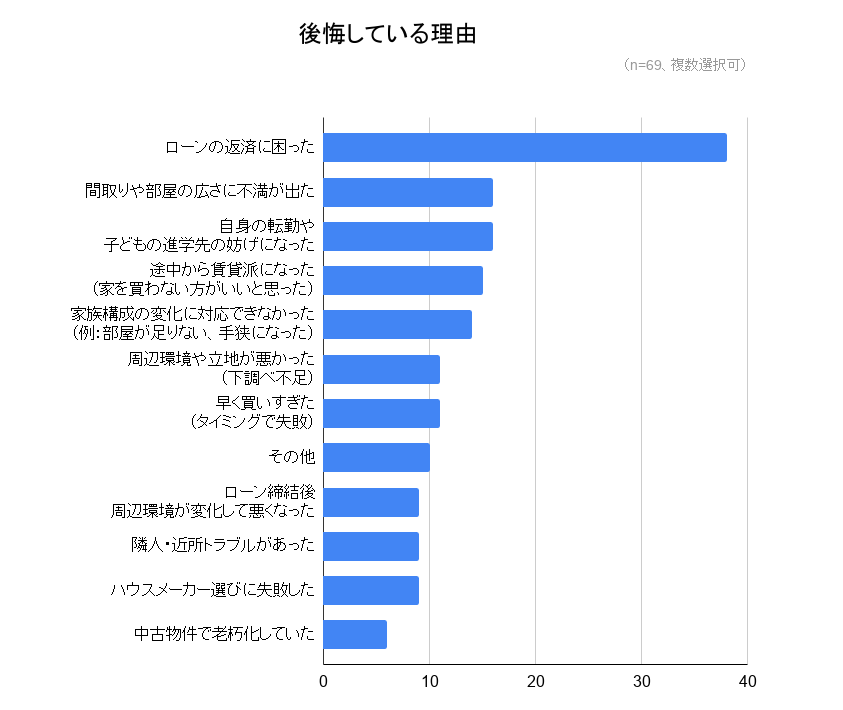

「住宅ローンを組んで後悔していること」に関するアンケート調査でも、ローン返済に悩みを抱える方が多いことがわかります。

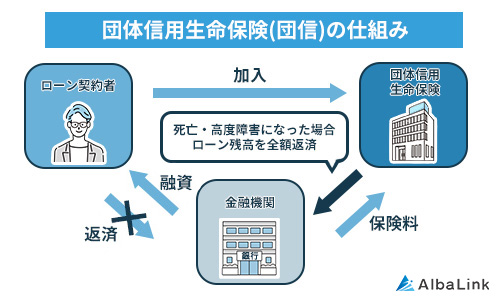

また、共有名義で住宅ローンを組み不動産購入する場合は、団信(団体信用生命保険)への加入が一般的であり、契約者が亡くなったときはローンの残りが一括返済されます。

親子共有名義のローンは子供だけが団信に加入する契約が多いため、親が死亡してもローンの残りは一括返済されません。

親のローンを子が支払って贈与にみなされると贈与税申告が必要

親の返済能力に問題が生じた場合、子供が親の返済分を肩代わりするケースも考えられますが、税法上は贈与とみなされ課税される可能性があります。

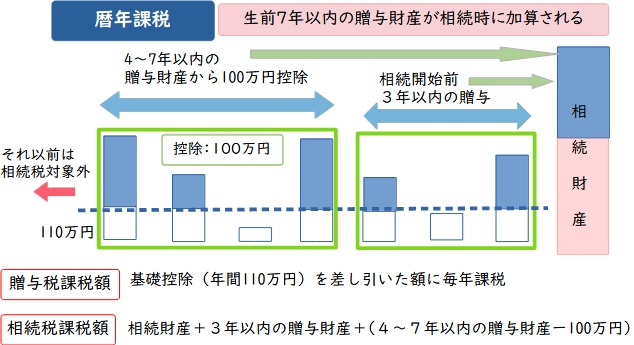

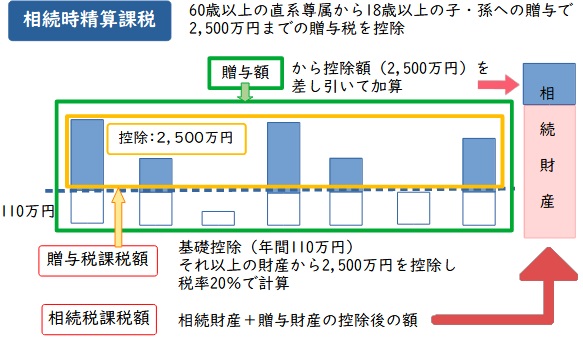

1年間の贈与額に課税する制度を「暦年課税制度」といい、年間110万円までの基礎控除があります。

基礎控除額を上回る部分には贈与税がかかるので、都度贈与税申告をしてください。

なお、年間110万円までの贈与を繰り返した場合、10年で1,000万円以上の非課税贈与も可能ですが、毎年同じ日に同じ額を贈与すると「定期贈与」にみなされるかもしれません。

最初から1,000万円を贈与する予定だったにも関わらず、贈与税がかからないように分割したと税務署が判定した場合、暦年贈与ではなく定期贈与に判定され、子供が肩代わりした資金に課税される可能性があります。

従って親のローンを子供が支払うときは、贈与税が課税されるかどうかも考慮する必要があります。

相続人が複数人いる場合のトラブルに注意

親子で住宅ローンを契約する場合、金融機関では同居を要件としているケースが多いです。

従って、同居していた子供が物件を相続することがほとんどですが、相続人が複数いる場合はトラブルの原因になるかもしれません。

特に主な財産が不動産だけの場合、不動産をもらえる人とそうでない人では、取得額に大きな差が出ます。

不公平な相続は親族間の争いに繋がりやすいので、以下のようなトラブルの回避策も考慮しておく必要があります。

- 遺言書による受遺者(財産を取得する人)の指定

- 生命保険を活用した財産の取得額の調整

- 代償分割(代償金を支払って取得額を調整する)

- 換価分割(不動産の売却代金を分割する)

転勤による引っ越しなどライフプランの確認も必要

子供が転勤や結婚で家を出たときは、親子ローンの返済に加え、転居先の家賃支払いが発生するケースもあります。

子供は住宅ローンと家賃を2重に負担しますが、親子ローンで購入した物件には住んでいないため、ローンの支払いで親子が揉める可能性もあります。

状況によっては共有持分の売却も考えられますが、当然ながら共有者の同意が必要であり、親子共有名義の住宅ローンが残っていると売却が難しくなります。

実際に住んでいるマンションであれば、他人との共有は到底受け入れられるものではないため、持ち分売却は難しいでしょう。

従って、二重の住居費用を支払えるかどうか、親子で将来のライフプランやキャリア形成も考えておくべきです。

共有者全員の承諾がなければ売却できない

親子共有名義の不動産は、共有者である親と子の両者が同意しない限り売却はできません。

とはいえ、親子間だけでの話し合いならば、そこまで大きなトラブルになることはないでしょう。

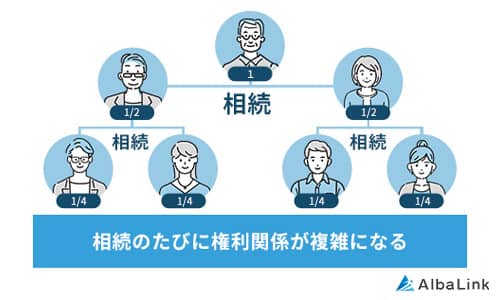

問題は、親が亡くなって共有者の数が増えたときです。

親が亡くなったら、その共有持分は子どもを含めた相続人が受け継ぎます。

ケースによっては相続人の数が多く、大人数で共有名義の不動産を相続しかねない事態に陥ることもあります。

この場合はたとえあなたが共有名義不動産を売却したいと考えても、ほかの共有者の意思を統一するのは難しいといわざるを得ません。

親子共有名義で不動産を購入するときには、将来的な売却の可能性も視野に入れておくことが大切です。

親子共有名義のメリット

親子共有名義のメリットは、住宅ローンの借入額を増やせることです。

一般的な住宅ローンを組む場合、借入限度額の上限は年収の5倍~7倍程度になりますが、親子ローンでは親と子供それぞれの年収を合算するため、単独名義より借入金額を増やすことが可能です。

自己資金も借入限度額に影響するので、親子で一定額を準備しておけば、物件価格や間取り、立地条件などの選択肢も広がり、理想の物件を見つけやすくなります。

では具体的な借入限度額や月々の返済額について、以下の条件をもとに計算してみます。

なお、返済負担率とは、税込年収に対する年間の返済額割合であり、フラット35と民間住宅ローンで異なりますが、フラット35であれば年収400万円以上は35%が上限です。

| 親子の税込年収 | 1,000万円(親600万円、子供400万円) |

|---|---|

| 返済負担率 | 35% |

| 審査金利 | 4% |

| 返済期間 | 35年 |

上記の条件をもとに、まず年間および月間の返済可能額を求めます。

月間返済可能額:350万円÷12ヶ月=約29万円(按分すると親17.4万円、子供11.6万円)

次に年間返済可能額をもとに借入限度額を計算します。

※ローン審査の段階では「審査金利」が適用され、一般的には3%~4%程度に設定されています。

審査金利4%と返済期間35年で計算した場合、100万円あたりの返済額は4,428円になります。

上記の計算は返済負担率の上限を使っているので、実際に返済できる金額に置き換えて計算してください。

持分割合は負担額に応じて決定する

親子共有名義のローンであれば、それぞれの負担額に応じた共有持分になります。

例えば5,000万円の物件に対し、親の負担額が4,000万円、子供が1,000万円であれば、共有持分は「親4/5」「子供1/5」になります。

ただし、子供の単独名義で登記してしまうと、親の共有持分を贈与したとみなされ、4,000万円が贈与税の課税対象になる場合もあるので、持分割合に注意してください。

共有不動産の固定資産税については、共有者それぞれに納税通知されると思われがちですが、実は代表者だけに納税通知書が送付されます。

共有する時点で各自治体へ代表者を通知することになり、一般的には共有持分の多い人が代表者になります。

仮に親が固定資産税を支払う場合、後で子供の負担分を請求することになりますが、何らかの事情で子供の支払いが滞る可能性もあります。

共有不動産の固定資産税は連帯納付責任があるので、子どもが支払えなくても親が立て替えて支払う必要があります。

親子間で金銭トラブルに発展してしまわないためにも資金計画を慎重に立てることが望ましいといえます。

共有持分の割合の決め方については、以下の記事で詳しく解説しています。

親子共有名義の住宅ローンは2種類ある

親子共有名義で住宅ローンを使って不動産購入するとき、親子ローンの種類は「ペアローン」「リレーローン」があります。

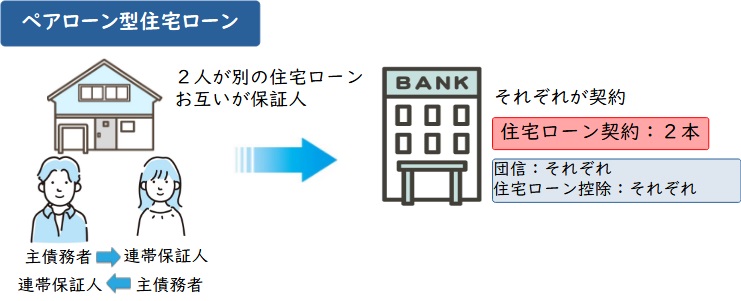

ペアローン:住宅ローン契約が2本

リレーローン:住宅ローン契約が1本

それぞれ次のような特徴があるので、親の年齢や自己資金、今後のライフイベントなどを考慮して選択します。

ペアローンの特徴

親子で同時に返済していくタイプがペアローンです。

購入物件は1つでも返済が複数人(親と子供)になるため、単独契約よりも借入上限額は高くなります。

他にも以下のような特徴があるので、後述するリレーローンと比べて、条件が有利であれば選択してもよいでしょう。

- 親子それぞれが団体信用生命保険(団信)に加入する

- 親子が相互に連帯保証人となる

- 融資条件は親子別々になるため、親子の金利が異なる場合もある

- 登記費用などの経費は単独契約の倍になる

親と子供が互いに連帯保証人となるため、片方の返済責任を負わなければなりませんが、双方が団信に加入するため、片方が死亡した後の債務は承継されません。

親子それぞれに、住宅ローン残高の0.7%を13年間所得税から控除できますが、親の定年退職により所得がなくなった場合は、控除が利用できなくなる将来的なデメリットもあります。

ペアローンの申込みをするときは、デメリットも考慮した上で最終決定してください。

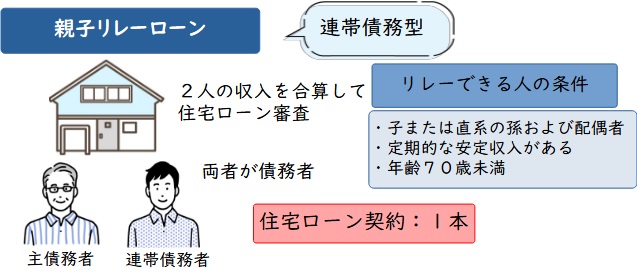

リレーローンの特徴

まず親のローン返済からスタートし、子供へ返済を引き継ぐタイプがリレーローンです。

一般的に親子ローンの形態はリレーローンが多く、以下のような特徴があります。

- 子供だけが団体信用生命保険(団信)に加入する

- 子供が親の連帯債務者になる

- 親が高齢でもローン契約できる

- 長期の返済期間を設定できる

子供の返済は親の返済期間が終わった後になるため、親が返済している間は計画的な資産形成もできるでしょう。

親が高齢でも子供が45歳以下であれば、35年の長期ローンも組めるので、月々の返済額も低く抑えられます。

なお、住宅ローン控除は親子それぞれに適用できますが、団信加入は子供だけになる可能性が高いので、ローン返済中の親が死亡したときには債務を引き継ぎます。

子供の返済負担が重くならならないよう、親が生命保険に加入するなどの対策も必要です。

親子共有名義で親が死亡した後の相続税と節税対策

親子共有名義の不動産はそれ自体の価値が高く、高額な相続財産になります。

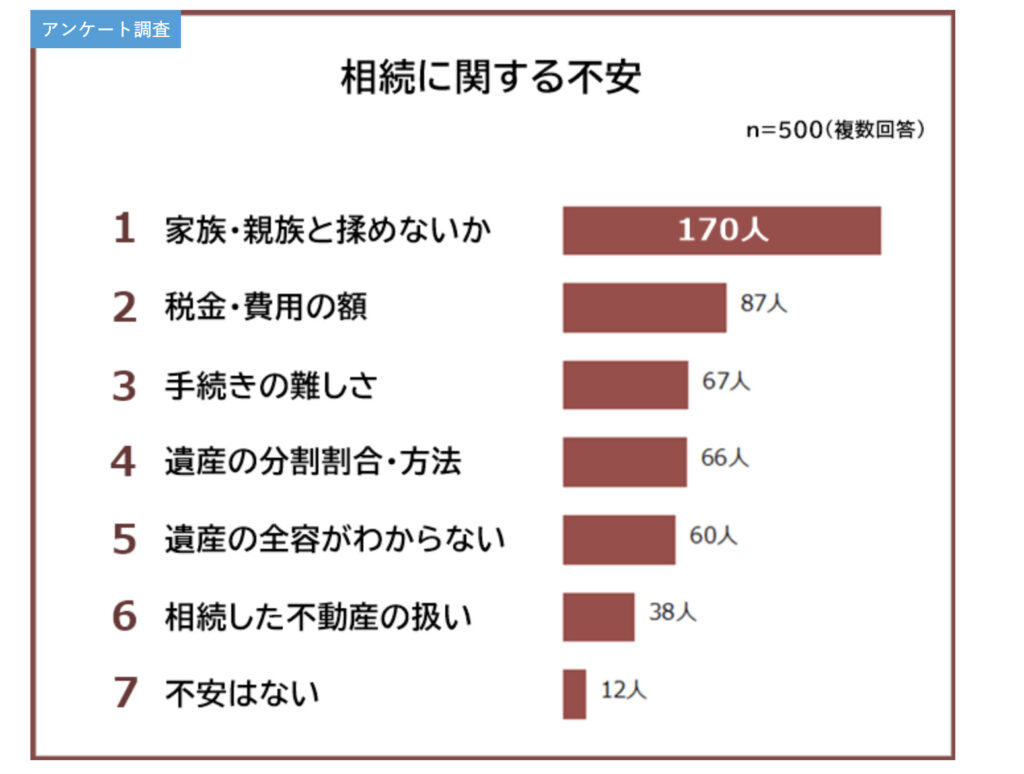

弊社がおこなったアンケート調査の結果からもわかるように、相続に際して納めるべき相続税の金額がどのくらいになるのかで不安を抱える方は少なくありません。

引用元:訳あり物件買取プロ|【相続に関する不安ランキング】男女500人アンケート調査

また、子供が1人であれば特に問題はありませんが、複数いる場合は親の共有持分が相続トラブルのもとになるかもしれません。

従って、将来の相続がどのような状況になるか、ローン契約の段階である程度予測しておく必要もあります。

では相続後に想定されるトラブルとその解決策、相続税対策についてわかりやすく解説します。

親子共有名義で親が死亡したときの相続手続きについては、以下の記事で紹介しているので併せてお読みください。

親の持分のみに相続税が課税される

親子共有名義の不動産であれば、親の共有持分だけが相続税の対象です。

単独所有の不動産より相続税は低くなりますが、親の持ち分比率が高く、さらに土地・建物の評価額が高ければ、高額な相続税になる可能性もあります。

ちなみに土地は路線価方式や倍率方式、建物は固定資産税評価額をベースに相続税評価額を計算します。

戸建てやマンションの違いもあるので、以下の評価方法を参考にしてください。

土地の相続税評価額の計算方法

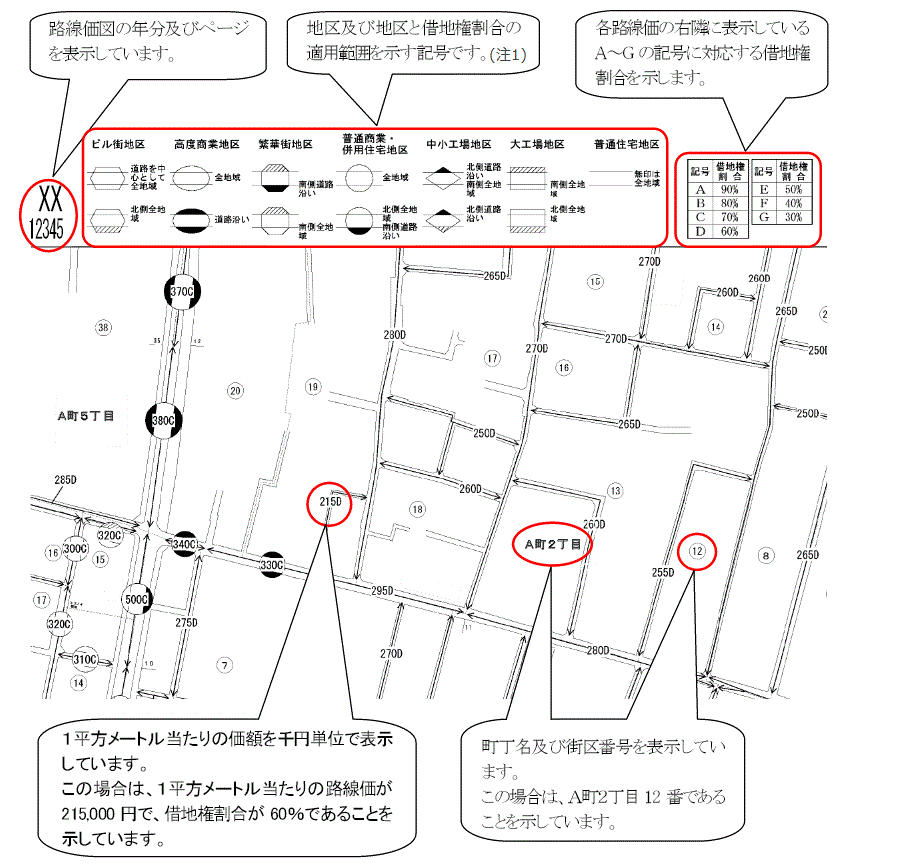

市街地の道路には「路線価」が設定されており、その道路に面した土地は「路線価×土地面積(㎡)」で相続税評価額を計算します。

路線価は国税庁ホームページで確認できますが、1,000円単位の表示になるため、「200E」であれば20万円、「350D」であれば35万円が1㎡あたりの路線価になります。

引用元:国税庁|路線価図の説明

末尾のアルファベットは借地権割合であり、土地の賃借に関係するので、今回は説明を省略します。

仮に路線価30万円の道路に300㎡の土地が面していた場合、相続税評価額は以下のように計算します。

実際には土地の形状などを考慮した「補正率」も適用しますが、大まかな相続税評価額は上記の計算でわかります。

なお、路線価が設定されていない地域であれば、倍率方式で相続税評価額を求めます。

倍率方式は「固定資産税評価額×倍率」で計算しますが、倍率は「1.1」に設定されているエリアが多く、詳細は国税庁ホームページで確認できます。

建物の相続税評価額の計算方法

建物の相続税評価額は「固定資産税評価額×1.0」で計算するため、固定資産税評価額がそのまま相続税評価額になります。

従って、固定資産税の課税明細書を見れば相続税評価額がわかるので、特に計算は必要ありません。

戸建ての住宅であれば、前述の路線価方式や倍率方式で土地の評価額を計算し、建物の固定資産税評価額を加算すれば、不動産全体の相続税評価額がわかります。

分譲マンションの相続税評価額の計算方法

分譲マンション(区分所有マンション)の場合、以下のように土地と建物部分を分けて相続税評価額を計算します。

土地部分の評価額は以下のように計算しますが、敷地権割合はマンション購入時の契約書、または登記事項証明書で確認できます。

仮に敷地全体の評価額が5億、敷地権割合が200,000分の4,000であれば、土地部分の相続税評価額は以下のようになります。

土地部分の相続税評価価額:5億円×(4,000÷200,000)=1,000万円

マンションの敷地全体の評価額は「路線価」と「補正率」から算出し、さらに接道条件や周辺環境なども考慮します。

かなり複雑な計算になるので、相続や不動産の専門家へ依頼した方がよいでしょう。

土地を子供名義にすると相続税が安くなる

不動産の相続税評価額は「土地+建物」の評価額で構成されるため、土地部分を子供名義にすると相続税は安くなります。

建物は耐用年数に応じて価値を減少させる減価償却資産になりますが、土地は評価額が下がりにくく、取得時よりも相続時の評価額が高くなるケースもあります。

では戸建住宅を例に、土地6,000万円・建物2,000万円を親名義にしていた場合と、土地だけを子供名義にしていた場合で、相続税がいくらになるか計算してみます。

なお、相続税には「3,000万円+(600万円×法定相続人の数)」で計算される基礎控除があり、基礎控除を上回る部分(課税額)に対して相続税がかかります。

今回は相続人1人を条件に基礎控除や相続税を計算します。

・相続税の基礎控除:3,000万円+(600万円×1人)=3,600万円

・相続税の課税額:土地6,000万円+建物2,000万円-3,600万円=4,400万円

・相続税額:4,400万円×税率20%-控除額200万円=680万円

【建物だけ親名義の場合】

基礎控除は上記の例と同じく3,600万円であり、建物の評価額から差し引くとマイナスになるため、相続税はかかりません。

相続税の課税額:建物2,000万円-3,600万円=▲1,600万円

税率や控除額は国税庁ホームページの「相続税の速算表」に記載されていますが、相続人が複数いる場合は計算が複雑になるので、税理士に計算を依頼してください。

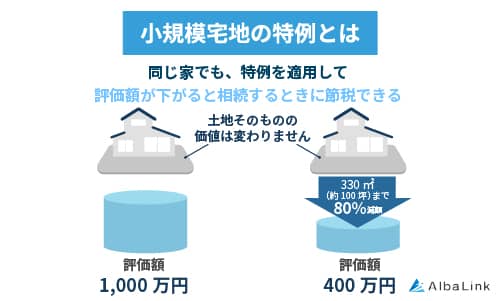

小規模宅地等の特例が使える

居住用不動産の相続には「小規模宅地等の特例」が使えるため、敷地部分の相続税評価額が8割引きになります。

自宅の敷地が1億円の評価額でも、小規模宅地等の特例を使えば「1億円×(1-0.8)=2,000万円」にまで評価額が下がります。

敷地面積330㎡まで適用できるので、マンションの場合はほとんどが特例の対象になりますが、相続人は以下の要件を満たさなければなりません。

- 被相続人(亡くなった方)の配偶者が相続する

- 被相続人と同居していた相続人(長男など)が相続する

- 被相続人に配偶者や同居人がいない場合、相続前の3年以上借家住まいの相続人が相続する

なお、相続開始から10ヶ月間住み続けることも要件になっているため、10ヶ月以内に売却すると特例を適用できません。

小規模宅地の特例の概要については、以下の記事でも詳しく解説しています。

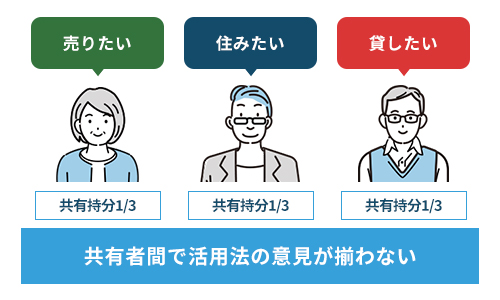

相続人が複数いる場合のトラブル防止策

親子共有名義の不動産を相続する場合、相続人が複数いれば、親の共有持分がトラブルのもとになるかもしれません。

仮に親の共有持分をさらに分割して相続した場合、不動産の共有者が増えてしまうため、売却や賃貸、修繕には共有者全員の同意が必要になります。

世代交代が起きると共有者はさらに増加し、1つの不動産を数十人が共有する結果になるため、処分や有効活用はできなくなります。

このような事情から、父親と長男で住宅ローンを組んだ場合、父親の共有持分は一緒にローンを組んだ長男に引き継がれる例が一般的です。

ただし、不動産以外の財産がわずかであり、長男以外にも相続人がいた場合は、それぞれの取得額に大きな差が出てしまいます。

遺産分割の偏りは高確率で「争続」に発展するため、次のような対策を講じておく必要もあります。

各共有者が共有不動産におこなえる行為については、以下の記事で詳しく解説しています。

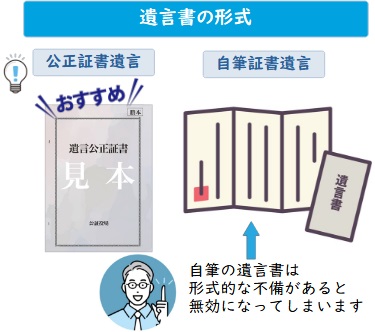

遺言書を遺しておく

遺言書は相続トラブルの防止に効果的です。一定要件を満たした遺言書には法的効力があり、不利な内容であっても従わなくてはなりません。

遺産分割の方法をあらかじめ決めていても、相続人が実行してくれない可能性があれば、遺言書を遺しておくべきでしょう。

実際の相続では、遺産分割のトラブルが孫やひ孫の代まで引き継がれているケースもありますが、遺言書があれば子供の代で決着します。

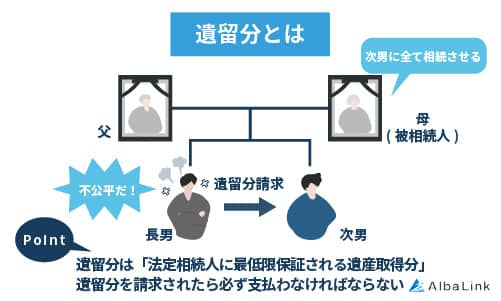

ただし、法定相続人には最低限の取り分となる「遺留分」も保障されているため、遺留分を侵害する遺言であれば、新たなトラブルの原因になるかもしれません。

遺留分は「法定相続分の1/2」ですが、どうしても侵害が発生するようであれば、次に解説する方法も検討してください。

共有不動産の持分を遺言書で相続する方法については、以下の記事で詳しく解説しています。

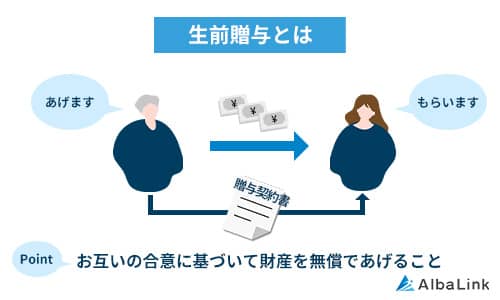

生前贈与を活用する

親の共有持分が相続トラブルの原因になりそうであれば、生前贈与で子に持ち分を移転させておく方法もあります。

生前贈与は「暦年贈与」と「相続時精算課税制度」があり、どちらかを選択することになりますが、不動産は高額になるケースが多いため、相続時精算課税制度が現実的でしょう。

相続時精算課税制度を使って生前贈与した場合、贈与額2,500万円までが非課税となり、2,500万円を超えた部分も一律20%の贈与税率が適用されます。

最終的に贈与財産は相続財産にカウントするため、相続税の課税対象にはなりますが、相続税の計算は贈与時のマンション評価額を使います。

従って、将来の地価上昇が見込める立地であれば、なるべく早いタイミングで子供に引き継いだ方が税金は安くなります。

ちなみに贈与税には年間110万円までの基礎控除があるので、110万円の贈与を10年間繰り返せば、1,100万円の非課税贈与も可能です。

このような贈与を「暦年贈与」といいます。

なお、相続税対策で有効な生前贈与ですが、特例を上手に利用しなければ税負担が重くなる可能性があります。

生前贈与を利用するメリット・デメリットについては、以下の記事で詳しく解説しています。

生命保険で遺産分割を調整する

不動産相続によって遺留分侵害が発生するようであれば、生命保険の活用も検討してください。

法定相続分はそれぞれ1/2ずつの3,000万円であり、遺留分はさらに半分の1,500万円ですが、親と一緒に共有名義にした子以外の子の取得額は遺留分に達していません。

生命保険はこのようなケースに有効であり、2,000万円の保険に加入して、死亡保険金の受取人を親と一緒に共有名義にした子にし、親と一緒に共有名義にした子が、親と一緒に共有名義にした子以外の子へ500万円の代償金を支払えば、遺留分を満たすことができます。

死亡保険金は相続税の課税対象ですが、「500万円×法定相続人の数」で計算される非課税枠もあるため、現金相続よりも相続税は安くなります。

また、死亡保険金は受取人固有の財産であり、遺産分割の対象にならないので、親と一緒に共有名義にした子以外の子にも確実に残せる財産になるでしょう。

ただし上記例の場合、遺留分侵害には当たらなくても、偏った遺産分割が発生してしまい、争族のもととなる可能性があります。

遺留分侵害額請求については、以下の記事で詳しく解説しています。

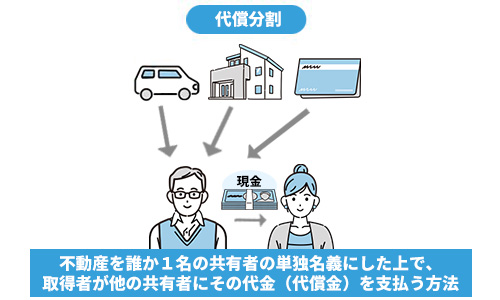

代償分割も検討する

代償分割も相続の不公平を解消する方法です。

高額な財産を相続した人が、そうではない人に「代償金」を支払い、取得額の差を埋める方法ですが、具体的には以下のように活用します。

しかし親と一緒に共有名義にした子が、親と一緒に共有名義にした子以外の子へ1,700万円の代償金を支払えば、双方の取得額は2,300万円ずつになるため、偏った遺産分割は解消されるでしょう。

・代償金をもらう人(次男):600万円+代償金1,700万円=2,300万円

代償金を支払う人に資力がなければ実現できませんが、遺言書がなく、生前の相続対策も講じられていない状況であれば、代償分割も検討してみるべきでしょう。

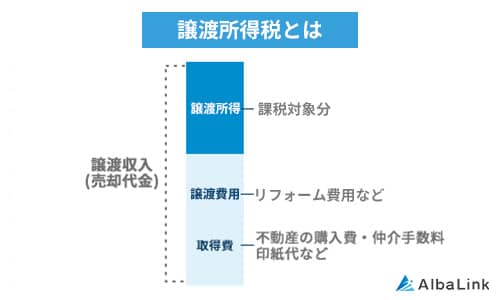

売却した場合は譲渡所得控除を親子で受けられる

親子共有名義でマンションを購入しても、月々の返済が苦しい場合や、他によい物件が見つかった場合は、売却するケースも想定されます。

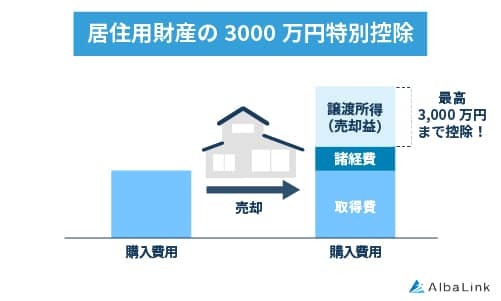

取得費よりも高く売れると譲渡所得(利益)が発生するため、譲渡所得に対して譲渡所得税もかかりますが、確定申告の際には3,000万円の特別控除も使えます。

共有名義のマンションを売却したときの3,000万円特別控除

親子共有名義の居住用財産を売却した場合、以下の要件を満たしていれば、親子それぞれが3,000万円の特別控除を受けられます。

参照元:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

- 実際に居住している居住用財産の売却であること

- 住まなくなった日から3年後の12月31までに売却すること

- 敷地(敷地権)も売却していること

- 夫婦間や親子間、同一生計となる親族間の売買ではないこと

- 自宅の買換特例などを受けていないこと

他にもいくつか要件はありますが、上記の5項目を満たしていれば特に問題はないでしょう。

ただし、確定申告は必要なので忘れないように注意してください。確定申告を忘れると延滞税や追徴課税などのペナルティが科せられます。

住宅取得等資金の贈与税の非課税措置

直系尊属(父母や祖父母)から直系卑属(子供や孫)へ住宅取得資金を贈与する場合、最大1,000万円まで非課税贈与できる制度です。

参照元:税務署|「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

利用は令和8年12月31日までの期限付きですが、子供のマイホーム資金を援助しながら相続財産を減らせるため、最終的な納税額も安くなります。

なお、特例を受けるためには以下の要件を満たす必要があります。

- 父母や祖父母から子供や孫への贈与であること

- 贈与を受けた年の1月1日時点において受贈者(贈与を受けた人)が18歳以上であること

- 贈与があった年の翌年3月15日までにマンションを購入し、その年の12月31日までに居住する

- 贈与があった年の受贈者の合計所得額が2,000万円以下であること

- 贈与があった年の翌年(2月1日~3月15日)には贈与税を申告をすること

なお、この特例は過去に何度か期間延長されていますが、延長の度に非課税枠が縮小され、対象不動産の要件も厳しくなっています。

マイホーム資金の援助を予定している方は、早めに制度利用を検討されるとよいでしょう。

親子共有名義のローンは高校生でも組める?

民法改正により、令和4年4月1日以降は18歳が成人年齢となりました。

従って、18歳に達していれば契約などの法律行為はできますが、親子ローンの場合は子供にも所得などの条件があります。

税込み年収が150万円以上、勤続年数1年以上などの条件があるため、成年ではあっても契約者にはなれないので注意しておきましょう。

また、親子2人で住宅ローンを組む例が一般的ですが、金融機関によっては子供が複数でも契約できるため、親とともに兄と妹が契約者になるケースもあります。

ただし、妹が高校生であれば、成人していても共同名義人にはなれません。

結婚して実家を離れたときは名義変更できる?

父親と長女で親子ローンを組んでいる場合、結婚によって長女が実家を出たとしても、長女の返済義務はそのまま残ります。

このようなケースでは、ローン契約者を長女から長男、または次男などに変更したいと考える方もおられますが、ほとんどの金融機関は契約者変更を認めていません。

金融機関にとっては「契約者変更=債務者変更」であり、もともと長女の勤め先や収入などの属性から融資を実行しています。

債務者が変わると金融機関のローン審査そのものが見直しとなるため、長女と同等、またはそれ以上の返済能力がなければ契約者変更は認められないでしょう。

従って、長女から親や長男への名義変更も難しく、親子ローンを組み直さなければならない可能性もあります。

また、親子ローンの片方が長男であっても、結婚を機に別居となるケースもあるので、名義変更が生じるリスクも親子間で共通認識を持っておく必要があるでしょう。

まとめ

親子共有名義でマンションを購入する場合、まず今後発生するライフイベントを考慮した上で住宅ローンを組む必要があります。

親はローンの期間中に定年退職があるため、給与所得から年金所得に移行しますが、人によっては無収入の期間もあります。

また、同居する子が転勤や結婚で家を離れる場合のことも考えておかなければなりません。

結婚や転勤を機に賃貸物件に住んだ場合、住宅ローンと家賃を同時に支払うため、生活が苦しくなるかもしれません。

将来、家を出る可能性があるのなら、共有名義で住宅ローンを組む必要がありません。

親子共有名義で不動産を購入する段階では、月々の返済負担や完済プランを意識しがちですが、子のライフプランも考えておく必要があります。

金融機関では不動産のような高額な相続財産は「争続」や相続税対策までは検討してくれないので、不動産売買や相続の専門家を交えたプランニングも必要でしょう。

なお、親子共有名義で相続トラブルが発生した場合、自身の共有持分のみを売却する方法があります。

共有持分に強い専門の不動産買取業者であれば、現況買取に対応しているので煩わしい手続き・話し合いなく売却できます。

弊社AlbaLinkも共有持分・共有名義に強い専門の買取業者です。

共有持分をはじめ、訳あり不動産を数多く取り扱っており、口コミでも高評価をいただいております。

共有関係にお悩みが生じたときは、お気軽にお問合せください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら