土地の売却時にかかる税金は3つ

土地の売却時に発生する税金は、以下の3種類です。

- 印紙税

- 登録免許税

- 譲渡所得税

まずは、それぞれの税金の内容や納税額の目安について見ていきましょう。

これらの税金のうち、特例を利用して納税額を抑えられるのは「譲渡所得税」です。

譲渡所得税の算出時に利用できる特例と適用条件については後述する「税金をかけずに土地を売れることも!土地の売却時に使える4つの特例」で解説するので、合わせて参考にしてください。

印紙税

印紙税は不動産売買契約書などの課税文書に課せられる税金のことです。

印紙税は、契約書に記載された契約金額に応じて以下のとおり税額が異なります。

なお、令和9年3月31日までの間に作成される不動産売買契約書(契約金額が10万円を超えるもの)に対する印紙税には軽減税率が適用されます。

| 契約書記載の契約金額 | 軽減税率適用時の印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 200円 |

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 1万円 |

| 5,000万円を超え1億円以下 | 3万円 |

参照元:国税庁「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

たとえば、令和6年(2024)年3月31日までに土地を1,000万円で売却した際の印紙税額は5,000円です。

印紙税は、下記の画像のように契約書に収入印紙を貼る形で納税します。

登録免許税

住宅ローン残債のある土地を売却するには、物件の引き渡し前にローンを完済して抵当権を外さなければなりません。

その際の抵当権抹消登記手続きにかかる税金が「登録免許税」です。

住宅ローンを借りる時に、金融機関が不動産に対して設定する権利のこと。

抵当権抹消登記時に発生する不動産の登録免許税は1件あたり1,000円で、収入印紙で納める形が一般的です。

抹消登記を行うタイミングで法務局に納めます。

また、土地と建物は別の不動産と見なされるので、土地・建物の両方に抵当権が設定されている場合は2,000円を納める必要があります。

抵当権抹消登記を自身で行うことも可能ですが、重要な手続きであるため司法書士に依頼することをおすすめします。

その際の報酬相場は約2~7万円です。

なお、亡くなった親から相続した土地を売却するには、まず名義を親から自身へと変更しなければなりません。

その際の相続登記にかかる登録免許税は、以下の計算式で算出します。

たとえば、土地の固定資産税評価額が1,000万円の場合の登録免許税は以下のとおりです。

登録免許税=1,000万円×0.4%=4万円

ただし、令和7年3月31日までに登記を受ける場合には、相続で取得した土地の価格が100万円以下であれば、相続登記時の登録免許税はかかりません。

参照元:国税庁「相続による土地の所有権の移転登記等に対する登録免許税の免税措置について」

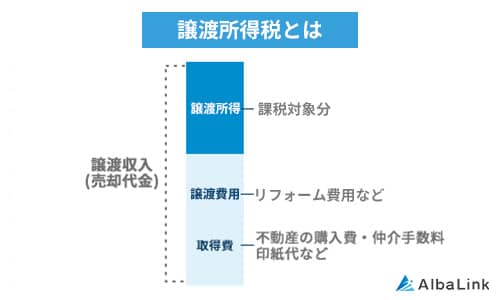

譲渡所得税

譲渡所得税は不動産の売却価格ではなく、売却によって生じた利益に対して課せられる税金のことです。

この売却益を「譲渡所得」といいます。

譲渡所得は、以下の計算式で算出します。

参照元:国税庁「No.3202 譲渡所得の計算のしかた(分離課税)」

譲渡価額とは、不動産を売却した際の金額のことです。

取得費は売却した土地の購入時の金額のことで、土地の測量費や造成費用なども含まれます。

売った土地建物が先祖伝来のものであるとか、買い入れた時期が古いなど、取得費が分からない場合には、売った金額の5パーセント相当額を取得費とすることができます。

例えば、土地建物を3,000万円で売った場合に取得費が不明のときは、売った金額の5パーセント相当額である150万円を取得費とすることができます。

譲渡費用は、土地を売却する際に直接かかった費用を指し、仲介手数料や印紙税、土地を売るために取り壊した建物の解体費用などが該当します。

たとえば土地の売却価格が3,100万円、取得費が2,000万円、譲渡費用が100万円のケースを例に取って見ていきましょう。この場合の譲渡所得は以下のとおりです。

譲渡所得=3,100万円-2,000万円-100万円=1,000万円

譲渡所得を導き出せたら、譲渡所得税を求めていきます。

不動産を売却し譲渡所得がプラスになった場合、譲渡所得税を納めなければなりません。

譲渡所得税は具体的には所得税と住民税、復興特別所得税のことで、売却した翌年の2月16日~3月15日までの間に確定申告をして納税手続きを行う必要があります。

譲渡所得税は、以下の計算式で算出できます。

ただし、譲渡所得税に課される税率は不動産の所有期間に応じて以下のように異なる点に注意が必要です。

| 所有期間 | 所得税率 | 住民税率 | 復興特別所得税率 | 合計 |

|---|---|---|---|---|

| 5年以内(短期譲渡所得) | 30% | 9% | 0.63% | 39.63% |

| 5年超(長期譲渡所得) | 15% | 5% | 0.315% | 20.315% |

たとえば、土地を売却した際の譲渡所得を1,000万円と仮定し、所有期間が1年と6年の場合における譲渡所得税を比較してみましょう。

譲渡所得税=譲渡所得×税率より、

譲渡所得税=1,000万円×39.63%=396万3,000円

譲渡所得税=譲渡所得×税率より、

譲渡所得税=1,000万円×20.315%=203万1,500円

このように、所有期間が5年を超えるか超えないかで税額が大きく異なるため、土地を売却する際は取得時期と所有期間を明確にしておくことが大切です。

所有期間は取得した日から譲渡した日までではなく、譲渡した年の1月1日までで判定するので注意が必要です。

なお、相続で親の土地を取得した際は、被相続人の所有期間をそのまま引き継げるので、「相続日」ではなく「親が実際に取得した日」を起点として所有期間を算出します。

参照元:国税庁「No.3270 相続や贈与によって取得した土地・建物の取得費と取得の時期」

税金をかけずに土地を売れることも!土地の売却時に使える4つの特例

お伝えした通り、土地を売却した際には、「印紙税」「登録免許税」「譲渡所得税」3種類の税金がかかります。

なかでも、「譲渡所得税」は特例を利用することで節税が可能です。

譲渡所得税は所有期間によって税率が異なり、ケースによっては数百万円にのぼることも珍しくありません。

手元に少しでも多くのお金が残るよう、以下の代表的な4つの特例を紹介します。

上手に活用して節税につとめましょう。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 10年超所有軽減税率の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

- 相続財産を譲渡した場合の取得費の特例

ここでは、それぞれの特例の内容と適用条件について解説します。

なお、特例を利用するには、土地を売却した翌年の2月16日~3月15日までの間に確定申告をしなければならない点に注意が必要です。

不動産売却に関する税金・特例については、以下の記事で詳しく解説しています。

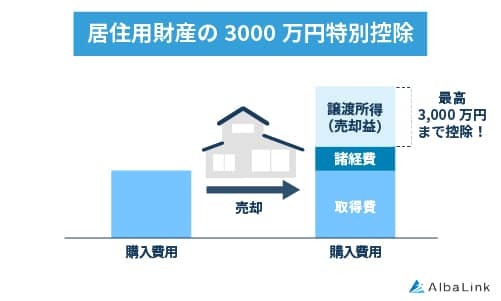

居住用財産を譲渡した場合の3,000万円の特別控除の特例

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」とは、自分が住んでいたマイホームを売却した際に、所有期間に関係なく譲渡所得から3,000万円を控除できる特例です。

譲渡所得から3,000万円を控除した金額がマイナスとなった場合は譲渡所得税が課されないので、相当の節税につながるでしょう。

ただし、この特例を利用するためには以下の条件を満たしていなければなりません。

- 売却する不動産が自身の居住用であること

- 住んでいた家屋、あるいは住まなくなった家屋を取り壊してから1年以内に土地を売却すること

- 家屋を取り壊してから売買契約までの間に駐車場など貸地として利用していないこと

- 以前に居住していた不動産の場合は住まなくなった日から3年目の年末までに売却すること

- 過去2年以内にマイホームの3,000万円特別控除やマイホームの譲渡損失についての損益通算・繰越控除の特例が適用されていないこと

- 過去2年以内にマイホームの買い替え特例・交換特例が適用されていないこと

- 売却した不動産において収用等の場合の特別控除などほかの特例が適用されていないこと

- 災害によって滅失した不動産の場合は住まなくなった日から3年目の年末までに売却すること

- 売主と買主が親子や夫婦など特別な関係にないこと

参照元:国税庁「No.3302 マイホームを売ったときの特例」

建物を解体してから土地を売却するケースでも利用できることがあるので、売却前には自身が適用条件を満たしているかどうかを確認しておきましょう。

参照元:国税庁「居住用財産を譲渡した場合の特例適用チェック表」

10年超所有軽減税率の特例

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を利用しても譲渡所得がプラスの場合は、譲渡所得税を納める必要があります。

ただし、土地と解体したマイホームの所有期間が10年を超える場合は、譲渡所得のうち6,000万円以下の部分に対して軽減税率が適用されます。

これを10年超所有軽減税率の特例といいます。

軽減税率の特例はマイホームの3,000万円特別控除との併用が可能なので、特例を組み合わせて利用することで節税につなげられます。

軽減税率が適用された場合の譲渡所得税率は以下のとおりです。

| 譲渡所得 | 所得税率 | 住民税率 | 復興特別所得税率 | 合計 |

|---|---|---|---|---|

| 6,000万円以下 | 10% | 4% | 0.21% | 14.21% |

| 6,000万円超 | 15% | 5% | 0.315% | 20.315% |

参照元:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

たとえば、不動産の所有期間が15年、譲渡所得が5,000万円のときの譲渡所得税を「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を併用したケースと併用しないケースで比較してみましょう。

居住用財産を譲渡した場合の3,000万円の特別控除の特例を併用しない場合の譲渡所得税は以下のとおりです。

譲渡所得税=譲渡所得×税率より、

譲渡所得税=5,000万円×14.21%=710万5,000円

一方、居住用財産を譲渡した場合の3,000万円の特別控除の特例を併用すると次のようになり、かなり税額が抑えられていることがわかります。

譲渡所得税=(譲渡所得-特別控除)×税率より、

譲渡所得税=(5,000万円-3,000万円)×14.21%=284万2,000円

軽減税率の特例を利用するには以下8つの要件をすべて満たさなければならないので、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と合わせて自身が条件を満たすかどうかを確認しておきましょう。

- 日本国内において自分が住んでいる家屋、または家屋と土地を合わせて売却すること。居住していた家屋を取り壊した場合は、家屋を解体した日が含まれる年の1月1日時点において所有期間が10年を超えていること。家屋を解体した日から1年以内に土地の売買契約を締結すること

- 家屋を取り壊してから売買契約までの間に駐車場など貸地として利用していないこと

- 以前に居住していた不動産の場合は住まなくなった日から3年目の年末までに売却すること

- 災害によって滅失した不動産の場合は住まなくなった日から3年目の年末までに売却すること

- 売却した年の1月1日時点において、売却した家屋と土地の所有期間がともに10年を超えていること

- 売却した年の前年、および前々年にこの特例の適用を受けていないこと

- 売却した家屋と土地に対してマイホームの買い替え特例や交換特例などほかの特例の適用を受けていないこと

- 売却相手が親子や夫婦など特別な関係にある人ではないこと

10年超所有軽減税率特例については、以下の記事で詳しく解説しています。

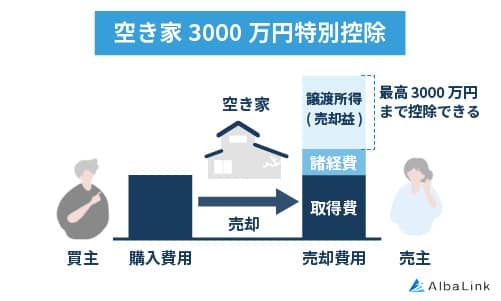

被相続人の居住用財産(空き家)を売ったときの特例

一人暮らしをしていた親が亡くなって空き家となった実家を相続した場合、相続の発生から3年目の年末までに土地を売却すれば、譲渡所得から最大3,000万円を控除できる「被相続人の居住用財産(空き家)を売ったときの特例」を利用できます。

親が住んでいた建物を解体して更地で売却する場合にも適用できる点が特徴です。

空き家特例の適用を受けるためには、主に以下の条件を満たす必要があります。

- 親が一人暮らしをしていた家屋と敷地であること(親が要介護認定を受けて相続開始直前まで老人ホームに入所していた場合は一定要件を満たせば適用対象)

- 昭和56年5月31日以前に建築された家屋であること

- 相続から売却まで空き家であること

- 相続開始から3年目の年末までに売却すること

- 売却代金が1億円以内であること

参照元:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

たとえば、相続した実家を解体して売却した土地の譲渡所得が3,000万円のケースでシミュレーションをしていきましょう。

なお、空き家の所有期間は5年超(長期譲渡所得)とします。

この場合、空き家特例を利用すれば譲渡所得がゼロとなるので、譲渡所得税は発生しません。

譲渡所得税=(譲渡所得-特別控除)×税率より、

譲渡所得税=(3,000万円-3,000万円)×20.315%=0円

一方、空き家特例を利用しなかった場合の譲渡所得税は以下のとおりです。

譲渡所得税=(譲渡所得-特別控除)×税率より、

譲渡所得税=3,000万円×20.315%=609万4,500円

空き家特例を利用できるかできないかで納めるべき譲渡所得税が大きく異なるため、少しでも納税額を抑えるためにも特例を上手に活用しましょう。

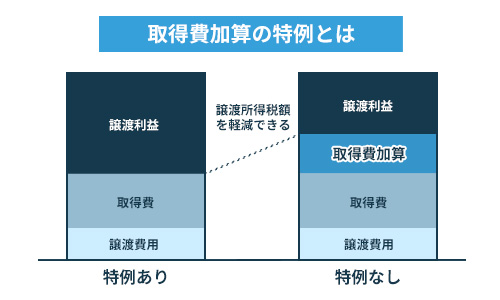

相続財産を譲渡した場合の取得費の特例

相続によって取得した土地を相続後3年10か月以内に売却した場合、納付済みの相続税の一部を譲渡所得税計算時の取得費に加算できる「相続財産を譲渡した場合の取得費の特例」を利用できます。

適用を受けるためには、以下の要件を満たす必要があります。

- 相続や贈与で財産を取得した者であること

- 財産を取得した者に相続税が課されていること

- 相続で取得した財産を相続開始日の翌日から相続税の申告期限の翌日以後3年を経過する日までに売却していること

参照元:国税庁「No.3267 相続財産を譲渡した場合の取得費の特例」

譲渡所得から差し引ける相続税額の求め方は以下のとおりです。

この特例によってどれだけ節税できるのか、シミュレーションしてみましょう。

通常、土地売却時の譲渡所得は次の計算式で求めます。

たとえば土地の売却価格が3,000万円、取得費が2,000万円、譲渡費用が200万円だった際の譲渡所得は以下のとおりです。

譲渡所得=3,000万円-2,000万円-200万円=800万円

この800万円の譲渡所得に対して譲渡所得税が課されます。ここで、土地の所有年数が5年超の場合の譲渡所得税は以下のようになります。

譲渡所得税=譲渡所得×税率より、

譲渡所得税=800万円×20.315%=1,625,200円…①

一方、「相続財産を譲渡した場合の取得費の特例」を使った場合の譲渡所得税は以下のとおりです。なお、売主が納めた相続税額は500万円、売主が相続した課税遺産総額は4,000万円、土地の所有期間は5年超と仮定します。

譲渡所得から差し引ける相続税額=売主が納めた相続税額×土地の売却価格÷売主が相続した課税遺産総額より、

譲渡所得から差し引ける相続税額=500万円×3,000万円÷4,000万円=375万円取得費の特例適用時の譲渡所得=土地の売却価格-取得費-取得費に加算できる相続税額-譲渡費用より、

取得費の特例適用時の譲渡所得=3,000万円-(2,000万円-375万円)-200万円=425万円譲渡所得税=譲渡所得×税率より、

譲渡所得税=425万円×20.315%=86万3,300円…②

①取得費の特例を利用しなかった場合と②取得費の特例を利用した場合とで、80万円近くも節税できました。

このように、取得費の特例を適用すれば、相続した土地売却時に発生する譲渡所得税を抑えることが可能です。

ただし、取得費の特例は前述の空き家特例と併用できません。

相続した土地を売却したいものの、どちらを選択したほうがよいかで判断に迷う場合は、税理士などと提携している不動産会社に相談することをおすすめします。

弊社では、全国の土地を適正価格で積極的に買い取っております。

相談・査定も無料で承っておりますので、ぜひご相談ください。

※2023年1月1日~2023年10月25日現在の物件査定に関する相談実績5,555件

取得費加算の特例については、以下の記事で詳しく解説しています。

土地を高く売る3つのポイント

土地の売却を検討する際に気になるのは、やはり売却価格ではないでしょうか。

そこで、ここからは、土地を少しでも高く売るためのポイントを3つご紹介します。

- 隣地との境界を明確にする

- 複数の不動産会社に査定を依頼する

- 家屋を解体せず古家付き土地として売却する

これらのポイントをおさえて土地を売却したうえで、前述した特例も利用して少しでもお得に土地を売却しましょう。

それぞれのポイントについて、詳しく見ていきます。

隣地との境界を明確にする

境界とは、自身が所有している土地と隣接する土地との境目のことです。

原則として土地を売却する際、売主は買主に対して土地の境界を明示しなければなりません。

土地の境界が未確定でも売却できないわけではありませんが、土地の買主と隣地所有者との間でのトラブルも起こりかねないことや、買主の希望する金額の住宅ローンを組めないおそれがあるため、買手がつきにくくなります。

境界未確定の土地を好んで購入したいと考える買主はいないといっても過言ではないため、土地を少しでも高く売りたいのであれば、まずは境界を確定し、買主が安心して購入に踏み切れる状態とすることが重要です。

土地の境界を確定するには、土地家屋調査士に測量をしてもらい、隣地所有者の合意を得る必要があります。

ただし、境界の確定までには平均で3~4か月ほどの期間がかかります。

また、測量費として数十万円ほどの費用を売主が負担しなければなりません。

余計な時間や費用をかけずに土地を売却したいのであれば、不動産買取業者に買取を依頼するのも選択肢のひとつです。

買取業者であれば、境界を確定する手続きを売主の代わりにおこなったうえで、物件を買い取るからです。

不動産買取業者に土地を買い取ってもらうその他のメリットは、後述する「手間をかけずに土地を売るなら不動産買取業者へ」で詳しく解説します。

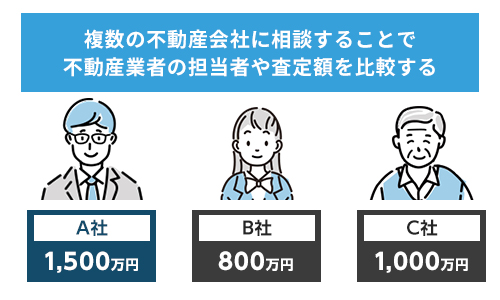

複数の不動産会社に査定を依頼する

土地を売却する際は、まず不動産会社に査定を依頼し、売却を見込める金額を提示してもらう形が一般的です。

しかし、不動産の査定方法や基準は不動産会社ごとに異なるため、査定価格にも必然と差が生じます。

また、不動産会社のなかには、自社に売却を依頼する契約を締結してもらうために、実際に売却を見込める金額よりも高い査定価格を提示するような悪質な業者も存在します。

このように、土地の査定を1社のみに依頼してしまうと、提示された査定価格が適正かどうかの判断が困難です。

物件の売り出し価格は、査定価格をもとに売主が決定しますが、相場よりも高く設定すると売れ残ってしまう可能性があり、一方で低くすると損をしてしまいかねません。

いくらくらいで土地を売れる見込みがあるのかをより正確に把握するためにも、土地の査定は複数の不動産会社に依頼して価格を比較しましょう。

信頼できる会社であれば、周辺の取引事例や買取後の活用にかかるコストといった査定価格の根拠も含めてわかりやすく説明してくれます。

弊社でも、無料で不動産の査定をおこなっております。

これまでのノウハウを活かして全国的に物件を適正な価格で買い取っておりますので、ぜひお問い合わせください。

もちろん、査定のみ、ご相談のみのお問い合わせも大歓迎です。

家屋を解体せず古家付き土地として売却する

築年数が古く建物の劣化が著しい戸建ての場合、少しでも早く売却するためには建物を解体したほうがよいのではないかと考えている方もいるでしょう。

しかし、木造の場合は1坪3~5万円、鉄骨造の場合は1坪4~6万円ほどの解体費用が発生します。

建物の大きさによっては解体費用が数百万円にのぼってしまうことも珍しくありません。

たとえば40坪の木造戸建てを解体すると、120~200万円ほどの費用が必要です。

また、建物を解体して更地にしたからといって、すぐに売却できるわけではない点にも注意が必要です。

建物を取り壊すと住宅用地の特例が適用されなくなり、固定資産税の負担が大きくなってしまうデメリットもあります。

居住用家屋の建つ土地にかかる固定資産税が、200㎡以下の部分は6分の1、200㎡超の部分は3分の1に軽減される制度

そのため、築年数の古い家を売却する際は、「古家付き土地」として売りに出すことを視野に入れるとよいでしょう。

古家付き土地とは、古い家屋を解体しないまま、土地のみとして売り出すことです。

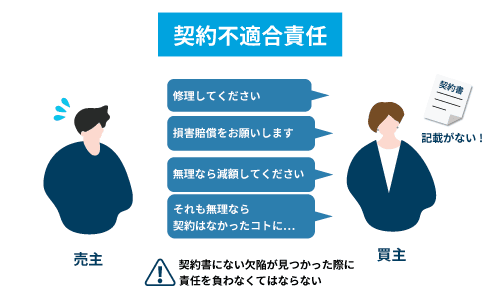

また、あくまでも土地のみを売り出す手法のため、売買契約時に建物の契約不適合責任が免責となる可能性がある点もメリットといえます。

契約書に記載されていない建物や土地の欠陥や不具合などが見つかった際、売主は買主に対して修繕や損害賠償などを負わなければならない責任のこと

しかし、古家付き土地には以下のようなデメリットが存在する点も事実です。

- 流通性が低く、買主が見つからない恐れがある

- 古家付き土地を購入した買主が古家を解体した際、古井戸などの地中埋設物が見つかったら契約不適合責任を問われて撤去費を請求される恐れがある

「古家付き土地を売り出しても買い手がつかない」「はやく確実に土地を売却したい」といった場合は、専門の不動産買取業者に直接買い取ってもらう方法をおすすめします。

専門の買取業者であれば、適正な価格でスピーディーに物件を買い取れるからです。

詳細は次章をご覧ください。

「古家付き土地」と「更地」はどちらが売却が有効かについては、以下の記事で詳しく解説しています。

手間をかけずに土地を売るなら不動産買取業者へ

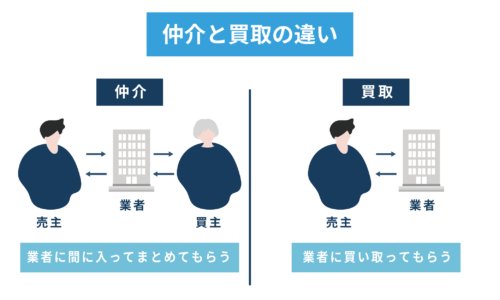

土地や建物といった不動産の売却方法には、不動産会社(仲介業者)に買主を探してもらう「仲介」と、不動産買取業者に直接物件を買い取ってもらう「買取」があります。

仲介業者を通じて不動産を売却するとなると、自身の居住用に物件を探している一般の買手の中から買主を探すことになるので、購入を希望する買手が現れない限り一生売れ残ってしまうおそれがあります。

それに対して、不動産買取業者は、土地の広さや形状、周辺環境などから活用方法を見出して、買い取った不動産にリフォームを施し、自社で賃貸物件として運用したり、再販したりといった事業を目的に物件を買い取ります。

ゆえに、一般の買手からの需要が見込めない物件であっても、適正な価格で買い取れます。

不動産買取業者に土地を売却するメリットは以下の3つです。

- 1週間から1か月程度で買い取ってもらえる

- 売却経費がかからない

- 契約不適合責任の一切が免責される

それぞれのメリットについて、具体的に見ていきましょう。

仲介・買取の違いについては、以下の記事で詳しく解説しています。

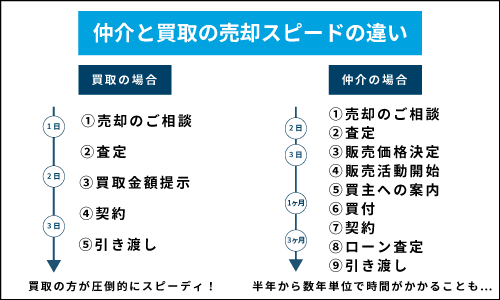

平均1か月程度で買い取ってもらえる

不動産会社に仲介を依頼する場合は一般の買手から買主を探すので、成約までに3~6か月ほどかかることが一般的です。

それに対して、不動産買取業者は自身が買主となって直接物件を購入するので、業者から提示された査定価格に売主のあなたが納得できれば、1ヶ月程度で土地を買い取れます。

特例を利用できる期限まで時間が無いなど、いますぐに土地を売却したい方に最適な売却方法といえます。

また、特例には適用期間があります。期間が迫っている場合、仲介では期間内に売却できるかどうかがわからないような物件であっても、買取であれば確実に売却できる点がメリットです。

土地の売却時に特例を利用したいと考えている方は、不動産買取業者へ買い取ってもらう方法を検討するとよいでしょう。

弊社では、スピーディーに不動産を買い取ることが可能ですので、土地の売却をお急ぎの方もまずはお気軽にご相談ください。

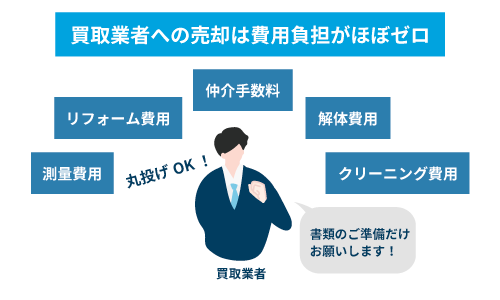

売却経費がかからない

前述のように、境界が未確定の土地の場合は境界を確定させる必要があるので、測量費がかかります。

また、家屋を解体して更地で売却するにも、当然解体費が必要です。不動産会社の仲介を通じて売却した場合には、仲介手数料も発生します。

それに対して、不動産買取業者に買取を依頼するのであれば、売主は測量費や解体費、仲介手数料といった売却時にかかる経費を負担する必要がありません。

買取業者は売却経費を踏まえたうえで、物件の買取価格を算出するからです。

土地を売却する際に境界確定や古家の解体といった余計な手間をかけずに済む点も、買取業者を利用する大きなメリットのひとつです。

契約不適合責任の一切が免責される

仲介業者を通じて不動産を売却する際、売主は買主に対して契約不適合責任を負う必要があります。

お伝えした通り、古家付き土地として一般の買手に売却するのであれば、建物部分のみ契約不適合責任を免責とすることは可能です。

ただし、土地に関しては売主の負う契約不適合責任はなくなりなりません。

売買契約の締結後に土壌汚染が発覚したり、地中埋設物(地中に埋まっている建築資材や廃棄物等)が見つかったりしたときには、売主は買主から損害賠償や契約解除などを請求されるおそれがあります。

それに対して、不動産買取業者は、不動産の抱えるすべての欠陥を把握したうえで物件を買い取るので、特約によって売主の負う契約不適合責任を免責することが可能です。

「雨漏りのある建物が建っている土地を売却したい」「土地を売却したいけど、どんな欠陥があるか自分でも把握できていない」という方は、不動産買取業者に依頼することで、安心して土地を手放せます。

弊社AlbaLink(アルバリンク)も、どのような不動産に対しても契約不適合責任を免除で買い取っております。

無料査定・無料相談は随時受け付けておりますので、いつでもお問い合わせください(強引な営業等は一切ありません)

契約不適合責任については、以下の記事で詳しく解説しています。

まとめ

土地を売却する際には、「印紙税」「登録免許税」「譲渡所得税」といった税金が発生します。

なかでも譲渡所得税は数百万円にものぼるケースが珍しくありませんが、以下の特例が適用できれば納税額を大幅に抑えられるので、売却前に自身が要件を満たしているかどうかを確認しておきましょう。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 10年超所有軽減税率の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

- 相続財産を譲渡した場合の取得費の特例

また、土地を売却する際には隣地との境界を明確にしなければなりません。

土地の境界が未確定の場合は、売主側で数十万円ほどの費用を負担しなければならない点に注意が必要です。

築年数の古い家を「古家付き土地」として売り出せば解体費用を負担せずに済みますが、建物の状態や立地条件などによっては買主が見つからない可能性もあり得ます。

費用や手間をかけずに土地を確実に売却したい方は、専門の不動産買取業者に直接土地を買い取ってもらう方法をおすすめします。

専門の買取業者に依頼すれば、売却時の経費を支払う必要はなく1か月ほどで土地を買い取ってもらえます。

ここまでご案内してまいりました、弊社「株式会社AlbaLink(アルバリンク)」では、日本全国の土地を積極的に買い取っております。

悪立地・いわく付きなど、訳あり不動産も買取対象としており、過去にご利用いただいたお客様からも多くのお喜びの声をいただいております。

「土地の売却時に余計な費用や手間をかけたくない」」「土地をすぐに現金化したい」という方は、お気軽にご相談ください。

あなたのご希望に沿って土地を買い取れるよう、弊社スタッフが全力で対応させていただきます。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら