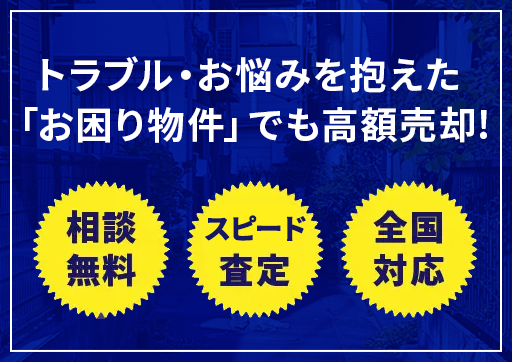

生前贈与された不動産をすぐに売却したほうがよいケース

親から不動産を生前贈与された際、何も使い道がなく持て余してしまう方は少なくありません。もし自身の置かれている状況が以下のケースに該当するのであれば、すぐに売却することをおすすめします。

- 維持管理が難しい場合

- 活用が難しい土地などだった場合

- 将来の相続時に相続税を払う資金が不足している場合

- 将来の相続時に遺産分割がしにくい場合

それぞれのケースについて、詳しく見ていきましょう。

維持管理が難しい場合

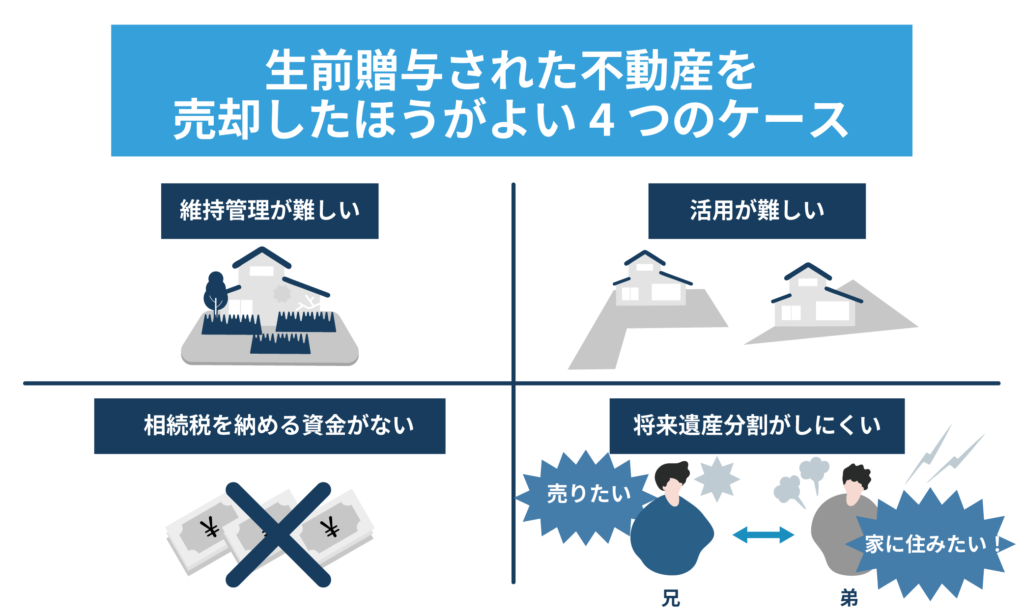

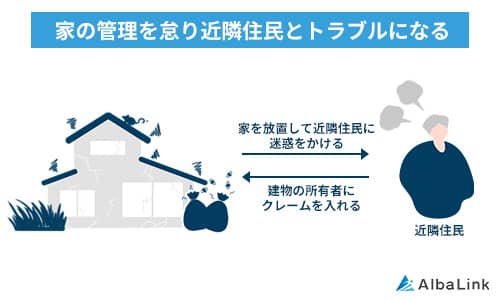

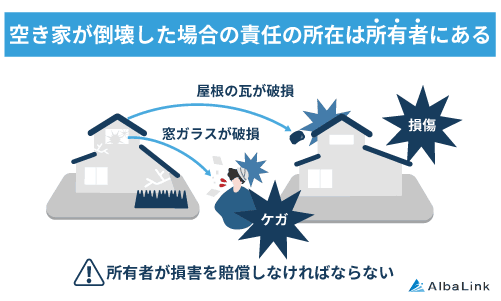

不動産を所有する以上、維持・管理をおこなうのは所有者の義務です。もし所有者として適切な維持・管理を怠り、老朽化した家屋が原因で近隣の方や通行人などに被害をもたらした場合には損害賠償を請求されかねない点に注意が必要です。

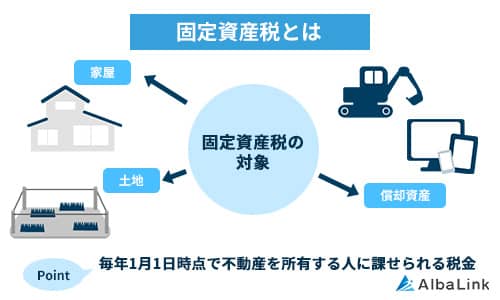

また、毎年1月1日時点における不動産の所有者には固定資産税を納める義務が課されます。

参照元:総務省|固定資産税の概要

固定資産税の税率は土地・建物ともに1.4%であり、以下の計算式で算出します。

なお、居住用の建物が建っている土地には軽減措置が適用され、200㎡までの固定資産税評価額が6分の1に軽減されます。

固定資産税評価額は、毎年自治体から送られてくる固定資産税納税通知書を見れば確認できます。たとえば固定資産税評価額が建物で1,500万円、土地(150㎡)で2,400万円だった場合は、毎年以下の税金を納め続けなければならないということです。

「固定資産税評価額×1.4%」の計算式より、

建物の固定資産税=1,500万円×1.4%=21万円(土地の固定資産税)

「(固定資産税評価額×1/6)×1.4%」の計算式より、

土地の固定資産税=(2,400万円×1/6)×1.4%=5万6,000円固定資産税の合計:21万円+5万6,000円=26万6,000円

また、実家が遠方にある場合は交通費もかかります。定期的に実家の換気や掃除、草むしりなどをおこなうのが難しい場合は早めに手放したほうがよいでしょう。

活用が難しい土地などだった場合

親から生前贈与を受けた土地に家を建てたいと考えたとしても、形状が三角形などの変形地であったり、敷地内に傾斜や段差があったりする場合には活用が難しく、結局放置する羽目になってしまいかねません。

また過疎地にある、駅から遠くて不便など立地条件が悪い場合には賃貸経営や駐車場経営などをおこなおうとしてもうまくいかない可能性が高いでしょう。

このように条件が悪く土地活用が難しい際は、売却を検討することをおすすめします。

将来の相続時に相続税を払う資金が不足している場合

将来的に親が亡くなって預貯金や不動産などの財産を相続した場合、その受け取った財産に対して相続税が課されます。日本は累進課税制度を採用しており、以下表のように課税対象となる遺産総額が高いほど税率も上がるしくみとなっています。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参照元:国税庁「No.4155 相続税の税率」

相続税の計算方法は、以下の通りです。

基礎控除額は、以下の計算式で算出できます。

たとえば法定相続人が子ひとりだった場合は、相続財産の合計額から3,600万円を控除できます。相続財産の合計額が基礎控除額を下回るときは、相続税は発生しません。

しかしケースによっては遺産総額が数千万円から数億円にのぼり、高額の相続税を納めなければならなくなることもあります。相続税は原則として相続開始日から10か月以内に現金一括で納める必要があるため、納付額を現金で用意できない場合は生前贈与を受けた土地を売却して納税資金を確保しておくとよいでしょう。

なお、不動産における相続税については、以下の記事でも詳しく解説していますので、参考にしてください。

将来の相続時に遺産分割がしにくい場合

親から不動産の生前贈与を受けた子が亡くなったときは、その不動産に対して相続が発生します。しかし、不動産は現金や預貯金などとは異なり物理的に分割ができません。そのため複数の相続人がいる場合は、不動産の相続を巡ってトラブルが生じかねない点に注意が必要です。

兄弟の仲が悪い、離婚相手との間に子どもがいるなど相続時にトラブルが発生しそうなときは、生前のうちに不動産を売却し、現金化しておいたほうがよいでしょう。

相続時に起こり得るトラブルについてさらに詳しく知りたい方は、以下記事も合わせてご参照ください。

生前贈与された土地を売却する前にやること

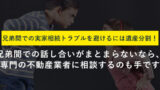

ここまで、生前贈与された不動産をすぐに売却したほうがよい4つのケースについて解説してきました。ただし、生前贈与された不動産を売却するには以下の手続きを踏まえなければならない点を押さえておきましょう。

- 贈与契約を書面で結ぶ

- 所有権の移転による名義変更をおこなう

- 住宅ローン利用の有無や残債を確認する

- 贈与税の申告をする

ここからは、生前贈与を受けた不動産を売る際にすべき手続きについて詳しく解説します。

贈与契約を書面で結ぶ

親から不動産の生前贈与を受ける際は、のちのトラブルを避けるためにも必ず書面で贈与契約を交わしましょう。

贈与契約書には、「誰が」「誰に」「いつ」「何を」「どのような方法で」贈与するのかを明確に記載します。

贈与契約は当事者間の合意があれば口約束だけでも成立しますが、贈与契約書があれば贈与があった事実を第三者に証明できるため、親が亡くなって相続が発生した際に、生前贈与を受けた財産を含めてより公平な遺産分割が可能となります。

また次の項目で解説する所有権移転に伴う名義変更の際にも必要となるので、司法書士や弁護士などの専門家に相談したうえで贈与契約書を作成しましょう。

所有権の移転による名義変更をおこなう

不動産を売却できるのは、その不動産の所有者のみです。そのため生前贈与を受けた不動産の名義を親から変更していないのであれば、売却前に贈与を原因とする所有権移転登記の手続きをおこないましょう。

所有権移転登記は、不動産の住所地を管轄する法務局でおこないます。その際に必要な書類は以下の通りです。

| 贈与者(親) | 受贈者(子) |

|---|---|

| ・登記済権利証

・印鑑証明書 ・固定資産評価証明書 ・身分証明書 |

・贈与契約書

・住民票の写し ・身分証明書 |

住宅ローン利用の有無や残債を確認する

住宅ローンを利用して購入した不動産には、金融機関による抵当権が設定されます。その抵当権設定契約を締結する際は、「不動産の名義変更をおこなうには金融機関の承諾を得ること」という条項が付加される形が一般的です。

しかし住宅ローン残債のある不動産の生前贈与をおこなう場合、金融機関から名義変更の承諾を得られることはほぼありません。住宅ローンは債務者である親が住み続けることを条件として低金利で貸しつけているためです。金融機関の承諾を得ないで名義変更をおこなうと、契約違反を問われて一括返済を求められる恐れがある点に注意が必要です。

したがって住宅ローン残債のある不動産を生前贈与したい場合は、以下いずれかの手段を講じなければならないでしょう。

- 親が残債を一括返済する

- 受贈者である子が住宅ローンを借り換える

もしこれらの方法の実行が難しい場合は、住宅ローンを完済するまで生前贈与を控えたほうが無難です。

贈与税の申告をする

親から不動産の生前贈与を受けた際、子は贈与財産の金額に応じて贈与税を納める必要があります。

贈与税の計算方法は、以下の通りです。

贈与税の税率は、基礎控除後の課税価格に応じて以下の表のように異なります。ない、親から18歳以上の子への贈与時には特例税率が適用されます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

参照元:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

たとえば、生前贈与を受けた不動産の評価額が土地・建物合わせて2,000万円の場合は、以下の贈与税を納める必要があります。

贈与税=(2,000万円-110万円)×45%-265万円=585万5,000円

なお、生前贈与時に相続時精算課税制度を選択すれば2,500万円までの贈与税が非課税となり、上記の事例では贈与税を納める必要がなくなります。

ただし相続時精算課税制度は相続時に贈与財産も含めて相続税を課税する制度のため、一概にどちらがお得とはいえません。

相続時精算課税制度を利用する際には税理士などの専門家に相談し、シミュレーションをしたうえで検討することをおすすめします。

生前贈与された不動産を売却するための最適な方法

生前贈与を受けた不動産の名義変更が滞りなく完了したら、いよいよ売却の手続きに入ります。

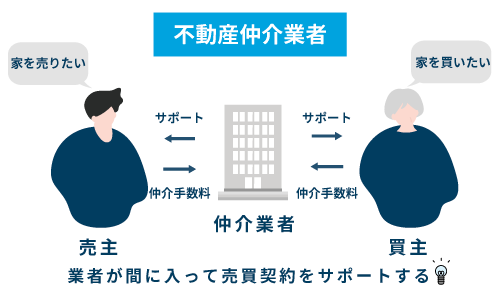

ただし、不動産の売却方法には「不動産仲介業者の仲介による売却」と「不動産買取業者の買取」の2通りがあります。不動産の条件によってどちらの方法が適しているのかは異なるため、それぞれの売却方法の特徴を把握したうえで自身に合ったほうを選択しましょう。

ここでは、生前贈与された不動産を売却するための最適な方法をご紹介します。

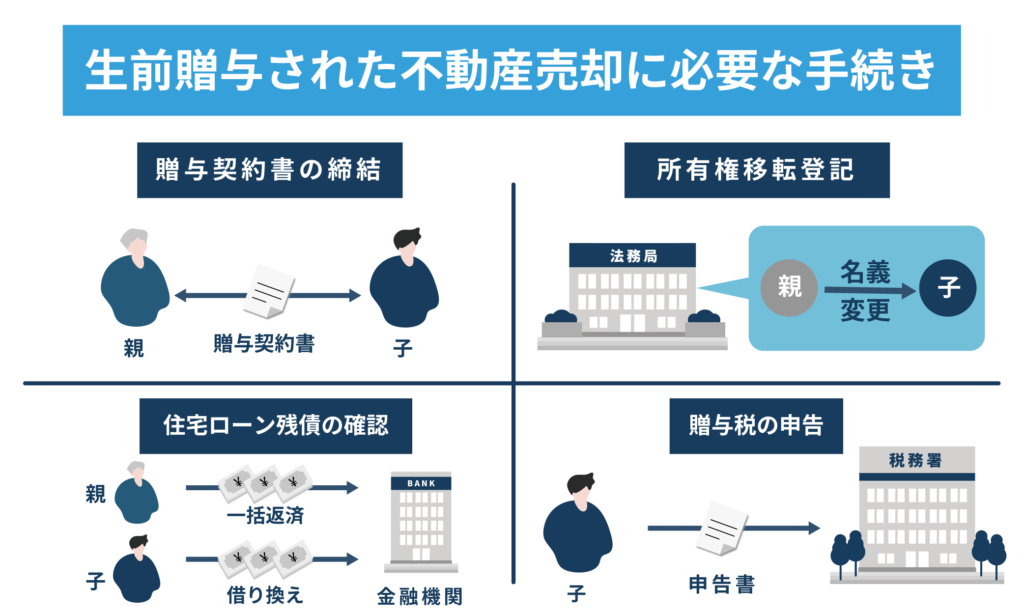

不動産の売却方法は2通りある

前述のように、不動産の売却方法には以下2通りがあります。

- 不動産仲介業者の仲介による売却

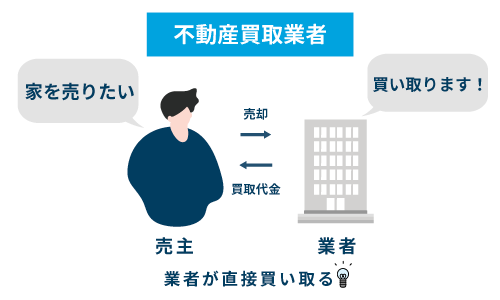

- 不動産買取業者の買取

仲介は、不動産仲介業者が売主と買主をマッチングさせる売却方法です。売買契約の成立までに3~6か月ほどの期間はかかりますが、市場相場に近い価格での売却が期待できます。

それに対して買取は、不動産買取業者が直接不動産を購入する売却方法を指します。買取価格は市場相場の7割ほどとなってしまいますが、不動産買取業者自身が買主となって直接物件を購入する形態のため、数日から1週間ほどで現金化できる点がメリットです。

建物の状態や土地の立地条件で売却方法を決めるべき

仲介と買取にはそれぞれメリットとデメリットがあり、建物の状態や土地の立地条件によってどちらの売却方法が適しているのかは異なります。不動産の売却を成功させるためにも、どのような場合にどちらの売却方法が向いているのかを押さえておきましょう。

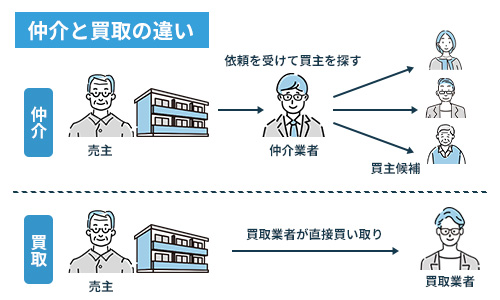

建物の状態が新しい、好立地の場合は仲介業者に依頼する

築年数が比較的新しく建物の状態がよい、駅から近いなど立地条件もよい場合には不動産仲介業者に売却を依頼することをおすすめします。

このような物件はマイホームの購入を検討している一般の買い手からの需要が見込めるため、早期売却が期待できます。また、市場相場に近い価格で売却できる確率も高いでしょう。

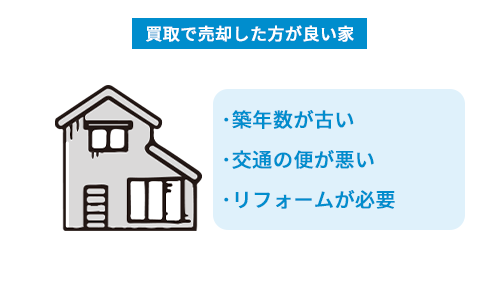

建物の状態が古く、立地条件が芳しくない場合は買取業者に依頼する

築年数が古くて建物の状態も悪く、それほど需要の高くないエリアに立地している不動産の売却を不動産仲介業者に依頼しても、なかなか買い手は見つかりません。最悪の場合、何年も売れ残ってしまう可能性があります。

そのため生前贈与を受けた不動産が一般の買い手からの需要が見込めない場合は、不動産買取業者に買取を依頼しましょう。

不動産買取業者は買い取った物件にリフォームなどを施し、付加価値を高めてから再販することで収益を上げています。たとえ一般の買い手がつかない不動産であっても価値を見出して再販するノウハウに長けているため、基本的にはどのような物件も買い取ってもらえます。

生前贈与を受けた不動産をいますぐに現金化したい方は、不動産買取業者を利用しましょう。

なお、弊社AlbaLink(アルバリンク)でも建物の状態が古く、立地条件が芳しくない不動産を積極的に買い取っております。買い取った物件を再活用するノウハウにも長けているため、より高額な査定価格をご提示させて頂きます。査定は無料ですので、生前贈与を受けた不動産の売却価格が知りたい方は、お気軽にお問い合わせください。

>>【売れない家でも高額買取いたします!】簡単査定はこちらから

なお、空き家のおすすめの買取業者については、以下の記事で詳しく解説しています。

売却する以外に生前贈与された土地で考えられる3つの選択肢

ここまで生前贈与を受けた不動産の売却方法について解説してきましたが、売却以外の選択肢としては主に以下3つが挙げられます。

- そのまま放置

- 収益化して活用する

- 自分や家族が利用する

ここからは、それぞれの選択肢にどのようなメリットやデメリットがあるのかについて解説します。3つの選択肢のメリット・デメリットを把握したうえで、売却するかどうかを検討するとよいでしょう。

そのまま放置

すでに家族とともに住んでいる家がある場合、生前贈与を受けた不動産をそのまま放置する方は少なくありません。しかし、誰も住む者がいなくなった空き家は老朽化しやすく、地震や台風などの自然災害発生時に倒壊してしまうリスクがあるため注意が必要です。

また、所有している不動産の家の屋根から瓦が落ちたり、塀が倒れたりして通行人や近隣住民に被害を与えた場合は所有者責任を問われて高額の損害賠償を請求されかねません。

一方、行政から特定空き家に指定されてしまうと、固定資産税の軽減措置が適用されなくなり、税額が最大で6倍にまで増えてしまう恐れもあります。

参照元:総務省|空家法の施行に伴う改正地方税法の施行について

利用予定のない家の放置にはリスクしかありません。今後も使う予定がないのであれば、できるだけ早い段階で手放したほうがよいでしょう。

なお、空き家を放置するデメリットについては、以下の記事で詳しく解説しています。

収益化して活用する

生前贈与を受けた不動産を賃貸物件として活用したり、土地を駐車場として貸し出したりする方法も選択肢のひとつです。

たとえ使い道のない不動産でも、上手に活用することで収益をもたらしてくれる資産へと生まれ変わります。

しかし、物件の状態によっては賃貸物件として活用するためにリノベーションや修繕工事などをおこなう必要があります。賃貸物件の設備不良が発生した際にも、オーナーが修繕費用を全額負担しなければなりません。また、当然のことながら入居者が集まらなければ家賃収入を得られない点にも注意が必要です。

賃貸経営にかかるイニシャルコストとランニングコストを家賃収入で回収するのは難しく、赤字経営に悩まされるオーナーは少なくありません。

賃貸経営を始めようと検討しているのであれば、事前にしっかりとした収支計画を立てるとともに、さまざまなリスクへの対策を講じておく必要があります。事業として取り組む覚悟がなければ、成功する確率は低いといわざるを得ません。

なお、空き家を個人で貸す方法については以下の記事で詳しく解説していますので、参考にしてください。

自分や家族が利用する

親から生前贈与を受けた不動産の状態や立地がよい場合には、自分の住居として利用するのもひとつの方法です。

とくに現在賃貸物件に住んでいる場合は、月々の家賃がかからなくなるメリットがあります。

ただし自身や妻の勤務先、子どもの通学先によっては引っ越しが難しいこともあるでしょう。その場合はさまざまリスクを避けるためにも、やはり売却を検討することをおすすめします。

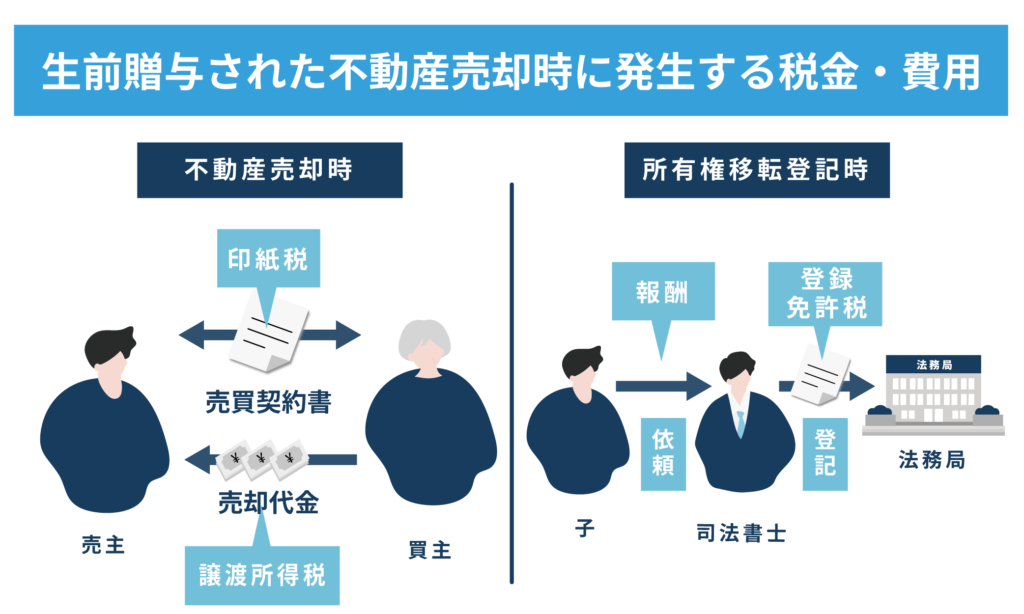

生前贈与された不動産を売却する際にかかる費用や税金

生前贈与を受けた不動産を売却したとしても、売却代金のすべてが手元に入ってくるわけではありません。不動産の売却時には以下の費用や税金が発生するため、どのくらい支払う必要があるのかを事前に把握しておきましょう。

- 譲渡所得税

- 印紙税

- 登録免許税

- 司法書士報酬

ここでは、不動産売却時にかかる費用や税金について詳しく解説します。

譲渡所得税

譲渡所得税とは、不動産売却時に発生する利益(譲渡所得)に対して課される「所得税」「住民税」「復興特別所得税(2037年12月31日まで所得税に対して課税)」の総称です。譲渡所得税は、以下の計算式で算出します。

参照元:国税庁|No.1440 譲渡所得(土地や建物を譲渡したとき)

取得費は不動産の購入時にかかった費用のことで、不動産の購入代金のほか不動産仲介業者に支払う仲介手数料、不動産購入時に納めた登録免許税などが該当します。

譲渡費用は売却時にかかった費用を指し、不動産仲介業者へ支払う仲介手数料、売買契約書に課される印紙税などが含まれます。

また、譲渡所得に課される税率は、売却する不動産の所有期間によって以下のように異なる点を押さえておきましょう。

| 所有期間 | 所得税率 | 住民税 | 計 |

|---|---|---|---|

| 5年超(長期譲渡所得) | 15.315%(2037年まで所得税額に対して2.1%の復興特別所得税が課税)5% | 5% | 20.315% |

| 5年以下(短期譲渡所得) | 30.63%(2037年まで所得税額に対して2.1%の復興特別所得税が課税) | 9% | 39.63% |

参照元:国税庁|土地や建物を売ったとき

たとえば、所有期間が5年を超える不動産売却時の譲渡所得が2,000万円だった場合に発生する譲渡所得税は以下の通りです。

譲渡所得税=2,000万円×20.315%=406万3,000円

なお、生前贈与を受けた家に自身も居住していた場合には「居住用不動産の3,000万円控除」を利用できることがあります。譲渡所得から3,000万円を控除できるため、譲渡所得税が発生しないケースも少なくありません。節税につなげるためにも、自身が適用要件を満たしているかどうかを確認しておきましょう。

印紙税

不動産売買契約書などの課税文書に課される税金が「印紙税」です。印紙税額は契約書に記載された売買金額に応じて以下の表の通り定められています。なお、2024年3月31日までに作成された不動産売買契約書の印紙税には軽減税率が適用されます。

| 契約書記載の契約金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 200円 |

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 1万円 |

| 5,000万円を超え1億円以下 | 3万円 |

| 1億円を超え5億円以下 | 6万円 |

| 5億円を超え10億円以下 | 16万円 |

| 10億円を超え50億円以下 | 32万円 |

| 50億円を超えるもの | 48万円 |

| 契約金額の記載のないもの | 200円 |

参照元:国税庁「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

登録免許税

不動産の名義を親から子へと変更する際には、法務局で所有権移転登記の手続きをおこないます。その際に発生する税金が「登録免許税」です。

贈与に関する登録免許税の計算式は、以下の通りです。

たとえば、生前贈与を受けた土地の固定資産税評価額が2,000万円の場合は40万円の登録免許税がかかります。

司法書士報酬

所有権移転登記の手続きを司法書士に代行してもらう際には、報酬を支払う必要があります。司法書士の報酬相場は、1件あたり5~10万円です。

所有権移転登記は自身でおこなうことも可能ですが、書類などに不備があると名義変更ができないため、不安を感じる方は司法書士への依頼をおすすめします。

まとめ

親から不動産の生前贈与を受けたとしても、「遠方にあって維持・管理が難しい」「活用が難しい」「相続税の納税資金が不足している」「自身の相続発生時に遺産分割を巡ってトラブルが起こる可能性がある」といった場合にはすぐに売却することをおすすめします。

ただし、不動産は名義人でなければ売却できません。そのため、生前贈与を受けた不動産の売却前に贈与契約書を交わすとともに、法務局で所有権移転登記をおこなって名義を親から自身へと変更しましょう。

また、不動産の売却方法には「仲介」と「買取」の2通りありますが、生前贈与を受けた不動産の状態や立地条件によって最適な方法を選択することが大切です。

建物の状態や立地条件が悪く、一般の買い手からの需要が見込まないときは不動産買取業者に買取を依頼しましょう。数日から1週間ほどで現金化が可能なので、いますぐまとまった現金がほしい方にも向いている売却方法です。

弊社AlbaLink(アルバリンク)では、一般の買い手が見つからないような不動産であってもスピーディーに買取いたします。無料で査定価格をご提示することも可能なため、生前贈与を受けた不動産をいくらで買い取ってもらえるのかが知りたい方は、ぜひ弊社の無料査定をご利用ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら