離婚と住宅ローンの問題は2つある

婚姻中に契約した住宅ローンは、夫婦が離婚をしても契約関係には影響しません。

連帯債務者は離婚しても引き続き債務を負い、連帯保証人は離婚しても債務を保証します。

この点においては、他人だからといって何も変わらないのです。

共有名義と住宅ローンが残っていることは別問題ですが、共有名義かつ住宅ローンの完済前という、両方の問題を抱えた離婚が多いため、トラブルになりやすいと言えます。

共有名義不動産における離婚時のベストな対処法については、以下の記事で詳しく解説しています。

共有名義のまま離婚してしまう問題

不動産の共有名義は、住宅ローンが無くても不自由ですが、住宅ローンが残っているとさらに問題は複雑で、その理由は共有者に加えて住宅ローンの債権者も関係するからです。

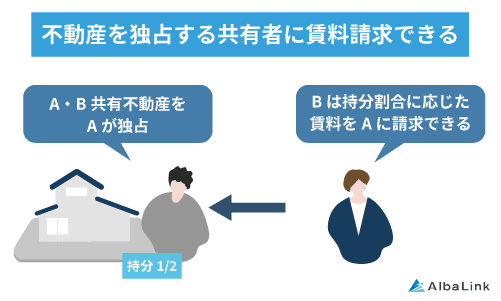

仮に、住宅ローンの返済は大丈夫だとしても、共有名義の不動産では、独占的に使用する共有者に対して、使用していない他の共有者から持分相当の賃料を請求できます。

つまり、共有名義のマイホームは、婚姻中なら夫婦双方が名義人として同居しますが、離婚後に住み続ける側は、出て行った相手に持分相当の家賃を支払わなくてはなりません(無償で住むことに合意がある場合を除く)。

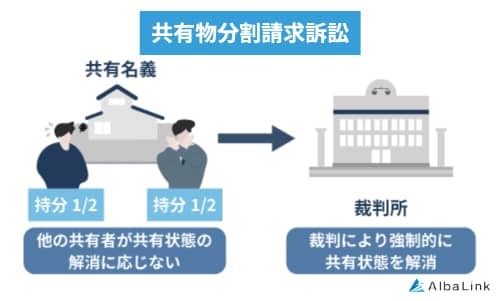

また、共有名義にしていると、相手から共有物の分割を請求される可能性があります。

他の共有者に対し、共有の解消を目的として持分に応じた分割を請求すること。現実に分割できない建物の場合は、一人の共有者が持分を買い受けるか、不動産全体を売却してその代金を共有者で分けるどちらかの方法で共有が解消される。

共有物分割を請求された場合、相手の持分を買い取らない限り、家を手放すことになりますから、買い取るだけの経済力がなければ常に不安が付きまとうでしょう。

共有物分割請求訴訟の概要については、以下の記事で詳しく解説しています。

連帯債務者・連帯保証人のまま離婚してしまう問題

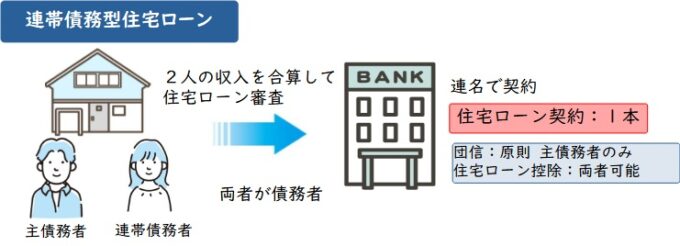

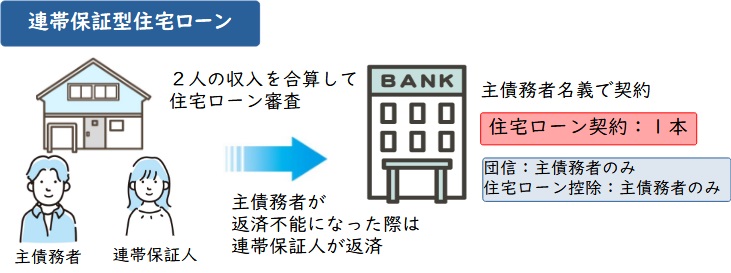

夫婦の住宅ローンでは、夫が主債務者として住宅ローンを契約し、妻を連帯債務者または連帯保証人とすることがとても多いです。

そして、連帯債務の怖いところは、持分割合(負担割合)に応じた債務ではなく、住宅ローンの残債全部について、主債務者の夫と同等の責任を負っている点です。

対する連帯保証人ですが、主債務者の夫が返済できなくなったときは、残債全部を連帯保証人が保証することになります。

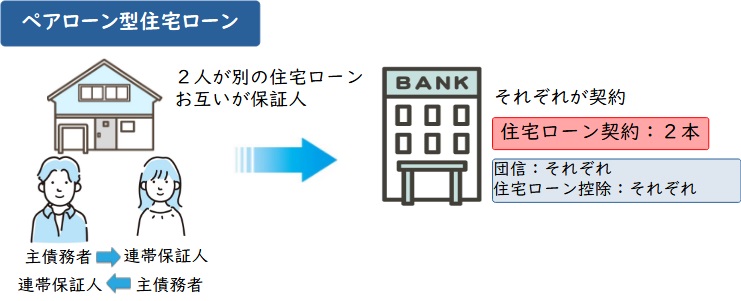

また、ペアローンで妻が夫の連帯保証人になっているときは、妻自身の返済に加えて、返済できなくなった夫の債務を保証しなくてはならないため、結果的に残債全部の返済をしなければならない立場に置かれます。

| 夫 | 妻 | 妻の責任 | |

|---|---|---|---|

| 連帯債務型 | 主債務者 | 連帯債務者 | 住宅ローン全体の債務 |

| 連帯保証型 | 主債務者 | 連帯保証人 | 夫の債務(住宅ローン全体)を保証 |

| ペアローン | 債務者 妻の連帯保証人 |

債務者 夫の連帯保証人 |

自分の債務+夫の債務を保証 |

このように、夫が返済できなくなると、妻が住宅ローン全体に責任を負うのは、どの借り方でも同じなので、連帯債務者・連帯保証人のまま離婚するのは極めてリスクが高いのです。

離婚で連帯債務者から抜けるには何が必要?

家を売却するか、自己資金でローンを一括返済できれば、連帯債務者ではなくなります。

それができないから困ってしまうわけで、他の方法がないか考えてみましょう。

主債務者が債務を引き受ける

主債務者が、連帯債務者の債務と共有持分を引き受けて単独債務とします。

契約内容が変わりますので、当然ながら金融機関の承諾を得られることが前提です。

ただし、連帯債務にする大きな理由の一つには、夫婦の収入合算があります。

主債務者だけでは借りられない金額だからこそ、収入合算で連帯債務にした経緯では、ローン残債が少ない場合を除き、主債務者に引き受けられる余力はないでしょう。

別の人が債務を引き受ける

他に債務と共有持分を引き受けられるとしたら、主債務者と共有名義になっても構わない主債務者の親族などでしょうか。

金融機関が承諾するかどうかは別として、少なくとも債務を引き受ける人には、現在の連帯債務者と同等以上の収入・社会的信用が必要です。

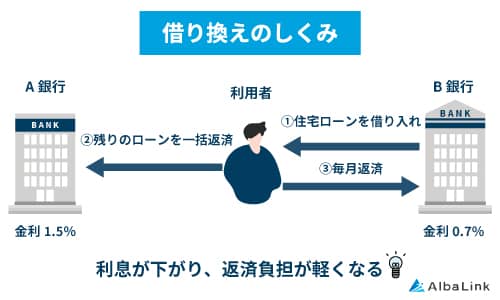

住宅ローンを借り換えて単独債務

主債務者が住宅ローンの残債を借り換えて、一旦は現在の住宅ローンを完済します。

結局のところ、主債務者が債務を引き受けるのと同じことになりますが、借り換えでは別の金融機関も対象になるため、審査基準の違いによって通る可能性はありますし、今よりも低い金利で借り換えられる可能性もでてきます。

追加の担保提供によって、借り換えできる場合があるなど、いずれにしても借り換えする金融機関の判断しだいです。

離婚で連帯保証人から抜けるためには何が必要?

連帯債務者と同じく、連帯保証人から抜けるためには残債の一括返済が必要になります。

一括返済が難しい場合は他の方法となりますが、そもそも連帯保証を求められるのは、主債務者による返済を担保する目的ですから、他に担保があれば連帯保証をする必要がなくなって、連帯保証人から抜けられるという考えも成り立ちます。

なお、過去に返済を滞納した経緯があると、金融機関としてはリスクが高すぎて応じられないので、きちんと返済してきたことが前提条件です。

他の担保を提供する

頼れるとしたら、担保にできる不動産を所有している主債務者の両親などでしょう。

連帯保証人(人的担保)の代わりに、担保として追加する不動産(物的担保)へ抵当権を設定することで、連帯保証人を解除してもらいます。

ただし、連帯保証人による保証と、不動産の担保追加による保証では少し異なるので、金融機関が承諾するかどうかの問題は残ります。

単に連帯保証人を解除

何も担保を提供せず、連帯保証人を解除してもらうのは極めて難しいのですが、状況によっては可能性がゼロではありません。

住宅ローンの残債が少ない、借り入れ当初よりも主債務者の収入が大きく上がっているなど、連帯保証人の必要性が乏しくなっている状況なら、交渉の余地はあるでしょう。

別の人を連帯保証人に立てる

現在の連帯保証人と、同等の収入・社会的信用がある人を代わりの連帯保証人に立てます。

普通に考えて、連帯保証人を頼める人は少ないと思われますので、主債務者の親族などにお願いするしかありません。

住宅ローンを借り換える

別の金融機関で住宅ローンの残債分を借り換えます。金利差・諸費用などの条件によっては、借り換えて得なケースがありますので、主債務者としても検討しやすいと言えます。

また、借り換え先のローンで保証会社を利用できると、連帯保証人までは求められないのが通常ですし、仮に連帯保証人を求められても別の人にすれば無関係です。

ペアローンでは一本化

お互いがお互いの債務を連帯保証するペアローンでは、自分が保証している相手のローンを一括返済することで、連帯保証人ではなくなります。

ただし、相手のローンが完済されても、自分のローンは相手が連帯保証人ですから、その関係を含めて解消するためには、どちらかが借り換えて一本化するしかないでしょう。

借り換える金額は、お互いの残債合計額(住宅ローン全体の残債)となります。

離婚後も住み続けたいときの考え方

離婚後に住み続けたいときは、家も住宅ローンも、住む人の単独名義にしておくのが理想的なのは言うまでもありません。

収入等で無理だとしても、連帯債務や連帯保証からは抜けておくべきです。

いずれもできない場合、両親など信頼できる身内に、相手の債務を引き受けてもらえば、自分と身内の関係になりますので、別れた離婚相手よりはリスクが小さくなります。

共有名義のまま不動産に住み続けるリスクと回避方法については、以下の記事で詳しく解説しています。

出て行く側の単独名義・単独債務は危険

良くあるパターンとして、離婚で家を出ていく夫がローンを単独で支払い、妻(または妻と子供)が住み続ける選択は、全てが夫の返済にかかる危険な状態です。

もし、夫が滞納を何か月も続けたら、次のように進みます。

- やがて家が差し押さえられる

- そのうち競売にかけられる

- 競売の落札者から明け渡し請求を受ける

競売の落札者から明け渡し請求を受けると、所有権のない妻は応じるしかありません。

もちろん、離婚時には夫がローンを支払う約束をするのでしょうが、自分が住んでもいない家のローンを、滞納なく支払い続けるメンタルが維持できるかどうかは本人次第です。

共有名義だとリスクが大きい

同じ問題は、家が共有名義でも起こります。自分に持分があるからといって安心はできません。

夫の連帯債務者・連帯保証人になっていると、夫の住宅ローン滞納で自分に請求が来ますし、不動産全体に抵当権が設定されていれば、家が差し押さえられて最後は競売にかけられるからです。

早期に対応できるとまだ良いのですが、夫が自己破産して一括返済を求められる段階になってしまい、連鎖的に連帯債務者・連帯保証人も自己破産になるケースは多いので注意してください。

共有名義不動産の自己破産については、以下の記事で詳しく解説しています。

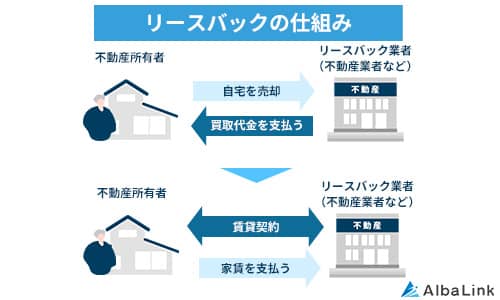

所有にこだわらなければリースバックも検討

家に住み続けることを最優先するなら、不動産会社に家を買い取ってもらい、賃貸で同じ家に住み続けるリースバックという方法があります。

ただし、リースバックは、売却した代金で(または自己資金を加えて)住宅ローンを完済できないと使えません。

自己資金を加えてローンを完済できるなら、市場価格で売るほうが良く、リースバックのメリットは「安く買い取られるが賃貸で住み続けられること」です。

離婚後は家を売って構わない場合

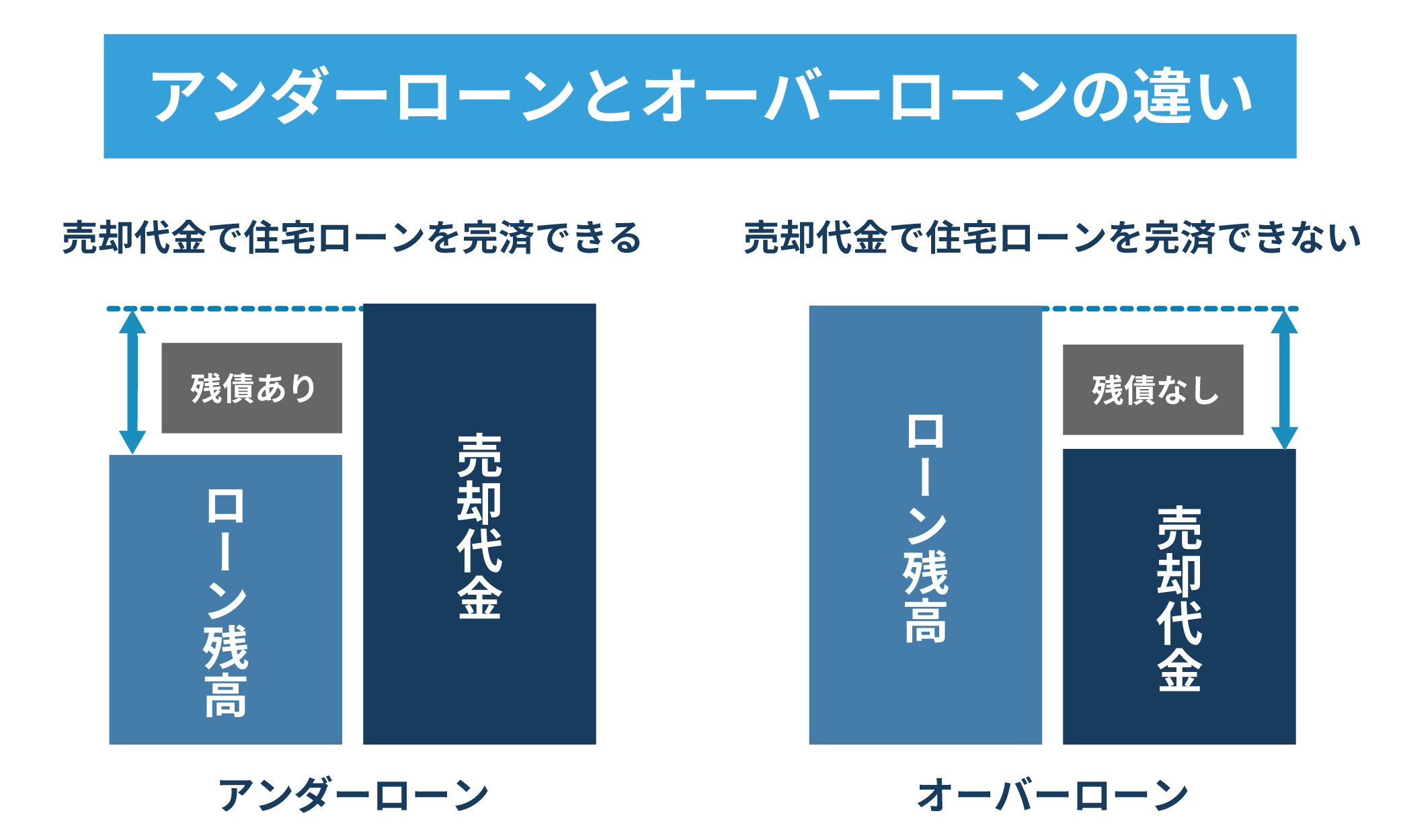

住宅ローンの残った家を売却するときに、必ず考えなくてはならないのが売却金額とローン残債の比較で、次のように呼ばれます。

- アンダーローン:売却金額よりもローン残債が少ない状態、売るとプラス

- オーバーローン:売却金額よりもローン残債が多い状態、売るとマイナス

注意点としては、単に売却金額とローン残債を比較するのではなく、売却に必要な費用や繰り上げ返済の手数料など、ローンを完済するまでにかかる全ての支出と、確実に得られそうな売却金額を比較するようにしてください。

家を売却して住宅ローンを完済できるアンダーローンは、特に問題ないと思われますので、ここではオーバーローンについて説明します。

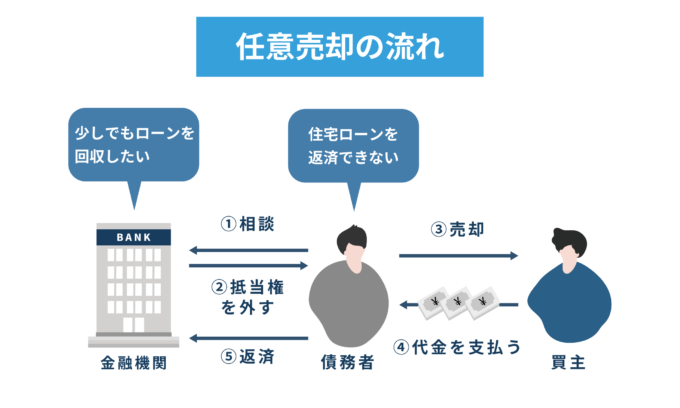

オーバーローンなら任意売却

任意売却とは、家を売却してもローンを完済できないオーバーローンの状態で、債権者(金融機関や保証会社)の承諾を得て、住宅を「一般市場で」売却することです。

通常は、住宅ローンの滞納が続いてから利用される方法で、競売による安い売却よりも、市場での売却のほうが債権者にメリットがある(高く売れる)場合に行われます。

もちろん、債権者の承諾を得るのは容易ではなく、任意売却を扱う不動産会社や、弁護士等に力を借りなければ実現できない方法です。

なお、任意売却をしても、売却代金でローンを完済できないのですから、残った債務は返済しなければなりません。

それでも、返済ペースは相談できることが多いのと、引っ越し費用などについても、相談に応じてくれる場合があるので、困ったときに検討する価値はあるでしょう。

なお、弊社AlbaLink(アルバリンク)も、共有持分・任意売却に強い専門の買取業者です。

弁護士などの専門家と強いネットワークがある弊社であれば、住宅ローンが残った共有名義不動産に関するアドバイス等が可能です。

弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

上記のように、市場で安価に取引されやすい共有持分に関しても、弊社では不動産の潜在的な価値を見出した適正価格での買取に対応しております。

そのため、「共有持分を市場でできる限り高く売りたい」とお考えの方は弊社までお問い合わせください。

弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

なお、任意売却の概要については、以下の記事で詳しく解説しています。

まとめ

住宅ローンという多額の借金をしてしまった以上、家を残して自分だけ住宅ローンから抜けるのは、とても困難だということがわかったのではないでしょうか。

離婚後の住宅ローンは、離婚相手の確実な返済を信頼できるかどうかがカギです(信頼できる相手とはその前に離婚しませんが)。

いくら思い入れがあっても、離婚でリスタートするなら家を売ってしまうのが賢明です。

どうしても売りたくないときは、できるだけ連帯債務・連帯保証の解除を目標に、少しでもリスクを減らしておきましょう。

なお、弊社AlbaLink(アルバリンク)は、共有持分・任意売却に強い専門の買取業者です。

離婚後の共有名義不動産のローンにお悩みの方は、ぜひご相談ください。

弁護士などの各専門家と連携のある弊社であれば、ローン残債のある共有名義不動産の売却に関するアドバイス等が可能です。

無料査定・無料相談は365日受け付けておりますので、お気軽にご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら