住宅ローンによる共有名義とは?をカンタン解説

家を購入する際に組む住宅ローンには「共有名義」と「単独名義」の2種類があります。

それぞれの違いを見ていきましょう。

共有名義と単独名義の違い

まず単独名義とは、物件(土地、建物)に対して所有者が一人だけ存在する状態のことです。

たとえば夫の単独名義であれば、登記簿には夫一人だけが所有者として記載されます。

対して、共有名義とは物件の所有者が複数人存在する状態のことです。

物件に対してそれぞれが割合的な権利(持分)を有しており、登記簿には持分3分の1・持分3分の2といったように、権利の割合が設定されています。

ローン契約で共有名義になるパターン

どういったときに共有名義になるか解説します。

夫婦で連名名義のローンを契約する

ローン契約時の共有名義の相手は、夫婦・親子・親戚などパターンはありますが、ほとんどは夫婦で契約します。

詳しくは後述しますが、住宅ローンの共有名義の種類は、連帯債務・連帯保証・ペアローンの3つです。

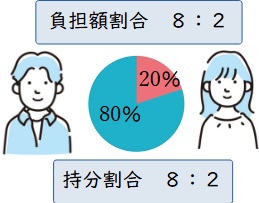

返済負担割合という住宅取得時の負担額の割合があり、一般的にはこれが持分割合になります。

どちらかが頭金を支払い、片方が単独でローン契約するパターン

一般的には、住宅を買うときに自己資金から頭金を支払い、残りを住宅ローンで分割返済していきます。

その際に、頭金とローン金額の割合で持分割合を設定するパターンです。

住宅ローンの頭金の相場は購入金額の2割程度です。

例えば、3,000万円の不動産であれば妻が頭金600万円を支払い、夫がローン契約で2,400万円を返済します。このときの持分割合は、妻10分の2・夫10分の8となります。

ローン契約で単独名義になるパターン

単独名義になるパターンを見ていきましょう。

夫婦のどちらかが単独名義でローン契約

夫婦のどちらかの名義でローン契約を組むパターンです。

この場合は当然、単独名義となります。

・どちらかが頭金を「住宅資金の贈与」として支払う場合

前述した、妻が頭金を支払い、夫がローン契約をする例で妻の持分割合を設定しないパターンです。

原則「夫と妻がそれぞれ負担した金額の割合」がそのまま持分割合に反映されますが、物件取得後に割合を変更することもできます。

妻が頭金を支払ったのに持分を設定しないとなると、妻から夫への贈与とみなされます。

この場合、贈与税が発生しますが、物件自体は単独名義です。

夫婦連名名義で借り入れできる住宅ローンの種類

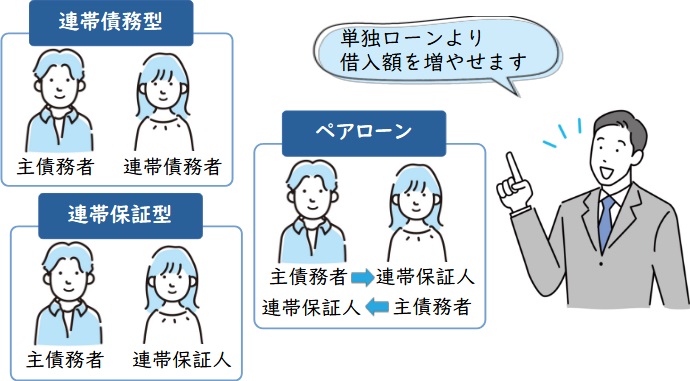

夫婦で住宅ローンを組む場合、連帯債務・連帯保証・ペアローンの3つの方法があります。

大まかに下記の4つの違いがあります。

住宅ローン返済中に、加入者に万が一のことがあった場合に、ローンの借入残高がゼロになる保険

それぞれ詳しく特徴を見ていきましょう。

連帯債務

連帯債務とは、夫婦のどちらか片方が住宅ローンの主債務者・もう片方は連帯債務者として住宅ローンを借り入れる方法です。主債務者と同様に、連帯債務者も同じだけの債務を負うことになります。

夫が契約者・妻が連帯債務者の場合、下記のようになります。

| 連帯債務 | |

|---|---|

| 住宅ローンの契約 | 1本 |

| 団体信用生命保険 | 夫:加入できる 妻:金融機関による |

| 住宅ローン控除 | 夫:利用できる 妻:利用できる |

| 所有権 | 夫:あり 妻:あり |

| 収入合算 | できる |

連帯債務のメリットは、借入額が増やせる上に、契約にかかる諸経費も単独ローンと変わらない点です。

デメリットは、連帯債務者の団信への加入料が通常より高くなることと、連帯債務型の取り扱いのある金融機関が少ないので選択肢が狭いことです。

連帯保証

連帯保証とは、夫婦のどちらか片方が住宅ローンの債務者・もう片方は連帯保証人となって住宅ローンを借り入れる方法です。連帯保証人とは、債務者が借入額を返済できなくなったときに、債務者に代わって返済することを約束した人のことです。連帯債務者も債務者と同様に債務を負うことになります。

夫が契約者・妻が連帯保証人の場合、下記のようになります。

| 連帯保証 | |

|---|---|

| 住宅ローンの契約 | 1本 |

| 団体信用生命保険 | 夫:加入できる 妻:加入できない |

| 住宅ローン控除 | 夫:利用できる 妻:利用できない |

| 所有権 | 夫:あり 妻:なし |

| 収入合算 | できる |

契約にかかる諸経費が単独ローンと変わらず、借入額を増やせるメリットがあります。

一方でデメリットは、連帯保証人が団信へ加入できず、住宅ローン控除も受けられない点です。

連帯債務と連帯保証の違いは連帯保証人の有無

連帯債務・連帯保証の違いを、以下にまとめました。

| 連帯債務 | 連帯保証 |

|---|---|

| ローンを夫婦で割り勘して返済する | 片方がローンを払えなかった場合に、もう片方が代わりに返済する |

たとえば、毎月の返済額が10万円だった場合、連帯債務だと「互いに5万円ずつ支払う」、連帯保証だと「片方が払えない場合に10万円を支払う」という点が両者の違いです。

連帯債務者・連帯保証人はローン返済における立場は異なるものの、返済義務を負う点はどちらも同じです。

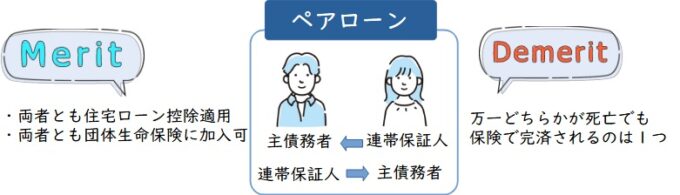

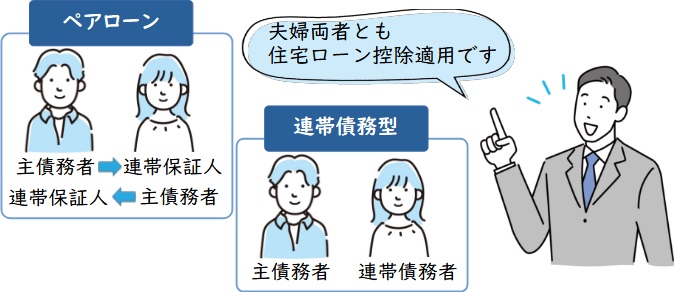

ペアローン

ペアローンとは、1つの不動産に対して夫婦それぞれが住宅ローンを借入れる方法のことです。

夫婦がそれぞれ単独の債務者となり、下記のような特徴をもちます。

| ペアローン | |

|---|---|

| 住宅ローンの契約 | 2本 |

| 団体信用生命保険 | 夫:加入できる 妻:加入できる |

| 住宅ローン控除 | 夫:利用できる 妻:利用できる |

| 所有権 | 夫:あり 妻:あり |

| 収入合算 | 個別で算定 |

ペアローンは独立性があるため、夫婦どちらも団信へ加入・住宅ローン控除の適用となります。

デメリットは、住宅ローンの契約が2本になるため、通常の住宅ローンより諸経費が2倍かかってしまうことです。諸経費とは、主に融資事務手数料・印紙代・登記費用などです。

「夫婦共有名義」「ローンは夫のみ」のどちらが得か

ここまで単独名義・共有名義の違いや、共有名義における住宅ローンの種類について解説しました。

結論をお伝えしますと、住宅ローンでの共有名義はおすすめしません。

しかし、それぞれにメリット・デメリットがありますので、向いているケースに分けて見ていきましょう。

共有名義(ローンが夫婦連名)が良い場合

まずは、共有名義が良いケースについて解説します。

購入可能なマイホームのグレードを上げたい

夫婦連名でローンを借り入れすれば、夫婦の収入を合算して借り入れ可能額を計算できるので、購入できるマイホームの選択肢が広がります。

フラット35のローンシミュレーションでは、年収から借入可能額を算出できます。

住宅金融支援機構と民間金融機関が提携している最長35年の全期間固定金利の住宅ローン

まずは、夫の年収500万円・35年ローン・金利1.970%のケースでシミュレーションしてみます。

夫の借入可能額は、4,422万円です。

続いて、妻の年収300万円・35年ローン・金利1.970%で計算します。

妻の借入可能額が2,274万円となりました。

夫婦の収入を合算すれば、6,696万円程度の家を購入できることになります。

住宅ローン控除を2人分受けたい

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が、入居から最大13年間にわたって所得税・住民税から控除される制度のことです。

1人につき、控除額の年間上限額は最大35万円です。連名であれば、2人の収入に対して適用されるため、上限も2倍使えることになります。

そのため、共働き世帯であれば所得税の節税が見込めるでしょう。

ただし、後ほど解説しますが、もし妻が将来専業主婦になるなど、家庭環境が変わった場合は夫しか控除を受けられなくなります。

共有名義のほうが夫の負担額が少ないので、結果的に節税効果は低くなります。

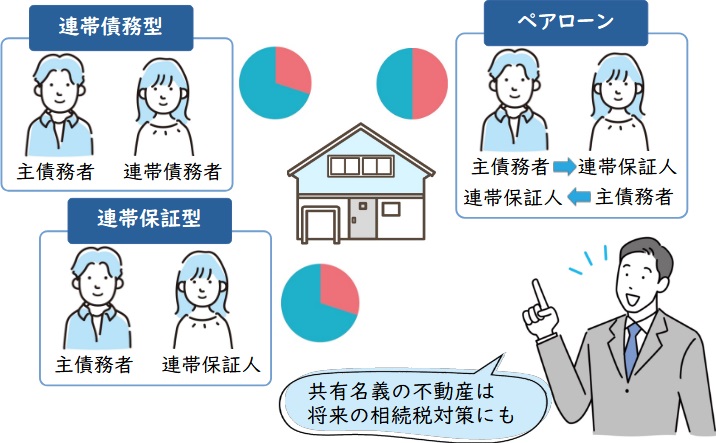

将来の相続税対策がしたい

共有名義にしておけば、将来の相続時に子どもたちにかかる相続税を多少減らせます。

5,000万円の不動産を夫が単独所有しているケース・夫婦2分の1ずつ共有しているケースで、

子どもが1人で夫が死亡したと仮定して、相続税の計算式を見ていきましょう。

まずは、夫が単独所有しているケースです。

相続財産から差し引くことができる「基礎控除額」を以下の計算式で算出します。

基礎控除額 = 3,000万円 + (600万円 × 法定相続人) により、

法定相続人は、妻・子どもの2人であるため、

3,000万円 + (600万円 × 2) = 4,200万円(基礎控除額 )

5,000万円の不動産が相続財産であるため、

5,000万円(相続財産) – 4,200万円(基礎控除額) = 800万円(相続税の課税対象)

相続税の課税対象は総額800万円となりました。

次に法定相続分に従って、妻2分の1・子ども2分の1に分配します。それぞれの課税対象額は400万円となります。

次に課税対象額に相続税率を乗じて、控除額を差し引きます。

| 法定相続分に応じた取得金額 | 相続税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超え | 55% | 7,200万円 |

今回の例では、妻・子ども共に控除額の適用がないため、下記の計算式になります。

夫が単独所有しているケースでは、妻と子どもが支払う相続税額は40万円ずつとなります。

続いて、5,000万円の不動産を夫婦2分の1ずつ共有しているケースの相続税額を見ていきましょう。

夫婦2分の1ずつ共有名義である場合、夫の持分割合である2,500万円が相続財産となります。

夫が単独所有しているケースと同様の計算式に当てはめていきます。

法定相続人は、妻・子どもの2人で、2,500万円の不動産が相続財産であるため、

2,500万円(相続財産) – 4,200万円(基礎控除額) = 0円(相続税の課税対象)

夫婦2分の1ずつ共有しているケースでは妻・子ども共に相続税額は0円となります。

夫の単独名義・夫婦の共有名義にしている場合の相続税額は下記のとおりです。

| 5,000万円の不動産を夫が単独所有しているケース | 5,000万円の不動産を夫婦2分の1ずつの共有しているケース |

|---|---|

| 妻:40万円・子ども:40万円 | 妻:0円・子ども:0円 |

このように、共有名義にしていると将来の相続税対策につながります。

単独名義(ローンが夫のみ)が良い場合

次に、単独名義が適しているケースを見ていきましょう。

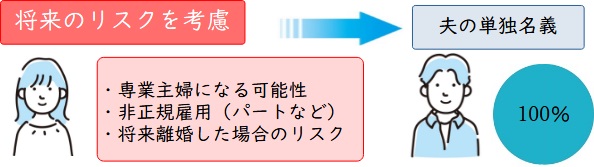

妊娠・出産などを機に妻が専業主婦になる場合

夫婦連名にすれば借入額を増やすことはできますが、裏を返せば1人では返せない額を2人で借りている状態になります。

妻が専業主婦になり収入がなくなった場合に、夫のみの収入では返せないというケースが非常に多いです。

なお、妻の負担分を夫が代わりに返すと、夫から妻への贈与とみなされることもあり、贈与税が発生するおそれがあります。

将来的に妻の収入がなくなる可能性があるのであれば、単独名義が望ましいでしょう。

夫婦のどちらかの雇用形態が正社員では無い場合

そもそもアルバイト・パートではペアローンの審査は通りません。

契約社員も、正社員に比べて解雇のリスクが高いため、審査通過が厳しくなります。

どちらか一方でも収入がなくなった場合、継続的な返済が厳しくなります。

離婚時の財産分与のリスクを考慮する場合

共有名義は離婚時のトラブルのもとになる可能性が高いため、リスクを考慮するのであれば単独名義にしたほうが良いでしょう。

まず、離婚をするのであれば不動産を財産分与でどう分配するかを決めます。

夫婦が共同生活で共に築きあげてきた財産を2分の1ずつ公平に分配すること

単独名義であれば、ローンを契約している方が不動産を引き取る、もしくは売却して、相手方に現金などで精算すれば完結します。

しかし、共有名義だとそうはいきません。

共有名義を解消するのが一般的ではありますが、金融機関の合意が必要になります。そして、ローン返済中の名義人変更は認められないケースがほとんどです。

仮に債務者変更できたとしても、2人分の収入で支払っていた返済額を支払い続けるのは難儀でしょう。

では、売却したらいいと考えがちですが、不動産を担保にする権利である「抵当権」があるため、完済できる金額で売れる状態でなければ売却できません。このように住宅ローン残高を売却金額が上回っている状態をアンダーローンと言います。

一方で、ローン残高を売却金額が下回っているオーバーローンは、売却後もどちらか片方が残債を払い続ける必要があります。

その場合は、返済計画を立てて金融機関に合意を得た上で任意売却もできますが、差額分を埋めるために親族からお金を借りるなどの資金調達が欠かせません。

このように、離婚時のリスクヘッジをしておきたい場合は、共有名義を避けたほうが無難です。

死別時にローン支払いが残るリスクを考慮する場合

共有名義だと夫婦のどちらか片方が亡くなった際に、ローンが残るおそれがあります。

ペアローンだと債務が分かれており、それぞれ団信加入が可能です。

そのため、将来妻が専業主婦になっている状態で夫が亡くなってしまうと、妻には収入がないのに、妻の分のローンが残ることになります。

また、連帯債務だと夫婦連名で団信に加入できる商品もあるが、基本は1名加入です。

連帯債務で夫のみ団信に加入していた場合は、妻が亡くなっても全額の返済が残ります。

片方の収入をベースに返済していた場合、継続的な支払いは厳しくなります。

将来の相続トラブルを回避したい場合

夫婦共有名義の不動産で共有者が亡くなると、相続人に持分が承継されます。

例えば、子どもがいない夫婦で夫が亡くなると、夫の親や兄弟姉妹などが不動産の共有者になります。

このように、代を重ねるごとに関係性の離れた親族が不動産の権利者になることで、いざ売却を考えたときに合意を得られない可能性が高いです。

夫婦共有名義で住宅ローンを組むときの注意点

ここでは、共有名義において注意すべき点を解説します。

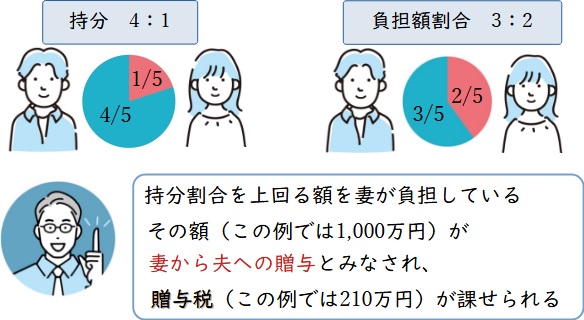

持分割合は返済負担割合に応じて設定する

「出資金額 = 持分割合」ではない登記をすると、贈与税が発生して確定申告が必要になる可能性があります。

たとえば、ローンは夫で2,500万円・頭金は妻で500万円といった出資金額で、持分1/2ずつで登記した場合、妻が贈与税の対象になる可能性があるのです。

これは、妻が1,000万円分の持分を無償で取得した形になるためです。

夫婦間であれば、200万円以下で10%、3,000万円超で55%といったように、贈与とみなされた金額に応じて課せられる税率が増えてしまいます。

1,000万円分の贈与を受けた場合の贈与税は、231万円です。

参照元:国税庁|贈与税の計算と税率

ローンの返済負担についても、持分1/2ずつで登記しているにもかかわらず片方が大部分を返済している場合は、贈与税の対象になる可能性があります。

ローンは夫・頭金は妻負担にした場合の確定申告については、以下の記事で詳しく解説しています。

夫が妻の負担分を返済すると贈与税が掛かる恐れがある

先ほども少し触れましたが、妻が専業主婦になったりなどで夫が負担するケースも同様に、その額が贈与とみなされて税金が発生するおそれがあります。

例えば、夫の支払い額が3,000万円で持分5分の4・妻の支払い額が2,000万円で持分5分の1だとします。

この場合、単純に妻から夫へ1,000万円分の贈与となります。

夫婦間の1,000万円の贈与であれば、税率30%・控除額90万円ですので、210万円の贈与税が掛かることになります。

返済計画に無理のない借入額を設定する

これは単独名義でも同じことが言えますが、無理のない返済計画を立てることが重要です。

共有名義で不健全な返済比率を設定すると、死別時や離婚時などに返済できず、家を売却せざるを得なくなるおそれがあります。

売却したとしても売却額でローンを返済できなければ、安い賃貸を借りながら残債を返し続けるという悲惨な状況になってしまいます。

一般的に理想的な返済比率と言われるラインは、年収の25%です。

夫500万円・妻300万円の年収の家庭であれば、年利含めて年間の返済が200万円に収まる範囲での借入が理想となります。

家の名義とローンの名義が違う場合は契約違反になる可能性がある

離婚に伴い名義変更する場合、金融機関に無断で家の名義変更をすると、契約違反になる可能性があります。

住宅ローン契約には「届け出た事項に変更があった場合は、直ちに書面で届け出るものとします」といった規定が盛り込まれているからです。

つまり、名義変更はもちろんのこと、離婚する旨についても金融機関に報告しなくてはなりません。

無断で名義変更を行い、家の名義・ローンの名義が異なる状況となった場合、金融機関に知られると一括返済請求などを受ける恐れがあります。

共有名義でローン契約した後、離婚などで名義変更がする場合は事前に金融機関に相談しましょう。

家の名義とローンの名義が違う場合のリスクについては、以下の記事で詳しく解説しています。

まとめ

今回の記事では、単独名義・共有名義が適しているケースや、共有名義の注意点について解説しました。

将来的に家庭環境の変化があったり、万が一のことが起きたりすることを考慮すると、住宅ローンは夫のみで組むのが望ましいと言えます。

無理のない返済計画を立てた上で、自身の状況に合った住宅ローンを選んでください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら