農地(田や畑)にも固定資産税の支払いが発生する

農地とは、主に穀物・野菜などを栽培する「耕作の目的に供されている土地」を指します。

家を建てられる土地である宅地には固定資産税の支払いが発生しますが、農地も同じく支払い義務があります。

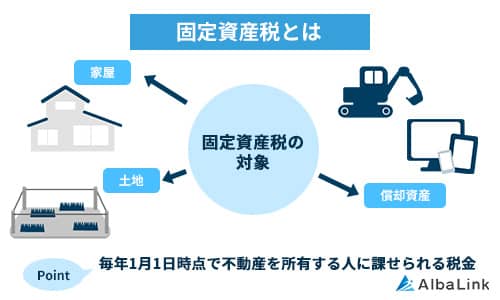

固定資産税とは、毎年1月1日時点で土地や家屋などの不動産を所有している人が支払う税金です。

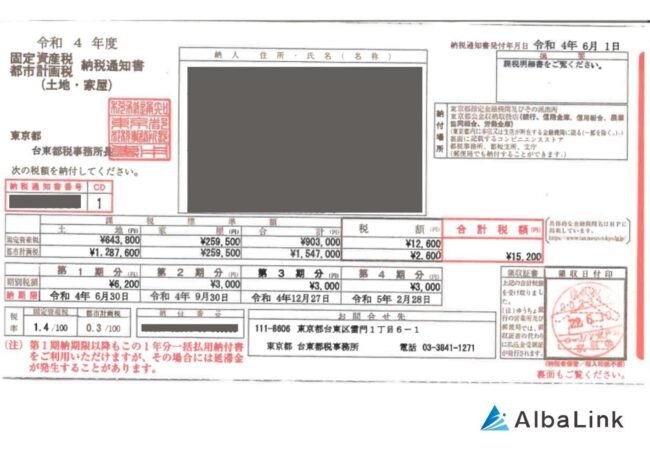

納付時期は各自治体によって異なりますが、毎年4月~6月頃にかけて固定資産税納税通知書が送付され、4期で分割して納めるか、もしくは一括で納めるか選択可能です。

【固定資産税納税通知書の見本】

もっとも一般的な支払い方法はコンビニや金融機関での現金払いですが、自治体によっては銀行引き落とし・クレジットカード・スマホ決済アプリなどにも対応しています。

各自治体に事前に問い合わせしておくと、対応している支払い方法や決済手数料の有無などが確認できます。

農地の固定資産税はいくら?「固定資産税評価額×1.4%」で計算できる!

原則として、固定資産税は「固定資産税評価額 × 標準税率(1.4%)」で計算できます。

たとえば、固定資産税評価額が1,000万円であれば、14万円がその年に支払う固定資産税です。

評価額の確認方法には以下の3つがあります。

- 納付書に同封されている課税明細書を確認する

- 市町村役場で固定資産課税台帳を確認する

- 市町村役場で固定資産評価証明書を確認する

固定資産税評価額がわかれば農地の固定資産税を算出できるので、税額を知りたい場合は上記の方法で確認してみましょう。

農地の場合は固定資産税評価額の基準が2つあるため、次章で解説します。

農地の固定資産税評価額には2つの基準がある

農地の固定資産税は、土地の固定資産税評価額を基準にして算出されます。

土地の評価額はその土地から得られる収益性で判断され、農地の場合は以下の2つの基準が用いられます。

- 農地評価

- 宅地評価

それぞれの違いを見ていきましょう。

農地評価

農地評価とは、今後も継続的に農地として活用されるであろう土地に用いる評価のことです。

農地評価では、その農地で収穫できる作物の量・作物によって得られる収益を基準に評価されます。

冒頭でもお伝えしたとおり、農地は宅地よりも活用における自由度が低く、収益性も低いため、宅地よりも税金が安くなるよう評価額が調整されます。

宅地並評価

宅地並評価は、現状が農地であっても、今後宅地として転用される可能性が高いと予想される土地の評価です。

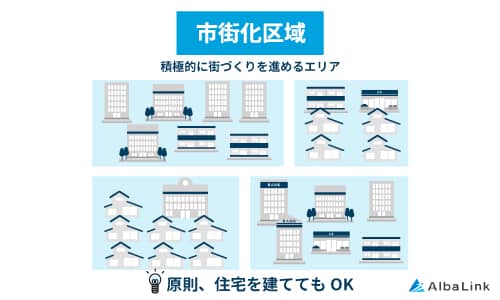

すでに市街地として栄えている土地や、今後10年以内に市街化が進められるよう計画されている土地である「市街化区域」に適用される評価方法です。

宅地並評価では、固定資産税評価額が宅地に近くなります。

ただし、宅地に転用される可能性が高い「一般市街化区域農地」であっても現状で農業を営んでいれば農地評価と同じように評価額の軽減措置が取られます。

また、三大都市圏に位置する「特定市街化区域農地」においては、宅地並み評価での課税が始まった時から4年間は軽減措置が適用されるため、税負担は軽いです。

一般市街化区域農地・特定市街化区域農地については後ほど解説します。

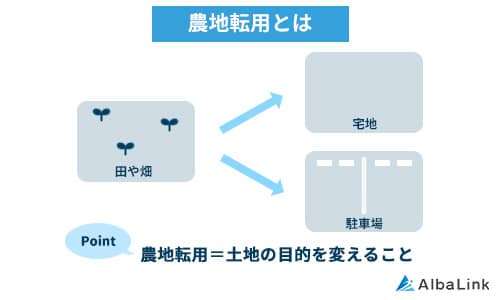

農地転用の時期によって固定資産税の課税対象が変わる

農地転用を行った時期によって固定資産税の課税対象が変わります。

農地転用とは、農地を宅地や店舗、駐車場など農業以外の利用目的に転用することです。

先ほどお伝えしたように、固定資産税額は農地より宅地の方が高くなります。

そのため、12月30日に農地転用すると、まだ宅地として活用していなくても、翌年の固定資産税は宅地として徴収され、農地より高くなってしまいます。

逆に1月2日に農地転用した場合は、1月1日時点では農地扱いであるため、その年は宅地として活用したとしても徴収されるのは農地としての固定資産税額となり、宅地より安く済みます。

農地転用をするタイミングは、年明けに近ければ近いほど固定資産税の負担調整措置を長く受けられることになります。

農地の固定資産税は農地の種類によって計算方法や優遇措置が変わる

固定資産税の基本的な計算方法は前述したとおり、「固定資産税評価額×1.4%」です。

ただし、固定資産税の計算方法・優遇措置は農地の種類によって異なります。

-

- 一般農地・生産緑地地域内農地

- 市街化区域農地

- 特定市街化区域農地

参照元:農林水産省|農地に対する固定資産税の特例(負担調整措置)

それぞれ解説します。

一般農地・生産緑地地域内農地

一般農地・生産緑地地域内農地は、前述した2つの評価方法のうち「農地評価」に該当します。

概要について詳しく見ていきましょう。

一般農地や生産緑地地域内農地の概要

一般農地とは、市街化調整区域に位置している農地のことです。

森林や農地を守るために市街化を抑制されており、原則として建物の建設には許可が必要な区域

一般農地では、農業を継続的に営むことが前提とされており、宅地と比較した際の収益性の低さを考慮したうえで評価されるのが特徴です。

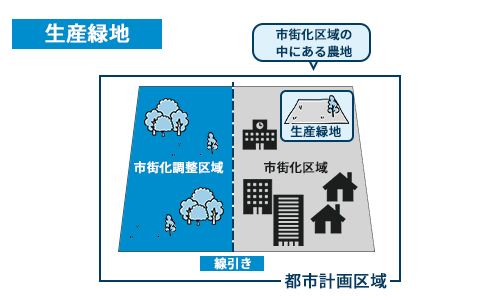

一般農地と同じく、農地として税負担の軽減措置を受けられる土地には生産緑地があります。

生産緑地とは、市街化区域内にある農地のうち、行政より生産緑地として指定された農地のことを言います。

本来は、市街化区域にあることから宅地に近い税額を課せられますが、一定の要件を満たしたうえで、行政から生産緑地指定を受けていると農地同様に固定資産税額が減額されます。

生産緑地指定を受ける要件は以下の3つです。

- 良好な生活環境の確保に効用があり、公共施設等の敷地に供する用地として適している

- 500㎡以上の規模の区域である

- 継続に農林業が営める条件を備えている

これらに該当していれば生産緑地に指定され、一般農地と同様に農地評価が適用されるので、固定資産税の税負担を軽減できます。

計算式

一般農地・生産緑地地区内農地は今後も継続的に農地として活用される前提の土地です。

一般農地・生産緑地地区内農地の計算式は以下のとおりです。

調整税額 = 前年度の課税標準額 × 負担調整率 × 税率

このように計算式が2つある理由は、農地の評価額が売買価格や収益性を元に算出されるからです。

農地の価値が急上昇すれば、それに伴って税額も急上昇するため、固定資産税の支払いが困難になる人が現れてしまいます。

そのため、本則税額(本来の税額)と調整税額(農地を考慮した税額)の両方で低いほうで計算されるようになっています。

具体例

一般農地・生産緑地地区内農地における本則税額の計算例を見ていきましょう。

今年度の一般農地の評価額が100万円だったすると、以下の計算式となります。

本則税額 = 評価額 × 税率(1.4%)より、

100万円 × 1.4% = 1万4,000円

よって、一般農地の本則税額は1万4,000円と算出できました。

続いて、一般農地の調整税額の計算例を見ていきましょう。

調整税額の計算では、前年度の課税標準額が今年度の評価額に対してどの程度の割合を占めているかを示す「負担水準」と、それに応じてどの程度、負担の調整をかけるかを示す数値である「負担調整率」を計算に用います。

負担水準・負担調整率は以下のとおりです。

| 負担水準 | 負担調整率 |

|---|---|

| 0.9以上

0.8〜0.9 0.7〜0.8 0.7未満 |

1.025

1.05 1.075 1.10 |

前年度の課税標準額が70万円・今年度の一般農地の評価額が100万円だったと仮定して計算します。

調整税額 = 前年度の課税標準額 × 負担調整率 × 税率(1.4%)

負担水準 = 70万円 ÷ 100万円 = 0.7

負担水準0.7は、負担調整率1.075であるため、

70万円 × 1.075 × 1.4% = 1万535円

一般農地の調整税額は1万535円と算出できました。

本則税額が1万4,000円・調整税額が1万535円であるため、翌年に納める固定資産税額は1万535円となります。

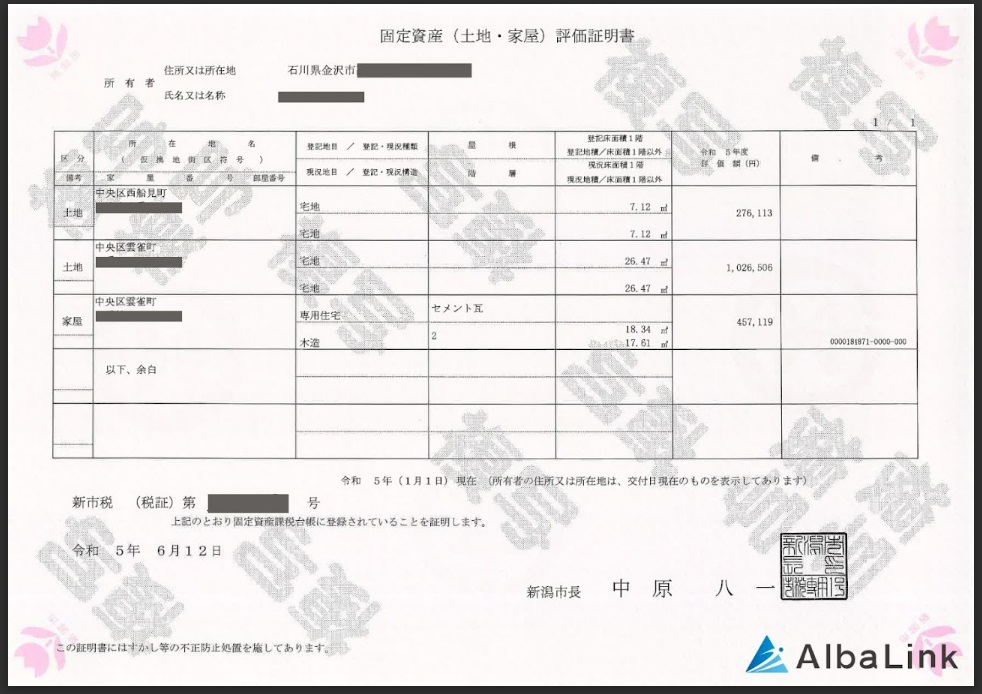

なお、課税標準額は、固定資産税額を算出する基礎になる金額で、前述した納税通知書もしくは役所で固定資産評価証明書を取得すれば、確認できます。

【固定資産評価証明書の見本】

市街化区域農地

市街化区域農地は、前述した2つの評価方法のうち「宅地並評価」に該当します。

概要や計算方法について解説します。

市街化区域農地の概要

市街化区域農地とは、市街化区域内に位置している農地のことです。

土地は都市計画法によって「市街化区域」と「市街化調整区域」の2つに分類されており、それぞれ行政の街づくりへのスタンスが異なります。

市街化区域農地は農地から宅地へ転用する可能性が高く、宅地に等しい評価額となるため、一般農地と比べて税額は高くなります。

計算式

市街化区域農地の計算式は以下のとおりです。

調整税額 = 前年度の課税標準額 × 負担調整率 × 税率(1.4%)

市街化区域農地は、宅地として転用される可能性が高いと予想される土地です。

現状で農業を営んでいる場合には農地評価が適用されますが、特段農地として活用していなければ宅地並評価となるので、税額は一般農地より高くなります。

こちらも本則税率と調整税率の両方を求めて、どちらか低い額のほうを固定資産税評価額として用いられます。

具体例

市街化区域農地の本則税額の計算例を見ていきましょう。

今年度の市街化区域農地の評価額が3,000万円だったすると、以下の計算式となります。

本則税額 = 評価額 × 1/3 × 税率(1.4%)より、

3,000万円 × 1/3 × 1.4% = 14万円

よって、市街化区域農地の本則税額は14万円と算出できます。

次に、市街化区域農地の調整税額の計算例を見ていきましょう。

ここでは、前年度の課税標準額が2,000万円・今年度の一般農地の評価額が3,000万円だったと仮定して計算します。

調整税額 = 前年度の課税標準額 × 負担調整率 × 税率(1.4%)

負担水準 = 2,000万円 ÷ (3,000万円 × 1/3 ) = 2

負担水準2は、負担調整率1.025であるため、

2,000万円 × 1.025 × 1.4% = 28万7,000円

市街化区域農地の調整税額は28万7,000円と算出できました。

本則税額が14万円・調整税額が28万7,000円であるため、翌年に納める固定資産税額は14万円となります。

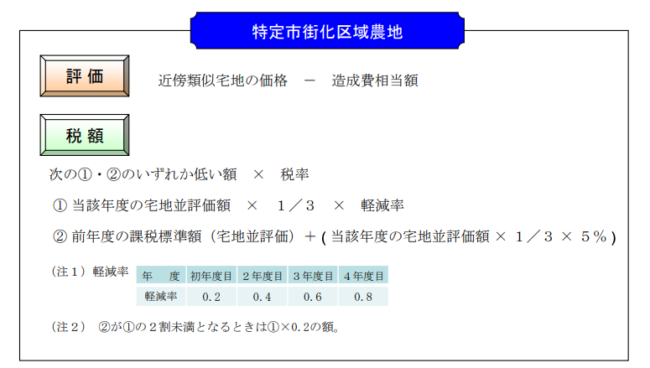

特定市街化区域農地

特定市街化区域農地も、市街化区域農地と同様に、「宅地並評価」に該当します。

概要や計算方法について解説します。

特定市街化区域農地の概要

特定市街化区域農地とは市街化区域農地のうち、三大都市圏に位置している農地です。

三大都市圏とは、首都圏・中部圏・近畿圏の中で指定された約200の市のことです。

市街化区域農地と同様に、農地から宅地へ変更する可能性が高いエリアであるため、宅地に等しい評価額に設定されます。

新たに特定市街化区域農地に指定された農地には軽減率という税負担の軽減措置がとられるため、特定市街化区域となって4年間は、本則税額を計算する際に一定の減額が適用されます。

計算式

特定市街化区域農地の計算式は以下のとおりです。

調整税額 = (前年度課税標準額 + 本年度評価額 × 1/3 × 5%) × 税率(1.4%)

特定市街化区域も本則税率と調整税率の両方を計算し、どちらか低い額のほうを固定資産税評価額として用いられます。

具体例

特定市街化区域農地の本則税額の計算例を見ていきましょう。

特定市街化区域農地の場合、本則税額の計算式で軽減率を適用します。

軽減率は、新たに特定市街化区域農地になった農地に適用される制度で、税負担が一気に重くならないよう、以下のような減額の措置が取られます。

| 初年度 | 0.2% |

|---|---|

| 2年度目 | 0.4% |

| 3年度目 | 0.6% |

| 4年度目 | 0.8% |

このように、年度に応じた軽減率が定められており、徐々に宅地並評価に近づくよう数値を設定されています。

また、調整税額が本則税額の2割未満の金額だった場合も、税負担がもっとも軽い初年度の軽減率を適用し、納税者の負担が和らぐよう減額の措置が取られています。

今年度の特定市街化区域農地の評価額が3,000万円・軽減率が0.8と仮定した本則税額を計算式は以下のとおりです。

本則税額 = 評価額 × 1/3 × 軽減率 × 税率(1.4%)より、

3,000万円 × 1/3 × 0.8 × 1.4% = 11万2,000円

よって、特定市街化区域農地の本則税額は11万2,000円と算出できます。

次に、特定市街化区域農地の調整税額の計算例を見ていきましょう。

ここでは、前年度の課税標準額が2,000万円・今年度の一般農地の評価額が3,000万円だったと仮定して計算します。

調整税額 = (前年度課税標準額 + 本年度評価額 × 1/3 × 5%) × 税率(1.4%)より、

(2,000万円 + 3,000万円 × 1/3 × 5%) × 1.4% = 28万7,000円

特定市街化区域農地の調整税額は28万7,000円と算出できました。

本則税額が11万2,000円・調整税額が28万7,000円であるため、翌年に納める固定資産税額は11万2,000円となります。

課税評価額30万円未満なら農地に固定資産税はかからない

農地の固定資産税は、課税評価額30万円未満であれば課税されません。

固定資産税には免税点という制度が適用されるからです。

税金が課税・非課税のどちらになるかを決める境目。不動産においては、土地は30万円・家屋は20万円・償却資産は150万円など、固定資産によって免税点が設定されている

そのため、前述した4種類の農地についても課税評価額が30万円未満であれば、固定資産税は発生しません。

農地でも固定資産税が減免される2つのケース

前述したとおり、農地は課税評価額が30万円未満であれば固定資産税の納付は必要なくなります。

しかし、農地の評価額が30万円を超えてしまったとしても税額が減免される制度があるので、要件に該当すれば税負担を抑えられます。

この章では、固定資産税が減免される以下2つのケースについて見ていきましょう。

- 被災者や生活保護受給者は免除される

- 審査への見直し要求で減額される

被災者や生活保護受給者は免除される

農地の所有者が被災者である場合は固定資産税が免除されます。

土地の固定資産税は、その土地から得られる収益や価値に応じて税額が増減されるからです。

実際に、平成23年3月11日に起きた東日本大震災では、市町村長が指定した区域にある土地・家屋の固定資産税は課税免除とする特例が設けられました。

また、生活保護者についても各市町村ごとに減免の制度が設けられています。

青森県平川市では、生活保護の認定後から税額が減免となる制度があります。

参照元:平川市|固定資産税のよくある質問

固定資産税は地方税であるため、減免・免除の要件は各自治体によって異なります。

特例を利用する際には、あらかじめ自治体に減免・免除の要件について確認しておきましょう。

審査への見直し要求で減額される

農地も含め、固定資産税額について不服がある場合は、固定資産評価審査委員会に審査の見直し要求をすることで税額が減額される可能性があります。

固定資産評価審査委員会とは、評価額に関する不服の申出があった際に審査決定する機関です。

評価額の不服は審査請求によって意思決定するよう、地方税法第423条の規定によって定められています。

審査の見直し要求が受け付けられる期間は、納税通知書の交付を受けた翌日から3ヶ月以内です。

審査申出期間を過ぎてしまうと、不服申立てが受理されなくなるので注意が必要です。

農地の固定資産税が高いと感じたら取るべき4つの施策

ここまで読んだあなたは、宅地より維持費が安いと思っていた農地の固定資産税が意外と高いことに気づかれたのではないでしょうか?

状況によっては「こんなに高いなら払えないよ」と思われたかもしれません。

しかし、ご安心ください。

農地を処分して固定資産税の支払いから解放される方法として、以下の4つの施策があります。

- 相続放棄する

- 相続土地国庫帰属法を利用する

- 農業バンクを利用する

- 売却する

農地を処分する方法についての詳細は、以下の記事でも詳しく解説しています。

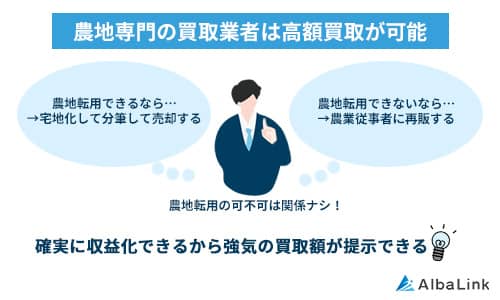

先に結論をお伝えすると、上記の施策の中で農地の処分にもっとも適しているのは、専門の不動産買取業者への売却です。

専門の買取業者であれば、農地の活用ノウハウを豊富に持っているので、安価な価格で取引されがちな農地であっても高額買取が可能だからです。

専門の買取業者についての詳細は後述します。

この章では、農地を処分する4つの施策について解説します。

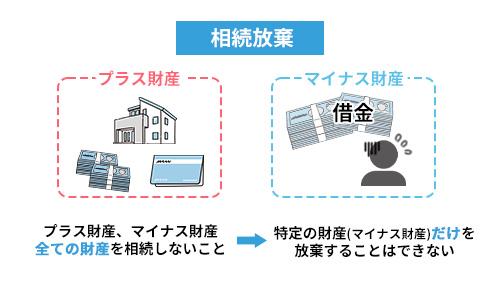

相続放棄する

現に今、農地の相続が発生している場合であれば、相続放棄をするのも1つの手段です。

亡くなった人(被相続人)の相続財産を一切引き継かず放棄すること

被相続人の住所地を管轄する家庭裁判所へ申立てをして相続放棄が認められれば、農地の所有権も放棄できるので毎年の固定資産税の支払い義務から解放されます。

ただし、農地の相続放棄には下記のような注意点があります。

- 相続が発生したことを知った日から3ヶ月を過ぎると原則、相続放棄ができない

- プラスの相続財産があったとしても、農地と一緒に手放さなければならない

- 次の相続人が管理を開始するまでは、農地で起きたトラブルの対処など管理責任が残る

とくに、相続放棄ではプラスの財産も一緒に手放さなければならない点は要注意です。

被相続人に、現預金や自動車、美術品などプラスの財産があり、農地の価値より上回っている場合には相続放棄はおすすめしません。

農地の相続放棄については、以下の記事で詳しく解説しています。

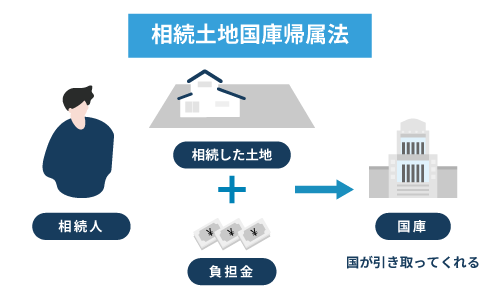

相続土地国庫帰属法を利用する

相続土地国庫帰属法を利用すれば、農地を処分できる可能性があります。

相続土地国庫帰属法とは、相続または遺贈によって取得した土地を、一定の要件を満たした場合に国に引き渡せる制度のことです。

相続土地国庫帰属法についての詳細は以下の記事で詳しく解説しています。

農地の所在地を管轄する法務局に申請して承認されれば、農地の処分ができます。

ただし、相続土地国庫帰属法を利用をするには費用がかかり、審査手数料として土地1筆あたり1万4,000円と、負担金が原則20万円必要です。

また、国に帰属させられる土地には、いくつもの厳しい要件があり、農地の状態によっては工事をして申請しなくてはなりません。

たとえば、農地の地中に岩石や木くずなど有体物が埋まっている場合は撤去が前提となるので、堆積物の調査費用5万円〜30万円と、撤去費用が1㎡あたり1万2,000円〜2万5,000円が必要です。

土地を国に帰属させるためには費用面のハードルが高く、なおかつ必ず引き渡せる保証がないため、現実的な施策ではありません。

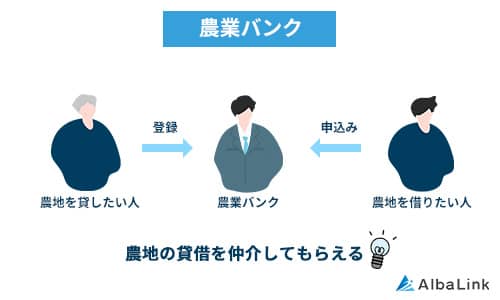

農業バンクを利用する

農業バンクを利用すれば、農地を探している人に貸し出して賃料を得られます。

農業バンクとは、農林水産省が提供している農地の貸借を仲介してもらえるサービスです。

農地の管理や賃料の回収も農林水産省に委託できるので、貸借契約後のトラブルが起きにくいのが特徴です。

ただし、農業バンクを利用しても必ず貸借できるわけではありません。

あくまで借受希望者が現れなければ、貸借契約には辿り着かないからです。

たとえば、立地が悪い農地であれば借受希望者がなかなか現れず、場合によっては永久に貸し出せないケースもあります。

農地バンクは利便性の高いサービスですが、貸借が決まるまでに時間がかかる可能性があり、固定資産税の支払い義務からすぐに解放されない点は留意しましょう。

売却する

農地の処分方法として有効な施策に「売却」があります。

農地の売却先には以下の3つがあります。

- 農業従事者に売却する

- 宅地化して仲介業者に売却を依頼する

- 専門の買取業者に売却する

それぞれ、どのような特徴があるのか詳しく解説します。

農業従事者に売却する

まずは、農業従事者に売却する方法です。

農地の売買は農地法による制限があり、原則として農業従事者・地域の農業委員会に許可を得た農家のいずれかでなければ購入できません。

参照元:e-Gov法令検索|農地法第3条

しかし、農業従事者への売却であれば農地転用などをせず、農地のままの状態で売却できます。

ただし、買い手が農家に限定されてしまうので、購入希望者が見つかるまでに高確率で時間を要する点は留意しましょう。

農林水産省の調査によると2013年〜2022年の間に、約194万人いた農業人口が約138万人まで減少しているというデータがあります。

このことから、農地を購入できる人口そのものが年々減少しており、売却活動が長引くほど永遠に売れ残るリスクが増していくと予想されます。

固定資産税の支払いから解放されたい場合は、おすすめできない売却方法です。

宅地化して不動産仲介業者に売却を依頼する

農地転用をして不動産仲介業者に売却依頼をすれば、売れる可能性が高くなります。

不動産市場の多くは、マイホームを想定して家探しをしている層です。

そのため、宅地に転用して売り出せば、市場の多くの人がターゲットとなるため、売却しやすくなります。

ただし、すべての農地が転用できる訳ではない点に注意しましょう。

転用可能かどうかは、農地の区分ごとに許可の有無を決める「立地基準」と、農地転用の申請目的で判断する「一般基準」の2つの要件をクリアしている必要があります。

農地の条件によっては許可が原則不可となっているため、そもそも農地転用ができないケースもあります。

農地転用の詳しい許可基準については、農林水産省のホームページで確認可能です。

農地転用ができない、もしくは煩雑な手続きを避けたい場合には、次に解説する専門の買取業者への売却がおすすめです。

専門の不動産買取業者に売却する

農地の売却に手間と費用をかけたくないのであれば、専門の買取業者に売却しましょう。

専門の買取業者であれば、売主が農地転用をしたり、販促活動を行ったりする必要がなく、確実に売却できるからです。

農地を専門に扱う買取業者は、独自の活用ノウハウを活かして、買い取った農地を自社で運用・第三者へ再販して収益化につなげます。

そのため、どのような農地であっても、買い取った後で収益を得られる自信があるので、確実に売却できる上に、強気の買取金額を提示できます。

農地の価格相場や優良業者の選び方については、以下の記事で詳しく解説しているのでご覧ください。

なお、当サイトを運営している弊社AlbaLink(アルバリンク)は、農地専門の不動産買取業者です。

農地をはじめ、市場で売れにくい土地を数多く買い取っており、お客様からも多くの感謝の声を頂戴しております。

無料査定は随時行っておりますので、いつでもお気軽にご連絡ください。

もちろん、無料依頼だけのお問い合わせも歓迎しております。

まとめ

今回の記事では、農地の種類や固定資産税をメインに解説しました。

一般的に、農地の固定資産税評価額は低く設定されており、宅地よりも維持費は安く済む傾向にあります。

しかし、農地は宅地よりも活用用途が限定的であるため、いざ手放したいと考えても買い手が見つかりにくいのが現状です。

農地の所有にお困りの方は、農地専門の買取業者への売却をおすすめします。

専門の買取業者は、農地のままの状態で高確率で買い取ってもらえます。

なお、当サイトを運営している弊社AlbaLink(アルバリンク)は、全国の農地を積極的に買い取っている買取業者です。

一般の不動産会社が取り扱わない農地も、弊社であれば、独自の再生ノウハウを駆使して収益化につなげられるので、高額買取が可能です。

実際に、フジテレビの「イット」で、廃墟のような空き家でも再生する買取業者として紹介されました。

売主様の農地を少しでも高く買い取れるよう、全力で対応させていただきます。

無料相談のみのお問い合わせも歓迎しておりますので、いつでもお気軽にご連絡ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら