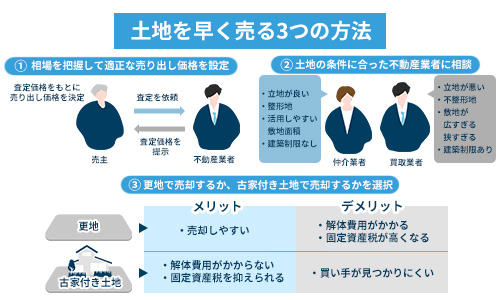

土地を早く売る3つの方法

一般的に、土地を売却するまでには3~6か月ほどの期間がかかるといわれています。ただし、工夫次第では早期売却も夢ではありません。早期売却を実現するためにも、以下3つのコツを押さえておきましょう。

- 相場を正しく把握して最低売却額を決める

- 自分の土地に合った不動産業者に相談する

- 「更地で売却するか」「古家付き土地で売却するか」を判断する

それぞれのポイントについて、詳しく解説します。

相場を正しく把握して最低売却額を決める

土地の売却にあたり、少しでも高い価格で購入してくれる買い手を見つけたいと考える方は少なくありません。しかし、土地には適正相場が存在します。相場よりも高い売り出し価格を設定すると、売れる土地も売れなくなってしまう点に注意しましょう。

自分で土地の相場を把握する方法には、主に以下2つがあります。

- ポータルサイトを確認する

- 不動産業者の無料査定を利用する

それぞれの確認方法について、具体的に見ていきましょう。

ポータルサイトを確認する

「SUUMO(スーモ)」や「at home(アットホーム)」といった不動産ポータルサイトには、現在売り出し中の物件情報が掲載されています。不動産ポータルサイト上で自身が所有している土地の立地や平米数などに近い物件を複数ピックアップすれば、おおよその相場をつかめるでしょう。

また、売り出し価格を決める際に相場よりも高く設定してしまって売れ残るリスクや、低い価格に設定して損失を被るリスクを回避できます。

しかし、不動産ポータルサイトに掲載されている物件情報は成約価格ではなく、あくまでも「売り出し価格」に過ぎません。売り出し価格は売主自身が設定できる金額であり、必ずしもその価格で売却できるわけではない点に注意が必要です。

不動産業者の無料査定を利用する

上記の方法では土地の大体の相場をつかめますが、実際の売却価格は土地の形状や周辺環境などに大きく左右されるため、正確な相場の把握は難しいといわざるを得ません。

そこでおすすめなのが、不動産業者の無料査定を利用する方法です。査定依頼を受けた不動産業者は実際に現地へ赴き、類似物件の成約事例に加えて物件の状態や立地条件、周辺環境などを細かく確認したうえで査定価格を算出します。

ただし査定価格は一律ではなく、不動産会社によって異なります。「査定価格=実際に売却できる価格」ではないため、査定価格が相場よりも高い場合はなかなか売却できない状況に陥りかねません。また、相場よりも安い場合は早く売れるかもしれませんが、手元に残る現金が減ってしまう恐れがあります。

土地の適正相場を見極めるためにも、1社ではなく複数の不動産業者に査定を依頼しましょう。

なお、弊社AlbaLink(アルバリンク)でも無料査定をおこなっております。全国どこの土地であっても無料で査定価格をご提示しますので、土地がどのくらいの金額で売却できるのかが知りたい方はお気軽にお問い合わせください。

自分の土地に合った不動産業者に相談する

土地の売却を成功させるには、実績が豊富な不動産業者を見極めることが重要です。

ただし、一口に不動産業者といっても得意とするエリアや物件の種別は異なります。また、売却に特化しているところがあれば、売却のほかに賃貸・管理まで手掛けているところもあるなどさまざまであり、不動産業者によって売却までの期間や売却金額に大きな差が生じてしまう点に注意が必要です。

一方、土地を売却する際は不動産業者に仲介を依頼して買い手を探してもらう形が一般的ですが、物件によっては不動産買取業者による買取が適しているケースもあります。

土地を売却する前に、以下3つのポイントを確認しておきましょう。

- 仲介売却と不動産買取の違い

- 不動産仲介業者に依頼したほうがよい土地の特徴

- 不動産買取業者に依頼したほうがよい土地の特徴

それぞれのポイントについて、詳しく解説します。土地をなるべく早く手放したいのであれば、不動産買取業者を利用しましょう。

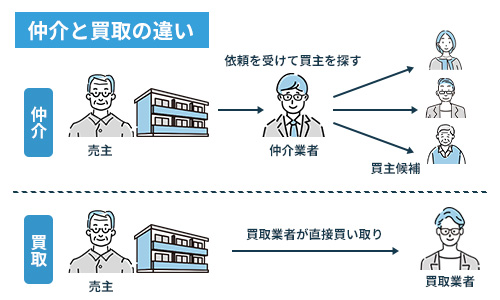

仲介売却と不動産買取の違い

仲介は、不動産業者を通じて一般の買い手を見つける売却方法です。成約までに平均で約6か月の期間がかかるといわれていますが、相場で売却できる可能性があります。ただし買い手が見つからなければ、いつまでも売れ残ってしまいかねません。

それに対して買取は、不動産買取業者に直接土地を買い取ってもらう売却方法です。買取価格は相場の70%ほどとなってしまいますが、立地条件や形状などが悪く、一般の買い手がつかないような土地でも1週間~1か月ほどで現金化できる点がメリットです。

不動産仲介業者に依頼したほうがよい土地の特徴

仲介で土地を売却する場合、いつ買い手が現れるのかは誰にも予測がつきませんが、以下の条件に当てはまる土地の場合は早期売却が期待できるでしょう。

- 立地条件がよい

- 整形地で建物を建てやすい

- 敷地面積が広すぎず狭すぎず活用しやすい

- 建築にあたってとくに制限がない

一方で、以下のように土地の条件が悪い場合には仲介で買い手を見つけるのは難しいといわざるを得ません。

- 立地条件が悪い

- 不整形地で建物が建てにくく、建築コストがかかる

- 敷地面積が広すぎる

- 敷地面積が狭すぎる

- 現在土地上に建っている空き家を壊すと再建築ができない

不動産仲介業者の仕事は、あくまでも買い手との契約のサポートです。物件をより売れやすくするために手を加えてくれることはありません。上記の事例に該当する売れない土地であってもそのままの状態で売り出すだけなので、いつまでも買い手は見つからないでしょう。

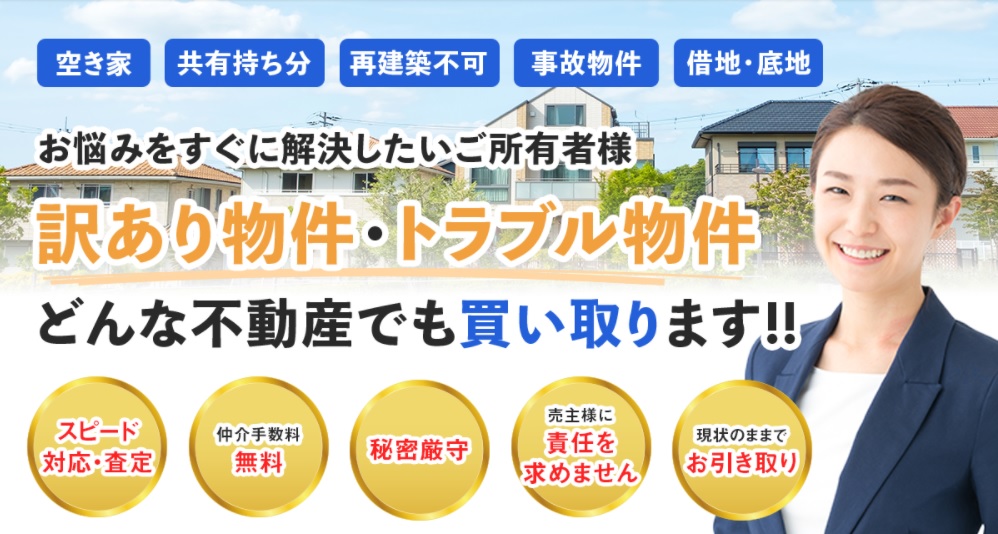

不動産買取業者に依頼したほうがよい土地の特徴

上記で解説した仲介では売却できない特徴を兼ね備えている土地は、不動産買取業者に買取を依頼したほうがよいでしょう。

不動産買取業者は、買い取った不動産を再生して再流通させることをなりわいとしています。物件が抱えている問題を的確に把握したうえで適切な再生方法を講じられるので、適正価格で購入してもらえます。

仲介では売却できない土地でも問題なく買い取ってもらえるため、とにかくすぐに土地を手放したい方は不動産買取業者の利用がおすすめです。

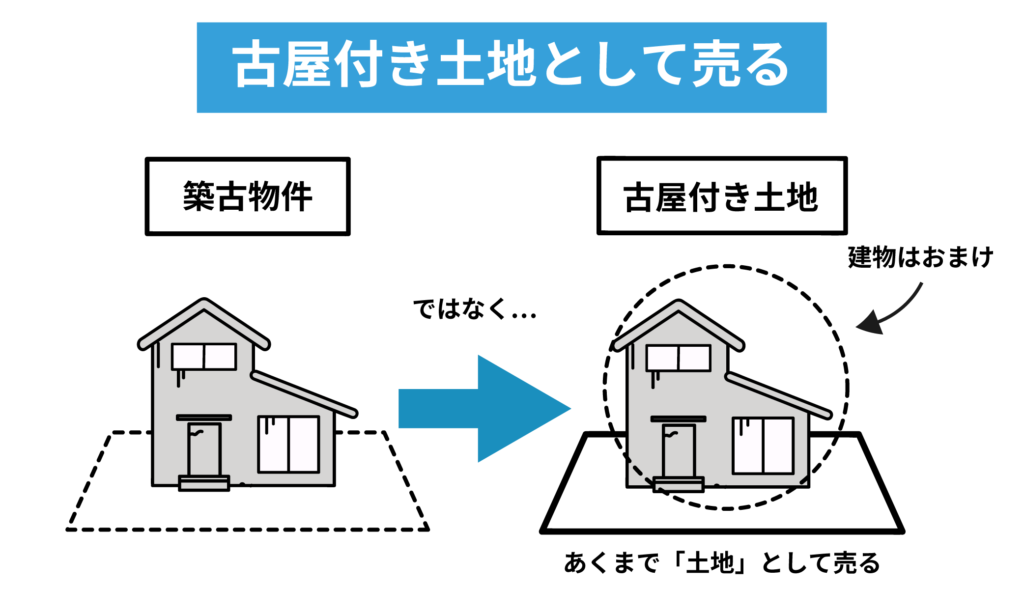

「更地で売却するか」「古家付き土地で売却するか」を判断する

土地上に古家が建っている場合は「建物を解体して更地で売却する」か、もしくは「古家付き土地として売却するか」を検討する必要があります。それぞれのメリット・デメリットを踏まえたうえで、適切な売却方法を選択しましょう。

なお、不動産買取業者による買取であれば、売却に際して古家を解体する必要はありません。そのままの状態でも適正価格で売却できる点が何よりものメリットです。

それでは、2つの売却方法の特徴について具体的に見ていきましょう。

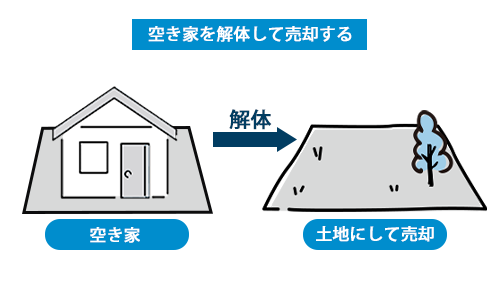

建物を解体して更地で売却する

立地条件はよいものの、築年数が古く建物や設備の老朽化が著しく進んでいる家の場合は、解体して更地で売り出したほうが買い手が見つかりやすくなる可能性があります。

しかし、このケースでは解体費用を負担しなければなりません。解体費用は構造によって異なりますが、木造は坪3~5万円、鉄骨造は坪4~6万円が相場です。たとえば木造2階建て40坪の家を解体するには、120~200万円ほどの費用を支払う必要があるということです。

また、解体工事にかかる数か月ほどの期間は売却活動をおこなえない点もデメリットといえるでしょう。

しかし土地の立地条件が悪い場合は、解体工事に多額の費用をかけたとしても買い手が見つからない恐れがある点に要注意です。そのため建物を解体して更地で売却するのであれば、先に解体工事に着手するのではなく、売買契約書に土地の引き渡し条件として「建物の解体」という特約を設定することをおすすめします。

古家付き土地として売り出す

築20年を超えていて建物の劣化が著しい場合は、土地のみの価格で評価されるケースが一般的です。この場合は中古戸建てではなく、「古家付き土地」として売り出すことを視野に入れるとよいでしょう。

古家付き土地とは、その名のとおり古家を残した状態のまま土地のみの価格で売却する方法です。古家付き土地として売却する場合、建物を解体して新築するか、それとも建物にリノベーションを施して利用するかは買い手の判断に委ねられるため、解体費用を負担せずに済みます。

ただし建物の状態があまりにも悪く、リノベーションによる再生も難しい場合は建物を解体せざるを得ず、買い手が解体費用を負担しなければなりません。数百万円にのぼる解体費用を負担してまで購入したいと思う魅力が土地に存在する場合はともかく、基本的には売却できない可能性が高いでしょう。

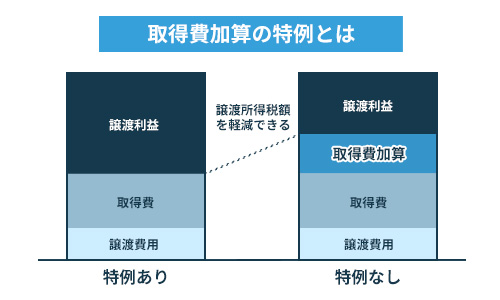

相続した土地を3年10か月以内に売却すれば税金を安く抑えられる

親が亡くなっていったんは土地を相続したものの、利用予定がなく売却を検討する方は少なくありません。土地を売却して利益が発生した場合には譲渡所得税と呼ばれる税金を納める必要がありますが、「相続財産を譲渡した場合の取得費の特例(取得費加算の特例)」が適用されれば納税額を抑えることが可能です。

少しでも節税につなげるためにも、自身が取得費加算の適用要件を満たしているかを確認しておきましょう。

ここでは、不動産売却時に発生する譲渡所得税の概要や取得費加算の特例の適用要件、特例を利用するとどのくらいの節税につながるのかについて解説します。

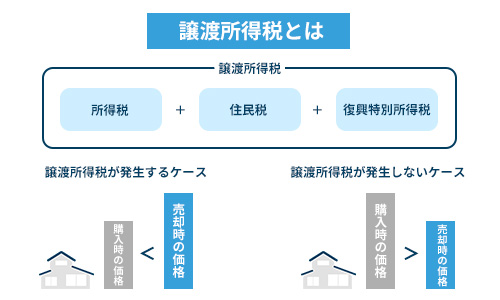

不動産売却時には譲渡所得税が発生する

不動産を売却して利益(譲渡所得)が発生した場合、その利益に対して「所得税」「住民税」「復興特別所得税(2037年12月31日まで所得税に対して課税)」と呼ばれる税金が課せられます。これら3種類の税金を総称して「譲渡所得税」と呼びます。

譲渡所得税を算出するためには、まず不動産売却時に発生した譲渡所得を以下の計算式で求める必要があります。

取得費は不動産購入時にかかった費用、譲渡費用は不動産売却時にかかった費用のことです。不動産の売却価格から取得費と譲渡費用を差し引いた金額が譲渡所得に該当しますが、ここから後述する特別控除(取得費加算の特例)をさらに差し引くことが可能です。こうして最終的に求められた譲渡所得が課税対象となります。

譲渡所得から特別控除を差し引いたときの金額がプラスであった場合、所定の税率をかけて算出した譲渡所得税を納める必要があります。計算式は、以下のとおりです。

しかし課税譲渡所得がマイナスだったときは、税金は課されません。

また、税率は不動産の所有期間が5年以下の「短期譲渡所得」と5年超の「長期譲渡所得」とで以下のように異なる点を押さえておきましょう。

| 所有期間 | 所得税率 | 住民税率 | 計 |

| 5年以内(短期譲渡所得) | 30.63% | 9% | 39.63% |

| 5年超(長期譲渡所得) | 15.315% | 5% | 20.315% |

参照元:国税庁「No.3208 長期譲渡所得の税額の計算」「No.3211 短期譲渡所得の税額の計算」

3年以内に売却すれば相続税の取得費加算の特例が適用できる

親が亡くなって不動産を相続した場合、被相続人が亡くなったことを知った日の翌日から10か月以内に相続税を納める必要があります。しかし相続税を納めて実家を相続したものの、使い道がなくそのまま空き家として放置している方も少なくないでしょう。

しかし土地の相続から3年10か月以内に売却すれば、納付済みの相続税の一部を取得費に加算できる「取得費加算の特例」を利用できます。

適用要件は以下のとおりです。

- 相続や遺贈によって財産を取得した人が売却すること

- 財産を取得した人に相続税が課せられていること

- 相続開始日の翌日から3年10か月以内に相続財産を売却すること

参照元:国税庁「No.3267 相続財産を譲渡した場合の取得費の特例」

国税庁のホームページで「相続財産を譲渡した場合の相続税額の取得費加算の特例チェックシート」が公開されているので、特例の利用を検討している場合は自身が要件を満たすかどうか確認するとよいでしょう。

また、取得費に加算できる相続税額は以下の計算式で求められます。

たとえば、相続税額が2,000万円、譲渡した財産の相続税評価額が4,000万円、相続財産の合計額が1億円と仮定した場合に取得費に加算できる相続税額は以下のとおりです。

取得費に加算できる相続税額=2,000万円×4,000万円÷1億円=800万円

譲渡所得税算出時の譲渡所得が抑えられれば納税額も軽減されるため、特例を利用すれば大きな節税につながるでしょう。

なお、取得費加算の特例を利用したい場合は以下の書類を添付したうえで確定申告をおこなう必要があります。

- 相続税の申告書の写し

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)

書類の書き方が分からない場合は、税理士などの専門家や相続に詳しい不動産業者に相談することをおすすめします。

特例を適用した場合の計算例

それでは以下の条件において、相続した土地の売却時に特例を適用した場合としなかった場合における譲渡所得税額を比較してみましょう。

土地の譲渡所得:2,000万円

取得費に加算できる相続税額:800万円

このケースでは短期譲渡所得に該当するため、特例が適用されなかった場合に納めるべき譲渡所得税額は以下のとおりです。

譲渡所得税額=2,000万円×39.63%=792万6,000円

一方、相続税の取得費加算の特例が適用された場合の譲渡所得税額は以下にまで軽減されます。

譲渡所得税額=(2,000万円-800万円)×39.63%=475万5,600円

特例が適用されるかされないかで、税額が300万円以上も変わってくることが分かります。相続した土地を売却するのであれば、特例が適用される3年10か月以内に検討することをおすすめします。

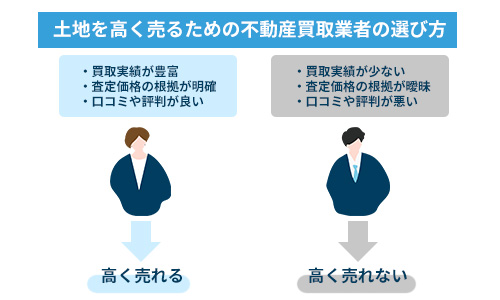

土地を最高額で売却するための信頼できる不動産買取業者の選び方

前述のように、一般の買い手が見つかりにくい土地であっても不動産買取業者に依頼すれば短期間で売却できます。しかし、その際に少しでも高く買い取ってもらいたいと考える方は多いでしょう。

そこでここからは、土地をより高く買い取ってもらうために押さえておきたい不動産買取業者の選び方を3つご紹介します。

買取実績の豊富な業者を選ぶ

一口に不動産買取業者といっても、土地やマンション、戸建てなど得意とする物件種別は異なります。戸建ての扱いに長けているところもあれば土地の売買に精通しているところもあるなど特徴はさまざまなため、土地の買取を依頼する場合は土地の取り扱いに長けた不動産買取業者を選ぶことが重要です。

また、買取実績が豊富な不動産買取業者は買い取った物件を再生して活用するノウハウに優れています。たとえば土地上に古家が建っている場合は解体して更地で売り出す、最低限のリフォームを施して賃貸物件として活用するなどです。収益化の目処を立てたうえで査定価格を算出するため、より高い金額で買い取ってくれる傾向にあります。

不動産買取業者を探す際は、買取実績に注目することをおすすめします。

査定価格の根拠が明確な業者を選ぶ

買取の場合は、不動産買取業者が提示した査定価格が直接売却価格となります。そのため、少しでも高い査定価格を提示した不動産買取業者に依頼すれば、より高値での売却が可能です。

ただし、自社で確実に買い取るためにあえて相場よりも高い査定価格を提示する悪質な不動産買取業者が存在する点に注意が必要です。

悪質な不動産買取業者の手口として、最初に高額な査定価格を提示し、契約直前の断れない段階になって「土地に欠陥が見つかったので、この価格では買い取れない」などと難癖をつけて買取価格を減額するケースが挙げられます。

悪質な不動産買取業者にだまされるのを防ぐためにも、買取を依頼する不動産買取業者を選ぶ際は査定価格に加え、査定価格を算出するにいたった根拠もしっかりと確認するようにしましょう。

他社よりも査定価格が高い場合でも、その根拠が明確であれば信頼できるといえます。一方で、査定価格の根拠をたずねても曖昧な内容しか返ってこない不動産買取業者は避けたほうがよいでしょう。

口コミや評判を下調べする

実際にその不動産買取業者を利用した売主の口コミや評判を確認するのも大切です。ホームページ上に売主のアンケート結果を掲載している不動産買取業者は多いため、気になる不動産買取業者があればホームページで評判を確認してみることをおすすめします。

また、自身が所有している物件と似た条件の不動産を売却した売主の口コミはとくに参考となるでしょう。その不動産買取業者が売却を検討している物件の買取実績があるかどうかの証左にもなります。

弊社AlbaLink(アルバリンク)では、一般の買い手が見つからない土地などこれまでに数多くの不動産を買い取ってまいりました。幸いなことに、多くのお客様から高い評価をいただいております。実際にいただいたお客様の声はホームページ上に掲載しておりますので、ぜひ参考にしていただければ幸いです。査定は無料のため、まずはお気軽にお問い合わせください。

土地を手放す方法は他にもあるが現実的ではない

ここまで解説してきたように、土地を売却する方法には「仲介業者に依頼して一般の買い手を探してもらう」「買取業者に買い取ってもらう」の主に2種類があります。

ただし、以下3つの方法のいずれかでも土地を手放すことは可能です。

- 相続した土地を国に帰属させる「相続土地国庫帰属法」

- 自治体に寄付する

- 空き家(空き地バンク)を活用する

いずれもあまり現実的な方法とはいえませんが、参考までにそれぞれどのような特徴があるのかについてご紹介します。

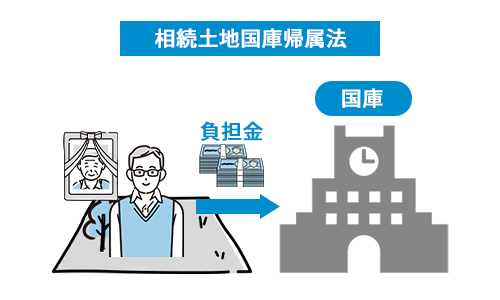

相続した土地を国に帰属させる「相続土地国庫帰属法」

相続土地国庫帰属法は2023年4月27日に施行されたばかりの新しい法律で、相続・遺贈で取得した土地の所有権を手放して国に引き渡せる制度です。

これまで不要な土地の相続を回避するには相続放棄を選択するしかありませんでしたが、この場合は現金や預貯金などのプラスの財産の相続権をも放棄しなければならないデメリットがあります。

そのため不要な土地であっても他の相続財産とともにいったんは相続し、その後は利用せずに放置する方が後を絶ちませんでした。相続登記がなされないまま放置される「所有者不明土地」が増える一因にもなっていたのです。

そこで国が土地の流通を促すべく制定したのが、相続土地国庫帰属法です。

相続土地国庫帰属法の対象となるのは、相続や遺贈で土地を取得した方です。生前贈与や売買などによって土地を取得した方は対象とはなりません。

また相続・遺贈で取得した土地であっても、以下の条件に当てはまる場合は国に引き渡せないため注意が必要です。

- 建物がある土地

- 担保権や使用収益権が設定されている土地

- 他人の利用が予定されている土地

- 有害物質で土壌汚染されている土地

- 境界が不明確、所有権の存否や範囲について争いのある土地

参照元:政府広報オンライン「相続した土地を手放したいときの相続土地国庫帰属制度」

土地上に一定の勾配や髙さの崖がある、地中埋設物があるなど管理・処分に費用や労力がかかる土地についても承認されません。必ずしも土地を引き取ってもらえるとは限らない点に注意しましょう。

手続きの流れも煩雑で、まず土地の所在地を管轄する法務局で「相談」をおこなう必要があります。審査の結果、承認が下りたら負担金として20万円を納めなければならない点もデメリットです。

自治体に寄付する

不要な土地を、所在地を管轄する自治体に寄付する方法もあります。

しかし、自治体が活用できそうな公益性の高い土地でなければ基本的には寄付を受けつけてはもらえません。自治体にとって、土地の受け入れには固定資産税収が減少する、管理コストがかかるといったデメリットがあるためです。

利用が困難な場所にある、土壌が汚染されていて対策に多額の費用がかかる、老朽化が進んでいて資産価値が低いといった土地を受け入れてもらうのは難しいでしょう。

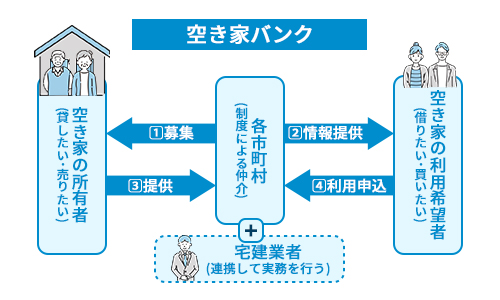

空き家(空き地バンク)を活用する

空き家バンクとは空き家の所有者と購入希望者・賃貸希望者とを結びつけるマッチングサービスのことで、自治体や自治体から委託を受けた不動産業者が運営しています。全国的に空き家問題が深刻化する中、空き家の流通を促して有効活用するという目的のもとスタートしました。

しかし実際に空き家バンクを利用する方は少なく、空き家問題の解決には寄与していないのが現状です。空き家バンクに登録したとしても、買い手や借り手が見つかるまでに数年かかるケースは珍しくありません。むしろ買い手や借り手がまったく見つからないこともしばしばです。

また買い手や借り手が現れたとしても、売買契約や賃貸借契約を交わす際に不動産業者が間に入らないことが多く、契約を巡るさまざまなトラブルが起こりやすい側面も否めません。個人で問題を解決するのは難しく、長期間にわたってトラブルに頭を悩まされることもあり得ます。トラブルの解決のために弁護士などの専門家に依頼すると、多額の費用を負担しなければなりません。

空き家バンク自体は無料で利用できますが、不要な土地をなるべく早く手放したい場合には不動産買取業者に相談したほうがよいでしょう。

まとめ

相続した不要な土地を早く売りたいのであれば、まずは適正相場を把握しましょう。売り出し価格を相場よりも高く設定すると買い手を見つけるのが難しいため、相場を参考にしながら最低売却額を決めることが大切です。

また、所有している土地の条件に応じて仲介か買取かを選ぶことも重要です。立地条件や土地の形状がよい場合には、不動産仲介業者の仲介を通じて一般の買い手を見つけられる確率は高いといえます。

ただし立地条件や土地の形状が悪い場合は仲介で一般の買い手を見つけるのは難しいため、不動産買取業者に買取を依頼しましょう。不動産買取業者であれば1週間~1か月ほどで買い取ってもらえるため、とにかく早く土地を現金化したい方におすすめの売却方法です。より高値で買い取ってもらいたいのであれば、「買取実績は豊富か」「査定価格の根拠は明確か」を確認しましょう。

弊社AlbaLink(アルバリンク)では、一般の買い手が敬遠しがちな土地であってもスピーディーに買取いたします。買い取った物件を活用するノウハウも豊富に有しているため、より高額での買取が可能です。相続した土地を手放したい、遺産分割のために早く現金化したいといった方は、ぜひ弊社へご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら