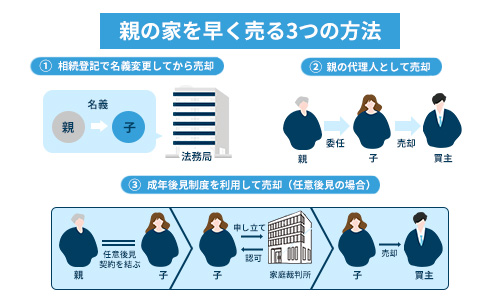

親の家を売る方法は場面ごとに3通りある

一口に「親の家を売る」といっても、売却方法は状況によって大きく異なります。ここでは、以下3つの場面における売却方法についてそれぞれ解説します。

- 親が亡くなり、家を子供が相続してから売却する

- 生前に親の代理人として売却する

- 親が認知症などの場合は成年後見人制度を利用して売却する

親がまだ存命なのか、もしくはすでに亡くなっているのかによって手続き方法は変わるため、自身の状況と照らし合わせながら該当する項目をご参照ください。

親が亡くなり、家を子供が相続してから売却する

親が亡くなって思い入れのある実家をいったんは相続したものの、結局誰も住むことなく空き家として放置している方は少なくありません。

相続した実家を売却するには、まず相続登記をおこない、家の名義を親から自身へと変更する必要があります。

相続登記の流れ、相続登記に必要な書類について見ていきましょう。

相続登記の流れ

相続登記は、主に以下の流れで進めます。

- 相続財産を特定する

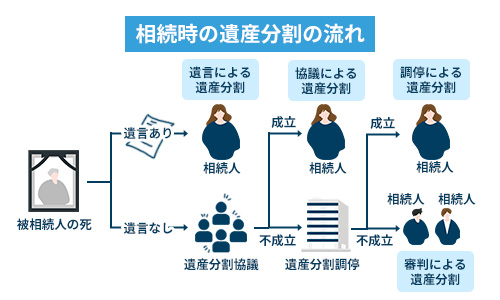

- 遺言書および遺産分割協議によって相続人を決める

- 相続登記に必要な書類を準備する

- 不動産の住所地を管轄する法務局で相続登記を申請する

まずは法務局で不動産の登記事項証明書や登記済権利書などを取得し、相続する不動産の所在地や面積、権利関係などを確認しましょう。その後、遺言書があれば、それに基づいて不動産を相続する方を決めます。遺言書がない場合は、相続人が集まって遺産分割協議をおこない、誰が不動産を受け継ぐのかを決定します。

不動産を相続することが決まったら必要書類(次項で解説)をそろえ、法務局で相続登記の申請をおこなって完了です。

相続登記の手続きは自身でおこなうことも可能ですが、書類に不備などがあった場合には受けつけてもらえません。2024年4月1日からは相続登記が義務化され、相続の開始を知った日から3年以内に相続登記をしなければ罰則が科される恐れがあるため、注意が必要です。

定められた期間内で相続登記の手続きを確実におこなうためにも、司法書士や弁護士などの専門家に依頼しましょう。

なお、司法書士や弁護士などの専門家と提携している不動産業者に依頼すれば、相続登記の手続きから売却までの一連の流れをすべて任せられます。実家の相続登記や売却にかかる手間を極力省きたい方は、士業と提携している不動産業者に相談するとよいでしょう。

>>【全国の士業と提携】親の家を売るならAlbaLinkにお任せください!

相続登記に必要な書類

実家の相続登記に必要な主な書類は以下のとおりです。

| 書類名 | 備考 | 取得先 |

| 被相続人の戸籍謄本 | 出生から死亡までが分かるもの | 被相続人の本籍地を管轄する自治体 |

| 被相続人の住民票除票 | 被相続人の最後の住所地が本籍地と異なる場合に必要 | 被相続人の住所地を管轄する自治体 |

| 相続人全員の戸籍謄本 | 被相続人の死亡時点で相続人が生存していたことを証明 | 各相続人の本籍地を管轄する自治体 |

| 相続人の住民票 | 新しい名義人となる相続人のもの | 相続人の住所地を管轄する自治体 |

| 固定資産評価証明書 | 相続登記をおこなう年度のもの | 不動産の所在地を管轄する自治体 |

そのほか、法定相続分以外で名義変更する場合は「遺産分割協議書」「相続人全員の印鑑証明書」などが必要です。

生前に親の代理人として売却する

親が家を売却したいと考えているものの、健康上の問題などの理由によって自身で売却活動をおこなうことが難しい場合は、子供が親の代理人として親の家を売却できます。

この場合、家を売却する代理権を親が子供へ委任している事実を第三者へ証明するため、委任状を作成しなければなりません。

なお、親の代理人として子供が家を売却した場合、その売却代金は子供ではなく親のものとなります。あくまでも本人の「代理」として家を売却するに過ぎないためです。

委任状の書き方

委任状には、親が子供へどこまでの代理権を与えているのかを記載する必要があります。具体的には、以下の内容を記載します。

- 売却を依頼する物件の概要

- 売却希望金額や金額交渉の範囲など売却に関する事項

- 引き渡し予定日

- 委任状の有効期限

- 売却金額の振り込み先

- 本人と代理人の氏名・押印

委任状は法的な書類となるため、司法書士など法律の専門家に依頼して作成したほうが安心です。なお、司法書士と提携している不動産業者に依頼すれば委任状を用意してくれることがあるため、事前に確認しておくとよいでしょう。

>>【委任状の作成は無料】親の家を売るならAlbaLinkへご相談ください

親が認知症などの場合は成年後見制度を利用して売却する

親が認知症などを患ってしまい判断能力が衰えている場合でも、成年後見制度を利用すれば親の家の売却が可能です。

認知症や障害などを患っていて自分で判断するのが難しい方の財産を守るための制度

しかし一口に成年後見制度といっても「任意後見」と「法定後見」の2種類があり、それぞれに与えられる権限が大きく異なる点に注意が必要です。

任意後見と法定後見の違い、成年後見人を選任する流れについて見ていきましょう。

任意後見と法定後見の違い

任意後見は、本人の判断能力があるうちに成年後見人を指定できる制度です。不動産の売却をはじめ、どこまで代理権を付与するかは自由に設定できるため、子供など信頼のおける人物に成年後見人を任せたい場合には任意後見制度を利用するとよいでしょう。

一方、すでに本人の判断能力が衰えており、自身では成年後見人を選べない場合は、家庭裁判所が成年後見人を選出する「法定後見制度」を利用することになります。

この場合、家族や親族のほか弁護士や司法書士などの第三者が成年後見人に選ばれる可能性がある点に注意が必要です。

また法定後見の場合、本人が居住している自宅を売却する際は家庭裁判所の許可を得なければなりません。不動産の売却金額を施設の入所費用に充てるなどの正当な理由がなければ、許可を得るのは難しいでしょう。

成年後見人の選任の流れ

成年後見制度を利用する一連の流れは、任意後見と法定後見とで以下のように異なります。

【任意後見の場合】

- 任意後見人である子供に任せたい内容を決める

- 本人と子供が任意後見契約を結ぶ

- 本人の判断能力が低下したら家庭裁判所に任意後見監督人の選任を申し立てる

- 任意後見人が任意後見契約に基づいて職務をおこなう

なお、任意後見契約は公証役場に赴き、公正証書を作成して締結します。

公証役場の公証人が作成する公的な文書

公正証書に基づかない任意後見契約は無効となってしまうため、気をつけましょう。また任意後見契約を交わした段階では、まだ任意後見人としての職務は実行できません。任意後見人として職務をおこなえるのは、本人の判断能力が低下し、家庭裁判所から任意後見監督人に選任されたのちのことです。

【法定後見の場合】

- 本人や親族などが家庭裁判所に申し立てをおこなう

- 家庭裁判所による審理がおこなわれる

- 家庭裁判所から成年後見を開始する旨の審判が下る

- 法務局で成年後見人の登記をおこない、職務を開始

法定後見制度を利用する場合、まずは本人や親族などが家庭裁判所に申し立てをおこなわなければなりません。一度申し立てると取り下げはできないため、利用に際しては慎重に判断することをおすすめします。

また任意後見・法定後見のいずれの場合であっても手続きが複雑なため、成年後見制度の利用を検討している場合は弁護士に依頼したうえで進めるとよいでしょう。

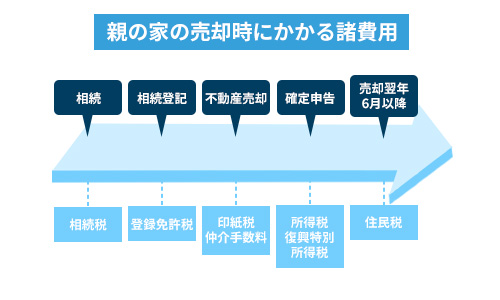

親の家を売却する際に発生する費用や税金を解説

ここまで、親の家を売却するための3つの方法について解説してきました。

親の家を売却するにあたり、少しでも高く売りたいと考える方は少なくないでしょう。しかし親の家の売却に際しては以下のようにさまざまな諸費用がかかり、売却金額のすべてが手元に残るわけではない点に注意が必要です。

- 相続登記にかかる費用

- 相続税

- 不動産売買にかかる諸費用

- 司法書士などへの報酬費用

ここからは、親の家を売却する際にかかる各種費用について詳しく解説します。

相続登記にかかる費用

前述のように、2024年4月1日からは相続登記が義務化され、相続の開始を知った日から3年以内に法務局で相続登記の手続きを済ませる必要があります。

その際、登録免許税として以下の金額を納めなければなりません。

たとえば、土地・建物の固定資産評価額が2,000万円の場合に発生する登録免許税は以下のとおりです。

登録免許税=2,000万円×0.4%=8万円

また相続登記の手続きを司法書士などへ依頼する場合は、別途報酬を支払う必要があります(「司法書士などへの報酬費用」の項目で解説)。

相続税

親が亡くなって財産を相続したときは、相続の開始を知った日から10か月以内に相続税を納めなければなりません。相続税の対象となる財産は不動産のみならず、預貯金や株式、生命保険金なども含まれます。ただし、被相続人が生前に借りていたお金や葬儀費用などは相続財産から控除可能です。

相続税を求めるには、まず以下の計算式で課税遺産総額を算出します。

基礎控除=3,000万円+(600万円×法定相続人の人数)

たとえば法定相続人が子供ひとりだった場合は、相続税の対象となる財産価額から3,600万円を控除できます。基礎控除によって課税遺産総額がゼロとなる場合は、相続税を納める必要はありません。

基礎控除を差し引いても課税遺産総額がプラスとなるときは、以下の表のとおり取得金額に応じて設定されている税率をかけて相続税を算出します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参照元:国税庁「No.4155 相続税の税率」

たとえば、相続人が子供ひとりのみで相続財産の合計が5,000万円であった場合の相続税額は以下のとおりです。

相続税=(5,000万円-3,600万円)×15%-50万円=160万円

相続税が想定以上に高額にのぼるケースは少なくありません。いざというときに慌てずに済むよう、相続の発生前に相続税の試算をしておくことをおすすめします。

不動産売買にかかる諸費用

不動産の売却時に発生する主な諸費用には、以下のものがあります。

- 印紙税

- 譲渡所得税

- 仲介手数料

印紙税

印紙税は不動産売買契約書などの課税文書に課される税金で、以下表のように売買契約金額に応じて金額が異なります。なお、2024年3月31日までに作成された不動産売買契約書で契約金額が10万円を超えるものについては軽減税率が適用されます。

| 契約書記載の契約金額 | 印紙税額 | 軽減税率適用時の印紙税額 |

| 1万円未満 | 非課税 | 非課税 |

| 10万円以下 | 200円 | 200円 |

| 10万円を超え50万円以下 | 400円 | 200円 |

| 50万円を超え100万円以下 | 1,000円 | 500円 |

| 100万円を超え500万円以下 | 2,000円 | 1,000円 |

| 500万円を超え1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 2万円 | 1万円 |

| 5,000万円を超え1億円以下 | 6万円 | 3万円 |

| 1億円を超え5億円以下 | 10万円 | 6万円 |

| 5億円を超え10億円以下 | 20万円 | 16万円 |

| 10億円を超え50億円以下 | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

| 契約金額の記載のないもの | 200円 | 200円 |

参照元:国税庁「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

譲渡所得税

不動産を売却して譲渡所得(利益)が発生した場合は、その金額に対して譲渡所得税(所得税・住民税・復興特別所得税)が課されます。

不動産の売却金額がそのまま譲渡所得になるわけではなく、不動産購入時にかかった費用(取得費)や売却時にかかった費用(譲渡費用)、一定の要件を満たした場合に適用される特別控除を差し引くことが可能です。

計算式に表すと、次のとおりです。

また譲渡所得に課される税率は、売却する不動産の所有期間によって以下表のように異なります。

| 所有期間 | 所得税率 | 住民税 | 計 |

| 5年超(長期譲渡所得) | 15.315%(2037年まで所得税額に対して2.1%の復興特別所得税が課税) | 5% | 20.315% |

| 5年以内(短期譲渡所得 | 30.63%(2037年まで所得税額に対して2.1%の復興特別所得税が課税) | 9% | 39.63% |

参照元:国税庁「No.3211 短期譲渡所得の税額の計算」「No.3208 長期譲渡所得の税額の計算」

たとえば、以下のケースにおける譲渡所得税を算出してみましょう。

売却金額:2,000万円

取得費:1,500万円

譲渡費用:100万円

譲渡所得税=(2,000万円-1,500万円-100万円)×20.315%=81万2,600円

高額な商品である不動産の売却時に発生する譲渡所得税が高額にのぼるケースは少なくありません。ただし後述の「親の家を売却する際の注意点」の項目で解説するように一定の要件を満たせば3,000万円の特別控除が適用されるので、譲渡所得税が発生しないケースもあります。

不動産売却時の納税額を抑えるためにも、どのような要件を満たせば特別控除が適用されるのかを確認しておくとよいでしょう。

仲介手数料

親の家を不動産仲介業者を通じて一般の買い手に売却した場合、成功報酬として仲介手数料を支払う必要があります。仲介手数料の上限金額は、以下の表のとおりです。

| 不動産売買価格(税抜) | 仲介手数料の上限額 |

| 200万円以下の部分 | 5%+消費税 |

| 200万円超400万円以下の部分 | 4%+消費税 |

| 400万円を超える部分 | 3%+消費税 |

参照元:国土交通省「宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額」

たとえば、親の家が2,000万円で売却できた場合には発生する仲介手数料は以下のとおりです。

なお、不動産買取業者に親の家を直接買い取ってもらった場合には仲介手数料はかかりません。ケースによっては買取のほうが高く売却できることもあるため、後述の「親の家を売却する際の相談先は不動産の状態に応じて選ぶ」の項目を参考とし、親の家の状況に応じた最適な売却方法を選択するとよいでしょう。

司法書士などへの報酬費用

相続登記の手続きを司法書士に依頼する場合は、登録免許税に加えて5~10万円ほどの報酬を支払う必要があります。また、成年後見制度の利用に関する書類作成を依頼した場合の報酬相場は5~7万円です。

一方、弁護士に成年後見人の選任手続きや、相続登記に加え遺産相続時の問題解決を依頼する場合の費用相場は、以下のように経済的利益(問題解決時に依頼者が得られる利益)に応じて異なります。

| 経済的利益の額 | 着手金 | 報酬金 |

| 300万円以下の部分 | 8% | 16% |

| 300万円超3,000万円以下の部分 | 5%+9万円 | 10%+18万円 |

| 3,000万円超3億円以下の部分 | 3%+69万円 | 6%+138万円 |

| 3億円を超える部分 | 2%+369万円 | 4%+738万円 |

参照元:(旧)日本弁護士連合会報酬等基準

ただし基本的に弁護士の報酬は各法律事務所が自由に設定できるため、20~30万円ほどで収まることがあれば、100万円以上かかることもあるなどケースバイケースです。そのため弁護士に依頼する際には、事前にいくらかかるのかを確認することをおすすめします。

親の家を売却する際の相談先は不動産の状態に応じて選ぶ

ここからは、親の家をどのように売却すればよいのか具体的な方法について見ていきましょう。

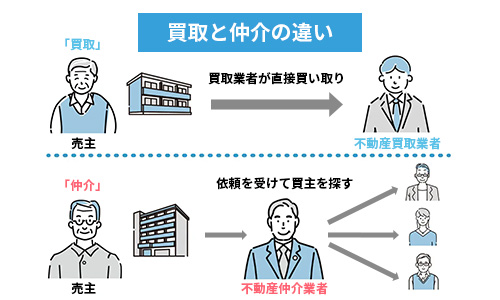

不動産の売却方法には、「仲介」と「買取」の2種類があります。不動産の状態によってどちらの売却方法が向いているのかは異なるため、ここでご紹介する内容を参考とし、自身の状況に合った適切な方法を選択してください。

不動産の売却方法は「不動産仲介」「不動産買取」の2種類がある

仲介とは、不動産仲介業者と媒介契約を締結して一般の買い手を探してもらう方法です。市場相場に近い価格で売却できる可能性がある点は大きなメリットといえるでしょう。しかし、売却までに3~6か月ほどの期間がかかる点はデメリットといわざるを得ません。物件の状態や立地条件などによっては、まったく買い手が見つからない恐れもあります。

それに対して買取は、不動産買取業者が買い手となって直接物件を購入する方法です。一般の買い手を探す必要がない分、早くて数日~1週間ほどで不動産を現金化できるメリットがあります。また仲介とは異なり、不動産業者に仲介手数料を支払う必要もありません。とにかく早く不動産を現金化したい方に向いた売却方法です。

不動産仲介業者に依頼したほうが良い家の特徴

売却を検討している親の家が以下の条件に当てはまる場合は、不動産仲介業者に依頼したほうがよいでしょう。

- 築年数が浅い

- 駅から徒歩10分以内など立地条件が良い

- 物件の状態が良好

一般の買い手は、自分たちが一生涯住める家を購入したいと考えています。そのため、親の家が利便性の高いエリアに立地しており、物件の状態も良い場合には、仲介でもそこまで時間がかからず、かつ相場に近い価格での売却が可能です。

不動産買取業者に依頼したほうが良い家の特徴

一方で、親の家が以下の条件に該当する場合は仲介で一般の買い手を見つけるのは難しいため、不動産買取業者に買い取ってもらうことをおすすめします。

- 築年数が古い

- 物件や設備の老朽化が著しく、状態が悪い

- 駅から遠い、近隣に商業施設がないなど不便な立地にある

- 実家で親が亡くなって事故物件となってしまっている

買取の場合は売却金額が相場の70%ほどとなってしまいますが、仲介では買い手が見つからないような物件であってもスピーディーに買い取ってもらえる点は大きなメリットといえるでしょう。

また、現在建っている家を壊すと新たな家が建てられなくなってしまう再建築不可物件など法律面や権利関係に問題を抱えている物件でも問題なく買い取ってもらえます。

親の家が売れずに困っている方は、一度不動産買取業者へ相談してみるとよいでしょう。

親の家を高額売却するための不動産業者の選び方

親の家が仲介では売れずに不動産買取業者に相談しようか迷っているものの、仲介よりも売却金額が安くなる点が気にかかって利用をためらう方は少なくありません。しかし買取の場合でも、以下4つのポイントを踏まえたうえで不動産買取業者を選べば高額売却が可能です。

- 買取業者の取り扱い可能物件を確認する

- 複数業者に査定依頼を出す

- 査定金額の根拠を営業マンに聞いてみる

- 信頼できる営業マンに金額交渉を持ちかける

それぞれのポイントについて、詳しく解説します。

買取業者の取り扱い可能物件を確認する

一口に不動産買取業者といっても、一棟マンションの売買に精通している買取業者がいれば、一戸建ての売買に詳しい買取業者がいるなど得意としている物件の種別は異なります。親の家の買取を依頼する場合は、所有する物件種別の取り扱いに長けた買取業者を選ぶことが大切です。

買取実績が豊富な買取業者には、買い取った物件をリフォームして貸し出したり、再販したりして収益を上げるノウハウに優れているため、より高い金額で買い取ってくれる傾向にあります。

しかしマンションの売買に強い買取業者に一戸建ての買取を依頼しても、買い取った物件を再生・活用するノウハウがないため、安価で買い取られるか、取り扱い自体を断られてしまいかねません。

不動産買取業者を探す際は、ホームページを通じて自身が所有する物件種別の買取実績が豊富かどうかを確認するようにしましょう。

複数業者に査定依頼を出す

買取の場合は、不動産買取業者が提示する査定金額がそのまま売却金額となります。ただし買取業者ごとに査定のポイントは異なるため、当然査定金額には差が生じます。親の家を少しでも高値で売却するためにも、複数の買取業者に査定を依頼し、査定金額を比較・検討しましょう。

複数社に査定を依頼することで、提示された査定金額が適正なのかどうかの判断もできます。ただし、あまりにも多くの買取業者に査定を依頼すると対応が大変になってしまうため、所有している物件種別の買取に精通した買取業者を3社ほどピックアップして査定を依頼することをおすすめします。

査定金額の根拠を営業マンに聞いてみる

買取の場合は査定金額が売却金額に直結するとはいえ、高い査定金額を提示した買取業者に依頼すれば大丈夫というわけではありません。査定金額が他社よりも高かったとしても、買取の際に諸費用を請求されたり、契約不適合責任が免責となっていなかったりする可能性もあります。

中古住宅を売却する際に売主が買主に負うべき責任のこと。物件の引き渡し後に契約書には記載されていない不具合が見つかった場合、買主から損害賠償などを請求される恐れがある

また、買取業者の中には最初に高い査定金額を提示し、契約を断れない段階になって金額の値下げを要求する悪質なところも存在します。

悪質な買取業者にだまされるのを防ぐためにも、査定金額を提示された際には必ず根拠と買取条件を確認するようにしましょう。明確な根拠を持って査定金額を算出している買取業者は信用ができるといえます。

信頼できる営業マンに金額交渉を持ちかける

営業担当者の身だしなみや言葉づかいなどがしっかりとしており、査定額の根拠も明確な買取業者がいた場合には、積極的に金額の交渉をしてみることをおすすめします。売主の立場になって親身に考えてくれる営業担当者であれば、全力で上役に掛け合ってくれるでしょう。

ただし金額交渉を持ちかけたとしても、必ずしも査定価格を上げてもらえるわけではありません。しかしそのような場合でも、信頼できる営業担当者であれば理由をしっかりと説明してくれるはずです。

不動産買取を成功させるには、売主と買取業者の双方が納得して取引をおこなうことが大切です。そのため、金額交渉のプロセスを挟んだほうが公平であり、売主としても納得を持って大切な親の家の買取を任せられるようになるでしょう。

親の家を売却する際の注意点

ここまで、状況に応じた親の家の売却方法、親の家の売却時に発生する諸費用、親の家を売却する不動産業者を選ぶポイントについて解説してきました。

ただし、親の家の売却が必ずしもスムーズにいくとは限りません。親の家を売却する際には、以下3つの点に注意しましょう。

- 親や兄弟が反対して売却が難航する場合がある

- 親の存命中に家を売却したほうが譲渡所得税が安価になる場合がある

- 売却前に安易に建物を解体しない

ここからは、親の家を売却する際に押さえておきたい2つの注意点を解説します。

親や兄弟が反対して売却が難航する場合がある

相続人がひとりではなく複数人いる場合、遺産の分割方法や売却方法を巡ってトラブルへと発展するケースは少なくありません。亡くなった父親の思い出が詰まった家の売却を母親がかたくなに拒んだり、兄弟のうち誰が不動産を相続するのかでもめたりすることもあるでしょう。

相続した不動産を売却する場合は、法定相続人全員の同意が不可欠です。他の法定相続人に交渉しても話がまとまりそうもないときは、以下2つの選択肢のいずれかを検討するとよいでしょう。

選択肢1 遺産分割調停~審判に臨む

法定相続人で遺産分割協議をおこなっても一部の相続人が親の家の売却に応じてくれない場合は、家庭裁判所に遺産分割調停を申し立てて裁判で決着をつける方法があります。

調停ではまず仲介者である調停委員のアドバイスのもと、相手方と交渉をおこないます。調停が無事にまとまったら調停調書の内容をもとに相続の手続きをおこないますが、調停の場では相手の態度が硬化してしまい、解決までに1年以上の期間がかかるケースも少なくありません。

また、調停をおこなっても話し合いがまとまらない場合には、家庭裁判所の審判に結果を委ねる形となります。ただし、必ずしも自身が望む判決が下されるとは限らない点に注意が必要です。遺産分割調停を有利に進めるには法律的知識が欠かせないため、弁護士に依頼をしたうえで進めることをおすすめします。

選択肢2 法定相続分通りに相続登記をして自身の共有持分だけ売却する

遺産分割調停にはとにかく時間がかかるほか、自分の主張がすべて通るとは限らないデメリットがあります。

相続人同士のトラブルに巻き込まれたくない、いち早く共有関係から離脱したい場合には、法定相続分通りに相続登記をおこない、自身の共有持分のみを売却するとよいでしょう。

複数の相続人で不動産を受け継ぐ際は、共有名義で相続登記をおこないます。たとえば兄弟3人で親の家を相続する場合は、それぞれの所有権の割合が3分の1ずつになるように登記します。

前述のように相続した不動産全体を売却する場合には相続人全員の同意が必要ですが、自身の共有持分のみであれば他の相続人の同意を得なくても売却が可能です。

ただし共有持分のみを購入しても不動産を自由に使えるようにはならないため、基本的に一般の買い手には売却できません。自身の共有持分を売却したいのであれば、共有持分を専門に取り扱っている買取業者に依頼しましょう。

弊社AlbaLink(アルバリンク)でも共有持分のみの買取をおこなっておりますので、共有持分を売却して相続争いから抜け出したいと考えている方はお気軽にお問い合わせください。

親の存命中に家を売却したほうが譲渡所得税が安価になる場合がある

「親の家を売却する際に発生する費用や税金を解説」の項目で解説したように、親の家の売却時に譲渡所得が発生した場合には譲渡所得税を納めなければなりません。

しかし親の存命中に実家を売却すれば「居住用財産を譲渡した場合の3,000万円の特別控除の特例」が適用され、譲渡所得税がゼロになる可能性があります。

居住用財産を譲渡した場合の3,000万円の特別控除の特例の適用を受けるには以下6つの要件を満たす必要があるため、売却前に自身が該当するかどうかを確認しておくとよいでしょう。

- 現在自身が住んでいる、もしくは住まなくなった日から3年を経過する日の年末までに家屋を売却すること

- 売却年の前年、前々年にこの特例の適用を受けていないこと

- 売却年の前年、前々年にマイホームの買換え・交換特例の適用を受けていないこと

- 売却した家屋・土地について収用等の場合の特別控除などの適用を受けていないこと

- 家屋が災害によって滅失した場合は住まなくなった日から3年を経過する日の年末までに売却すること

- 売主と買い手が親子や夫婦など特別な関係にないこと

また、相続した空き家を3年以内に売却した際に一定の要件を満たしていたら「被相続人の居住用財産(空き家)を売ったときの特例」が適用され、譲渡所得から最大で3,000万円を控除できます。

ただし、特例が適用されるには「家屋が1981年5月31日以前に建築されたものであること」「売却金額が1億円以下」などさまざまな要件を満たさなければなりません。利用できたら相当の節税につながるため、自身が要件を満たしているかどうか、税理士や不動産業者に尋ねてみるとよいでしょう。

売却前に安易に建物を解体しない

築年数が古く、設備の劣化も著しい親の家を売却するにあたり、事前に解体して更地にしたほうが早く売れるのではないかと考える方もいるでしょう。

しかし解体をしたからといって、必ずしも売れるとは限りません。立地条件や土地の形が悪いなどの場合には、売れ残ってしまうリスクも十分に考えられます。その場合は解体費用として投じた数百万円分のお金が無駄になってしまいかねません。

また建物を解体して更地にすると、住宅用地の特例が適用されなくなって翌年以降の固定資産税の負担が大きくなってしまう点に注意が必要です。

一戸建てやアパートなど居住用の家屋が建っている土地に課される固定資産税が最大で6分の1、都市計画税が最大で3分の1に軽減される制度

不動産買取業者に依頼すれば建物の状態が悪い家でも問題なく買い取ってもらえるため、親の家が売れない場合には安易に解体するのではなく、買取業者に相談することをおすすめします。

まとめ

実の子供であっても親名義の家を勝手に売却はできませんが、「相続登記をして名義を自身へと変更する」「親に委任状を作成してもらって代理人となる」「成年後見制度を利用する」といういずれかの方法を取れば売却できるようになります。

ただし築年数が古く、立地条件も悪い親の家を不動産仲介業者の仲介で売却しようとしても一般の買い手はなかなか見つかりません。一般の買い手は立地条件が良く、築年数が浅い物件を求める傾向にあるためです。

親の家が不動産仲介業者の仲介では売却できない、相続税などを納めるためにいち早く現金化したいといった場合には、不動産買取業者を利用することをおすすめします。

弊社AlbaLink(アルバリンク)では、一般の買い手には売れないような物件であってもスピーディーに買取いたします。創業以来さまざまな物件を買い取ってきた実績と活用するノウハウがあるため、より高額での買取が可能です。親の家を少しでも高く売却したい方は、ぜひ弊社へお気軽にご相談ください。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

株式会社AlbaLinkは東京証券取引所のTPM市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら